CMC Markets 2018年市场前瞻系列 (一)变革

前言

金融市场的交易机会是在流动性或者波动率中,在创造这些流动性背后,是源自于市场多重力量的博弈,例如人性的贪婪,也有逻辑的智慧等。其中,在逻辑的智慧中,最重要的一个变量是事件性推动,即有随机性,也有波动性,本文内容主要围绕“事件推动”的逻辑为梳理,回顾2017,展望2018。

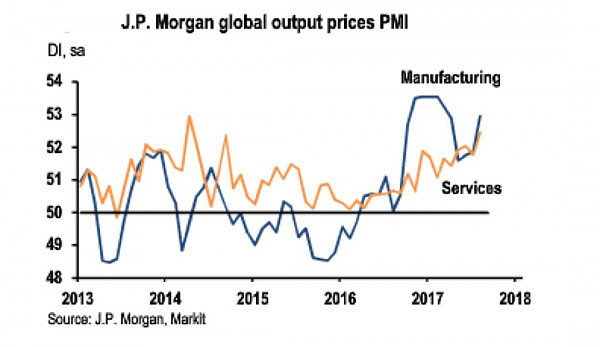

2017年世界经济整体呈现稳健复苏的态势。在距2008年金融危机九年之后,全球经济终于基本摆脱了危机的阴影,开始接近甚至超越潜在增长水平(IMF预计2017年全球经济将同比增长3.6%,而潜在增长水平在3.5%左右)。JP Morgan全球制造业PMI和服务业PMI指数在2017年前五个月均录得显着回升,显示全球经济活动稳健增长。

从主要国家来看,美国经济表现总体稳定,内生复苏动力较为充足,在此背景下美联储缩表的路径已明确,年内加息三次符合预期。市场对于美国焦点,从货币政策的走向,开始聚焦于“特朗普新政”----税改和基建,对于2018年美国经济本身乃至全球金融市场今后数年至关重要。

欧洲经济企稳抬头,政治风险有所缓解;但仍无法摆脱QE,尽管购债规模减半,但仍将延长至2018年9月。并且18年第一季度3月,欧洲债券第一大市场意大利将迎来大选,17年暂时度过的右翼政治风险,是否再会发酵?值得深思。

日本方面,政局平稳过度,经济维持温和增长,已创纪录地连续六个季度未出现衰退,由于物价回升速度仍较为缓慢,“安倍经济学”仍将继续维持运行,日元也恐怕将是最晚一个退出负利率的G7货币。

2017年中,得益于全球主要经济国家的经济复苏,全球股票市场走势喜人,以MSCI ACWI全球股票市场指数为例,2017年出现了单边上涨态势。

细分主要股票市场,以美国股票市场、日本股票市场,香港股票市场的幅度做对比

截取CMCMARKETS交易平台中图表,对比日经、香港、美股全年走势:

恒生指数全年上涨35%;跑赢纳斯达克NASDQ升幅28.2%,道指25.08%,标普500升19.42%;日经指数全年也震荡上行,虽中途有所整理,下半年表现强劲,全年升幅达19.1%.

明年这些主流股票市场将如何?我们将在今天的(一)、及后天的(三)篇中详细谈及。

另一方面,比特币(Bitcoin)今年波动率表现惊人,从今年年初的1000美元左右,上涨至12月17日最高2万美元附近,年内累计上涨了近20倍。但随着之后芝加哥商品交易所于2017年12月18日推出比特币期货,比特币的波动率进一步加剧,出现资金兑现出逃迹象。

黄金价格一度从对应的1240美元附近,趋势性上涨至1300美元双方,形成了鲜明的风格切换。

另一重要大宗商品---原油,自2016年始,底部价格逐步抬高,17年底美油上摸60美元上方,对于18年走势,如何理解?在地缘、周期的双重影响下,商品走势将何去何从?

上述内容仅仅是先帮助投资者唤醒对于先前事件发生的记忆,对于2018年的延续性,以及影响,我们之后将做出研判。

本文系列主题将分为四个篇幅:

(一) 变革

(二) 重生

(三) 机遇

(四) 回归

对于美国、欧洲地区、亚太地区、以及商品等做出系统性的分析。

(一)变革

这两个字来描述美国简单明了,自08年金融危机始,美国就在不断应变,从奥巴马医改开始至此次特朗普税改,美国可以说是依靠创新和改革,最快摆脱08年金融危机影响的大国。此次的美国税改影响较大,从远的来看,其影响至下一轮美国总统竞选期;从近的来看,18年美国国会竞选、美股、美元、美债等表现均与此有关联。

【美国税改】

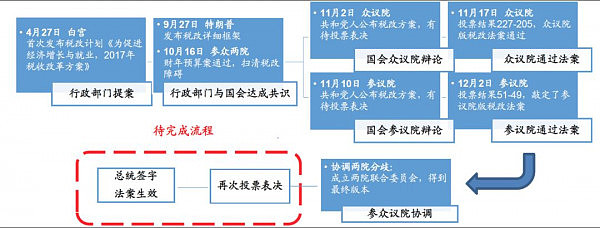

2017年12月2日美国参议院以51:49通过了税改法案,此次税改基本落幕通过。虽未在圣诞前总统签字生效,不过税改已无可逆性,将影响至整个特朗普执政期,对于未来美股、美债乃至全球经济影响颇深。

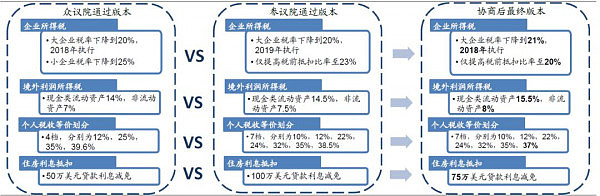

对比参、众两院版本和协商后的最终版本,除了大型企业所得税的生效时间以外大部分条款与参议院通过版本一致。对比现行版本,最终版本在企业税方面:

①将大型企业所得税率从35%大幅下调到21%,并且在2018年生效;

②允许企业对设备投资进行一次性费用处理而不是成本摊销;

③将企业海外回流利润的所得税率从35%下降到15.5%-8%.

其中,大型企业税率的下调至21%,对于传统制造业、零售百货、金融行业属于利好,对道琼斯工业指数(DOW)构成利好;当然从纳斯达克指数角度来看,从税改周期11月开始,走势对于信息的敏感度较高,因此次科技类公司并未获得较好的税率,企业税率下调与之无关。

仔细看美股走势也的确如此,截取CMC MARKETS中对比道指DOW、NASDQ,可以清晰所见,11月至12月的表现,道指表现相对强于纳指表现,其中尤其在11.28日之后,市场基本看清了此次税改的趋势预判,以及敲定科技公司无法享受到优惠的企业税之后,道指走势开始强于纳指表现。

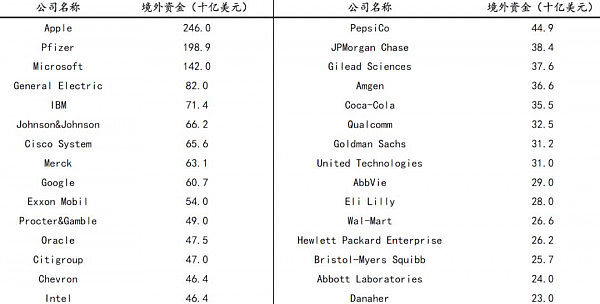

海外利润征税改革,对于此次税改看点颇重,大量利润留存海外,避免汇回美国时被征收35%的所得税。这笔资金规模庞大,预估水平在2.6万亿---3万亿美元水平。美国对海外利润征税原则,将从“属人”变为“属地”,跨国公司海外分红等积极收入(不包括利息等)将被免税。

(目前海外利润留存排名前30的美公司,科技类公司居前)

但同时美国本地各州方案复杂,对海外非流动资产的税率档不同,并且周期时间较长,因此即使在有推出TAX Holiday利好的政策预期,“细节决定最终利弊”,需全面研究后期落地文本。

不过只要最终这部分美元利润能按百分比回流美本土,从资金上是利好美股以及美债、并且对于就业增长是有利好预期。因此次对于海外税的回流方案中,若要享受到回流优惠,需投资于美股、美债或者创造就业。

再看个税:

提高了个税免征额、儿童税收抵扣额、遗产税起征点并将医疗费用抵扣部分扩大,同时还降低了各等级个税税率。但是对小企业所得税、个人税收等级划分、是否废除遗产税方面,最终版本没有在现行版本上作出重大改变。

针对个人税方面,众议院版本和参议院版本分别将税收等级从3档增加到4档和7档,同时参议院版本保留了遗产税但提高起征点。

具体来看,最终版本将个税免征额从个人6350美元,家庭12700美元分别提高到个人12000美元,家庭24000美元;将儿童税收抵扣额从1000美元提高到2000美元;将遗产税起征点从550万美元提高到1100万美元;将医疗费用抵扣部分扩大等等。

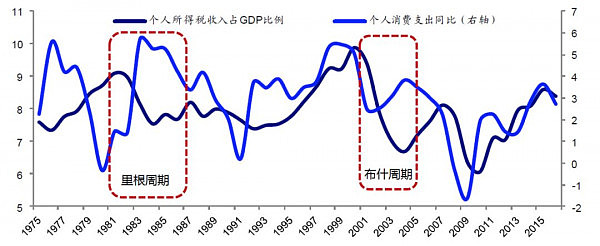

历史上,里根和小布什对个人减税,刺激了居民的消费支出。

里根时期81----86年个税收入占GDP之比从9.1%下降到7.7%,同时期个人消费支出增速则从1.5%增长到4.2%;

小布什任内01-04年个税占GDP比重从9.4%降到6.7%,个人消费支出则从2.5%升至3.8%.

这两次减税都有个特点,就是对富人的减税力度更大。尤其是里根81年减税对高收入者的最高边际税率从70%大幅降至50%. 79年到04年,收入前20%的人收入占比提升了5个百分点,而收入末20%的人收入占比却下降了1个百分点。

随着美国贫富差距拉大,个税下调对消费的边际拉动效果在减弱。至少,此次税改政策对于美国富裕阶级是较大利好,据美国税务政策中心(TPC)测算,到2019年减税将使美国个人平均税后收入提升1.6%,且收入越高获得减税幅度越大,收入末端20%的人仅因减税增加税后收入0.3%,而收入前20%的人税后收入将增加2.2%.

担忧点:债务赤字制约

总体而言,理论上减税短期能够起到激发经济增长的作用,而历史上,里根和小布什的减税也都伴随着发生了经济的回升。这两个阶段美国经济分别处于滞胀和科网泡沫破灭之后,减税促进了经济反弹。

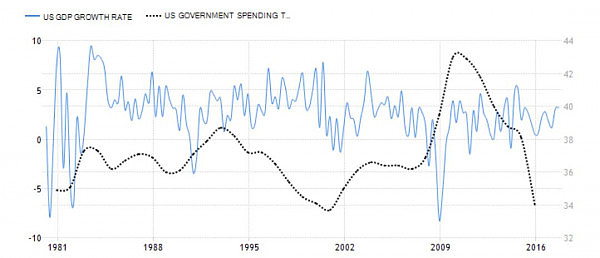

82-86年(里根周期),美国财政支出占GDP 比重从37%降至36%,而GDP增速则从-1.9%反弹至3.5%。而02-04年(布什周期),美国财政支出占GDP比重从35%上升到36%,GDP同比也从1.8%升至3.8%.

从历史看,对企业减税有助于提振企业利润和促进投资。86年10月企业税率降低后,次年企业利润同比从-23%跃升至30%,而02年3月的法案通过后,当年的企业利润增速也从-6%跃升至38%,因而这两个时期的减税对于企业盈利起到了提振作用。同时,对设备投资的抵扣也促进了企业投资,84年美国私人投资增速飙升,之后虽因当年再度加税而回落,但也高于减税前的水平,而小布什时期,减税措施同样支撑私人投资增速提升,从02年的-3.5%回升至05年的6.8%.

但是减税对经济的刺激也不是万能的,作为宽松财政的刺激措施,其另一面则是政府收入减少,赤字和债务攀升。大幅减税的同时,如果不削减政府开支,那么必然导致赤字高增,最终政府债务规模增加,甚至不得不重新加税。

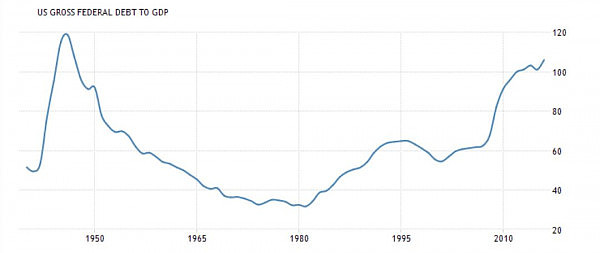

对此次特朗普政府来说,其包括减税在内的财政宽松政策,同样面临着政府赤字和债务问题的制约。与里根和小布什相比,特朗普在财政上受到的掣肘更大。08年后美国为走出危机,政府债务规模大幅增加,联邦政府债务率从67%飙升至16年的106%,远高于之前两轮大减税时期50%左右的水平。

根据美国国会预算办公室(CBO)按此前参议院税改法案的测算,税改实施的前五年,将增加9000亿美元以上的赤字,税改的十年后则增加政府赤字约1.5万亿美元。若此次税改后,税基达不到美政府所预期,长期来看,不排除受制于赤字,而重新结构性增税的可能性。

【2018年美股前瞻】

从整个税改分析中,可以得知,金融、制造业、零售、工矿等传统行业受益的企业税下调,以及对美富裕阶层释放的资金溢出效应,外加“TAX Holiday”利好的海外近3万亿美元的资金回流,对美股2017年下半年以来的推升是有目共睹的。

对于2018年的美国前瞻,我们更多认为是前高、中低、翘尾,重心在于年初。其中翘尾效应在于,若美股出现年中的回撤,则减税效应带来的资金增量推动散户开始关注股市。中低源自于当前美股估值无优势,上升速率陡峭,在目前利好基本兑现的条件下,任何“风吹草动”都可能会压倒市场回撤调整。

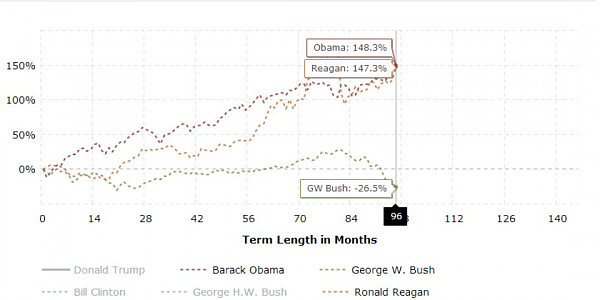

上图为标普500三位总统周期的对比,均有96个月的上涨(8年,两个连任周期): 从图中可以发现,历史上两轮税改的周期,股市并不是全部上涨。

里根周期中,标普500上涨幅度147.3%,股市调整出现在周期末端;

小布什周期中,标普500下跌26.5%,股市上涨出现在中端;

奥巴马周期中,标普500上涨148.3%。股市上升趋势较好,未有明显调整;

先看奥巴马周期(2008---2016):

主要利空是08年金融危机,主要利好奥巴马医疗改革+货币政策宽松(量化QE政策),这一轮上涨清晰的阐明了货币对于股票市场的直接推动作用。

对比两个减税周期的标普500走势:

对比上下两图的债务水平,分别属于里根周期(1981---1988),小布什周期(2002---2008),整个周期债务水平伴随中间的税改呈现一个上涨。我们将之作数学处理,以通胀水平做对于2017年的复利回归,里根周期的债务水平则有31.7---50.5,转化为当今水平的112.53---127.26;小布什周期的债务水平有57---67.7转化为当今水平的117.99---105.04

因此目前美国100附近的债务水平,在当前通胀基础下,有继续上升的空间,并不会即刻“刺穿“这一轮”减税泡沫“。

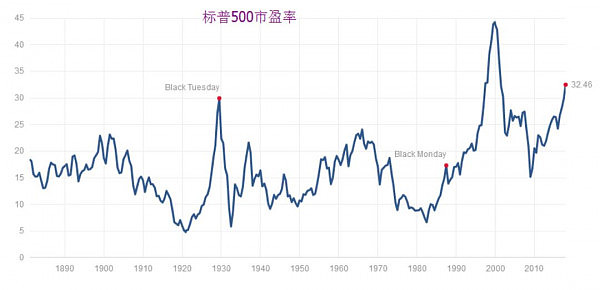

再以标普SP500市盈率(PE)做历史比对,历史最高值的44.19(1999年),美国网络股泡沫破裂;历史上两次单日股灾日,1930年的黑色星期二、1987年的黑色星期一,其对比PE水平分别是30,16.8倍水平;

从2008年金融危机以来,美股持续上涨9年,当前标普500PE水平达30倍上方,目前处于历史第二高值水平,美股价值空间已经基本挖掘。

综上分析,当前美股大级别利好已经兑现,目前处于趋势上升中,不过估值已经不便宜,并且位于历史均值水平上方,因此稳健投资者要警惕估值风险,以及突然的趋势结束风险。

技术上看:以道琼斯指数举例(DOW)

道琼斯指数自08年底开始出现上涨,这一波上涨周期持续9年,月线上演绎了非常清晰的5浪结构,此波加速周期始于2015年,加速波段始于2016年11月美大选之后,整整1年反应了税改预期。

从上升趋势看,目前道指多头趋势清晰,任意点位的“猜空交易”不得行。我们认为18年的道指有回撤21000点下方的可能行,维持全年21000---20000点附近低点,高点位于26000---27000点附近,全年走势前高、中低、翘尾。

美股关注的板块:

18年,多头更多关注大行金融股、传统零售、制造业等的机会(主要是税改带来的业绩溢出,基于税改细则,建议投资者关注高实际税率、高资本开支、高海外现金品种)

年中二季度---三季度留意实际税改最终落实,细则出台后盈利因子具备改善的板块(从上述多头关注中深挖细选)

空头机会留意大型科技股的估值高估(无所得税减免优势)

系统性风险:

系统性风险历来是股票市场一个聚焦所在,布什周期的标普500即受到系统性风险的冲击(02年的9.11恐怖袭击,以及之后开始的对阿富汗、伊拉克战争,拖垮美国经济),因此其表现的走势前低,中高,后低。

此波特朗普税改周期中,谨防两个逻辑点的系统性风险:

地缘政治(朝鲜问题、中国台海问题)+美国中期选举(可能导致特朗普政策不及预期)

【美元前瞻-----美国经济现状】

对于美元的市场关注点,会更多在于货币政策,此次缩表,以及加息周期的趋势已经形成,不过不同以往的是:

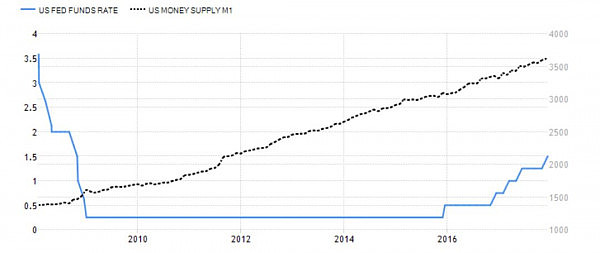

本轮加息的基础是经历了三轮量化QE之后,金融机构已经不缺准备金,在08年之前,美联储每一次上调联邦基金目标利率,只需卖出短期国债,收紧基础货币供给,利率水平即可上行。

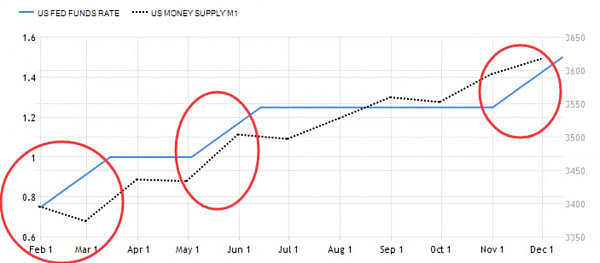

这一轮美联储的加息不是通过紧缩来实现,而是为了提高金融机构存入美联储资金的收益率,因此非银金融机构更愿意将资金存入联储,以此抬升市场利率水平。

所以美联储是没必要通过调整基础货币数量来实现加息的目的,因此这轮加息周期中,基础货币的供给可以维持不变,货币变动对于金融市场的影响将弱化到最小。

对于美元来看,2018年内生性的推动不大,更多关注外围变量(其余货币组对于美元的影响)。

美元指数2018年的波动区间预期位于(90---91)下限,上限位于(96---98),全年呈现震荡(区间的来回主要关注欧元的3月、9月、美联储的年中经济展望等几个时间周期)

(欧、英、日等货币兑对于美元的影响逻辑,见(二)重生、(三)机遇)

***引入美元指数构成(ICE指数构成+美联储构成)

ICE美元指数的计算方法是以全球各主要国家与美国之间的贸易结算量为基础,以加权的方式计算出美元的整体强弱程度。

各货币权重:欧元57.6%,日元13.6%,英镑11.9%,加拿大元9.1%,瑞典克朗4.2%,瑞士法郎3.6%

美联储美元指数:每年根据贸易情况调整期货币篮子权重。

因此在外汇交易中参考的美元指数一般是指ICE美元指数,即欧元是最大权重品种.

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64