黎明将至?千股跌停后,他们开始"翻多”了,能带大盘走多远?

在中美关税之火越烧越烈之际,中国股市如同陆家嘴的天空一般黑云压阵、“风劲雨急”,19日沪指失守3000点,勉强守住2900点,千股跌停。

受到市场大幅下跌的影响,截至19日23点,4080只开放式基金相比前一交易日下跌,其中,483只开放式基金跌幅超过5%。

跌幅靠前的基金

经历“黑色星期二”之后,高层出面安抚市场。央行行长易纲当天罕见回应股市大跌称,这“主要受情绪影响”。他表示,当前经济基本面良好,他对“资本市场健康发展……充满信心。”

次日(20日),四大证券报发表头版评论称,A股不具备持续大跌基础。

在当前市场恐慌情绪尚未消散之时,已有多家券商表达乐观立场,认为暴跌主要受到中美贸易等短期事件的冲击而影响了情绪,目前A股已在筑底阶段,估值回归合理位置,国内监管政策很难继续加码,未来将回到由积极基本面主导的轨道。

周三,A股低开后持续下挫,午间强势拉升震荡收涨。A股一扫周二乃至周三早间的阴霾,约有2431只个股上涨,下跌个股数降至784只。

01,多家券商开始"翻多”

广发策略研究员戴康、郑恺周三发报告称,调整带来布局机会,他们对A股的看法从“震荡”上调为“上行风险大于下行风险”。

年初认为“在经济减速和金融去杠杆背景下不会有牛市”的中银国际分析师陈乐天、徐沛东在做了半年空头之后毅然“翻多”,他们在16日发报告称“目前风险重估已经结束,市场估值合理,估值不再是核心问题,市场到达了底部,可以积极乐观”。

中泰策略更是在报告标题中点出“黎明将至”。

此外,富国基金认为,不必悲观。历史上,沪指有4次跌破3000点。本次跌破前市场并未出现明显拉升,估值也处于历史低位,主要受中美贸易摩擦持续发酵、国内违约事件增多等短期事件引发,更多为悲观情绪性影响。短期可能继续下跌,但中期有望如前4次一样企稳,长期则有望出现修复行情。

02,为何看多?

以下是各家券商看多的理由:

一、市场已筑底

在广发策略看来,拖累股市下跌的主因是“由估值收缩引起的股权风险溢价上升”,由此带来的估值底部区域通常比较可靠,因此未来上行概率大于下行概率。导致股权风险溢价大幅上行的原因包括:

(1)中美贸易争端再度升级,双方表态均相对强势,引发市场对贸易摩擦规模升级、可能会影响经济发展的担忧;

(2)5月社融数据大幅低于预期,叠加日前监管层对待“紧信用”、“金融去杠杆”的表述偏“鹰”,市场担忧国内融资环境会进一步收紧;

(3)信托清理杠杆、股权质押风险引发的“负反馈”会加速市场下跌进程,将进一步打压市场整体的风险偏好。

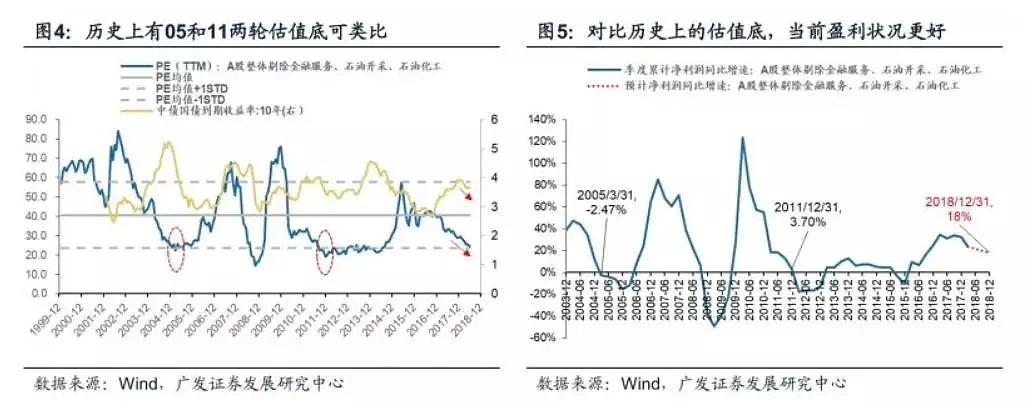

以史为鉴,与以往与当前类似的“紧信用+宽货币”环境来对比,可比的是2004-2005年以及2011-2012年。上述团队预计,受经济基本面的支撑,这轮A股估值继续下行的幅度应远小于当年,目前市场处于筑底阶段。

广发策略表示,由股权风险溢价上升带来的“估值底部区域”通常较为扎实,而A股当前,没有高通胀之忧,同时,在“避免处置风险的风险”的主基调下,监管层也将尽力避免由信托杠杆清理、股权质押等“风险引发的风险”带来的股市“负反馈”。

因此,他们对A股的看法由“震荡”上调为“上行支撑大于下行压力”,留意未来中美争端过程中偏积极的表述、信用环境边际回暖等信号,使市场股权风险溢价回落带来修复机会。建议优先配置经历了充分调整而基本面仍在改善的大周期(地产/钢铁/煤炭),以及估值分位与盈利水平仍然占优的(零售/纺服/化药),成长挖掘Alpha景气度持续向好(医疗服务)。

中银国际也认为,悲观一致预期形成,市场到达底部:

近期投资者情绪不断下降,股票仓位不断下滑,市场估值也已经合理。根据我们一致预期理论的三个条件,目前市场已经形成悲观一致预期。同时,根据我们对A股历史底部特征总结,目前换手率、0-40倍PE个股数量占比均与历史底部时接近。因此,目前A股市场到达了底部。

二、A股估值合理

中银国际分析师陈乐天、徐沛东在年初时指出,市场的核心矛盾是估值问题。如今,他们认为“从估值偏高到金融风险重估,年初以来市场主要矛盾不断演变。目前市场估值已经合理,估值不再是问题:

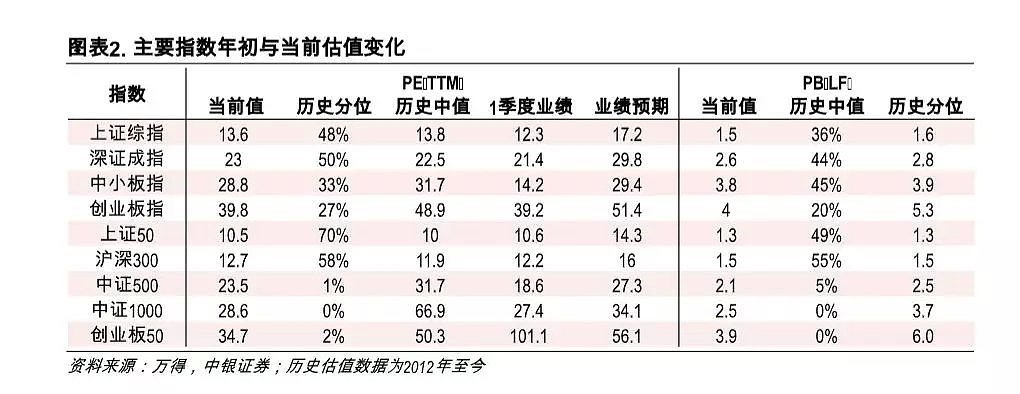

年初至今,上证综指从3587至3021下跌15.8%,创业板指从1918至1641下跌14.4%,估值经过充分消化。到目前为止,我们统计的主要宽基指数估值已经降至历史平均水平左右。比如,截至周五收盘,上证综指PE(TTM)13.6倍,历史分位数48%;深圳成指PE 23倍,历史分位数50%;上证50市净率1.3倍,历史分位数49%;沪深300估值12.7倍,历史分位数58%。

从目前A股主要公司估值分布来看,大部分公司估值在0-40倍之间。同时,从业绩来看,目前业绩预期打八折之后也高于目前估值水平。

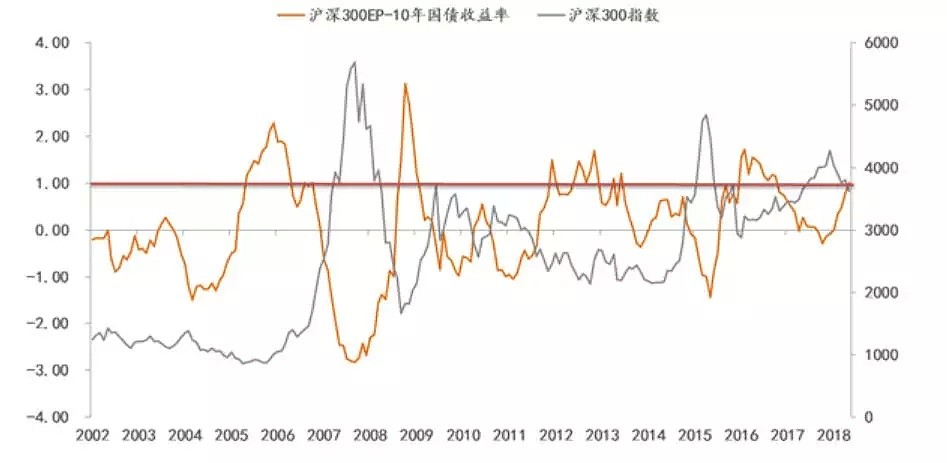

中泰策略也认为,目前的估值数据显示,股市已具备战略配置价值:

股票市盈率的倒数与国债收益率比较,可以刻画股市的相对配置价值。历史上,股指的每一次阶段性底部都对应着两者利差的阶段性顶部,反之亦然。目前,沪深300EP中位数(1/PE)已经升至4.58%,并超过10年期国债收益率100BP,02年以来,共有四个阶段超过这一水平,分别是05-06年,08-09年,12-13年和2016年,对于长期投资者而言,这几个阶段无疑都是非常好的建仓时点。

中泰策略团队认为,估值与业绩的匹配性不断得到打磨,自下而上的选股空间变大:

目前全市场滚动市盈率中位数只有不到33倍,创2015年以来新低,而2017年1月这一数值是49倍,这说明从去年至今,市场其实一直处在去伪存真的趋势里面,不断打磨估值与业绩的匹配性:有业绩的慢慢消化高估值,没业绩的回归真实估值水平。

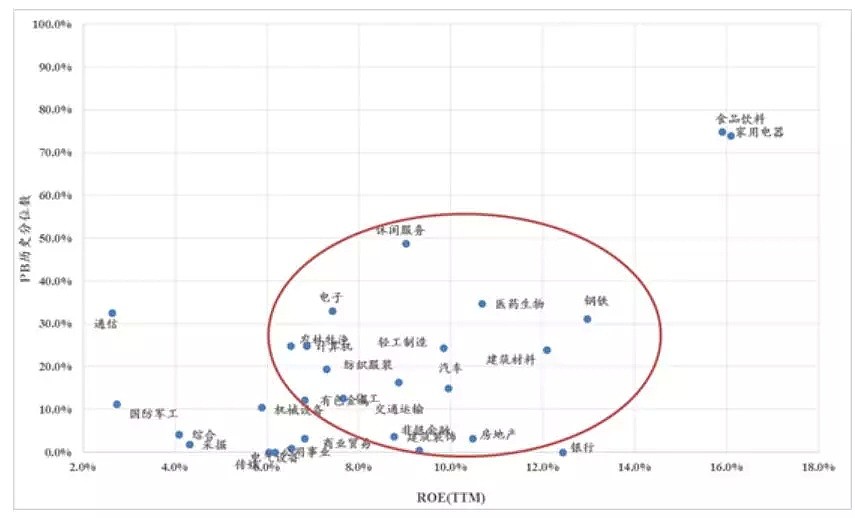

经历过近期的持续调整,目前多数行业PB估值分位数已经回落在历史中位数以下,这使得自下而上的选股空间变得更广,建议配置ROE维持高位或者行业景气度有边际改善,估值日趋合理的板块。

三、高股息有利于持仓

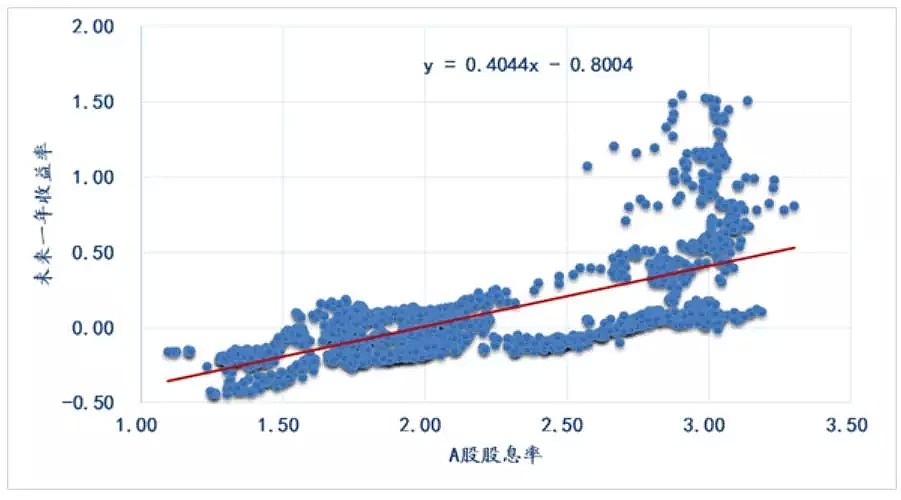

中泰策略团队称,高股息率下持股1-2年亏钱的概率极低:

当前上证A股股息率为2.33%,2010年6月至今所处历史分位数是70.6%,历史上,当股息率超过2.3%时买入上证指数,持有两年后取得正收益的概率是98.8%,持有2年的平均收益率是47%;

当股息率超过2%时买入,持股两年取得正收益的概率是84.6%,平均收益率34%;

当股息率超过2%时买入,持股一年取得正收益的概率是68.4%,平均收益率22%。

如果按照简单线性回归来测算,盈亏平衡股息率为1.98%,所以从统计意义上看,当前点位持股1-2年后亏钱的概率较低。

四、风险继续恶化概率低

中银国际认为,政策曲线可能处于顶部,金融风险继续恶化概率很低。中美贸易冲突是长期问题,叠加美国经济的角度和地缘政治风险层面来看,外围风险趋于淡化。

金融风险是市场主要矛盾。目前可能处在金融监管政策曲线的顶部,未来政策很难再继续加码,风险进一步恶化概率很低,市场担心过度。

年初以来,以中美贸易冲突为代表的外围风险对市场运行也造成负面冲击,但目前外围风险的影响较之前有所降低。

首先,中美贸易冲突是一个长期过程,短期内因为美国方面的不确定性因素而波折不定,但市场已有所预期。

其次,美国近期的经济表现仍然十分强劲,美联储对下半年的前景乐观,短期内强劲的基本面还将对美股形成一定的支撑,新兴经济体对美元走强冲击已有所消化,全球市场出现大幅调整的概率在下降。

最后,意大利政局、朝核问题等走向逐渐明晰,短期内全球地缘政治风险在边际弱化。因此,综合来看,外围风险已经趋于淡化,很难再影响国内市场。

五、经济基本面给予支撑

中泰策略团队表示,宏观与微观的背离表明,中国经济仍然有乐观的一面:

宏观与微观的背离表现在融资增速持续回落,但企业生产和开工意愿依然很足,高炉开工率、发电量等数据依然较好。造成这种背离的背后,有几点原因:一方面由于社融数据受去杠杆政策的扭曲,夸大了需求回落的预期,近期我们处在资管新规出台后表外转表内的过程中,非标、企业债等融资都受到很大冲击;另一方面,企业开工意愿较强,表明工业行业尚处在景气区间,叠加库存周期影响,融资成本的上升并未对企业利润形成明显冲击。广义社融增速从12.1%下滑至11.7%。

从历史上看,融资增速回落最终会导致需求回落,但前提是融资回落、利率上升的过程中,融资成本的抬升超过了企业利润率,但从企业的微观行为来看,宏观与微观的背离或许最终是由宏观向微观收敛而终结。一是受供给端影响,企业利润率居高不下,二是宏观利率往往领先融资成本,下半年融资成本向下的可能性较大。商品市场关注微观层面较多,而股票市场反映宏观更多,因为除了实体的背离,资金面对股市的影响在短期更为显著。

所以,如果从三季度开始融资成本下降,那么周期行业景气持续的时间或许比市场预期中的要长得多。此外,2017年与2018年初房地产公司的购地规模较大,下半年的新开工需求也可能会存在预期差。

03,王亚伟力挺大盘

看多的不只是券商和基金。

华尔街见闻还注意到,6月20日开盘前,千合资本、重阳投资两家知名私募在中国基金业协会公众号上发声,力挺A股中长期投资价值。

王亚伟掌舵的千合资本表示,当前市场的下跌,虽然有理性的避险成分,但也有非理性的恐慌情绪。虽然中美贸易争端仍在发展中,但是要看到的另一个事实是,中国经济正在转向内需驱动型,依靠内需、消费升级的趋势愈发明显。

千合资本特别强调A股估值仍相对较低,“目前中国资本市场整体估值相对较低,以沪深300成分股为代表的中国优质蓝筹企业,最新的PE12.3倍,处于历史低估值区域,并不存在估值泡沫。我们预计2018年企业整体盈利仍将增长10%以上”。

据华尔街见闻了解,4月底A股出现波动时,王亚伟就曾发表坚定看多A股的观点。当时他表示,2018年中国经济调整属于偏温和的周期调整,以沪深300为代表的蓝筹股的市净率和市盈率在历史的偏低区域,整体盈利增速仍在向上。

重阳投资认为,A股市场短期的情绪波动为价值投资者提供了更好地布局优质企业的机会。

1)把握中国经济技术进步和效率提升的长期趋势,布局在实际应用层面具有“大国重器”特征的高技术公司;

2)在日渐微妙复杂的国际经济环境中,把握扩大内需消费升级的中期趋势,布局具有自主品牌和民族品牌的消费品公司;

3)随着短期经济周期的演进和宏观政策的相机调整,利率下行预期将得到强化并会折射到股市上,把握那些具有明显债性特点的优质公司。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64