任凭楼市风云翻涌,澳洲上市家具商OneAll“强势防御”,双位数增长财报亮眼

根据莱坊国际(Knight Frank)最新发布的全球房价指数(Global Housing Price Index),2018年1季度,全球表现最为强劲的15个市场中,有11个来自欧洲。作为“后地产业”的家具行业,拥有更强的防御和增长性。在地产下行时,仍然能安全度过熊市,录得增长。在地产上行时,能背靠行业红利,录得更高增速。

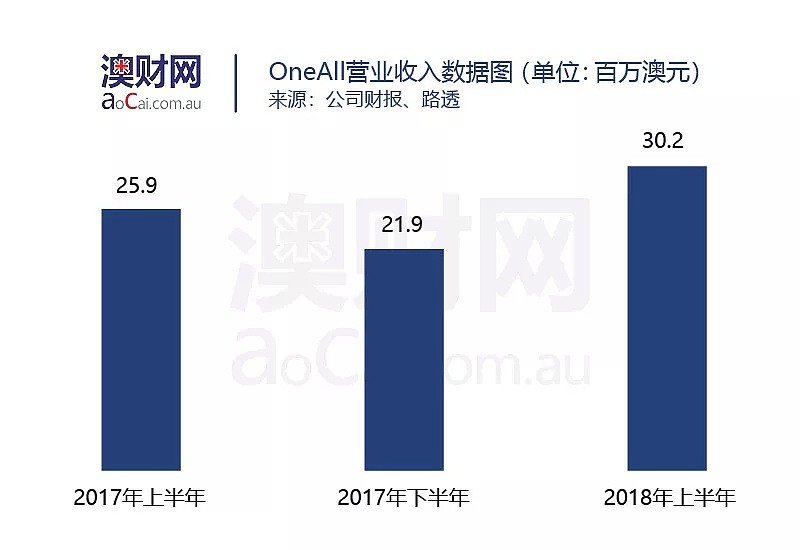

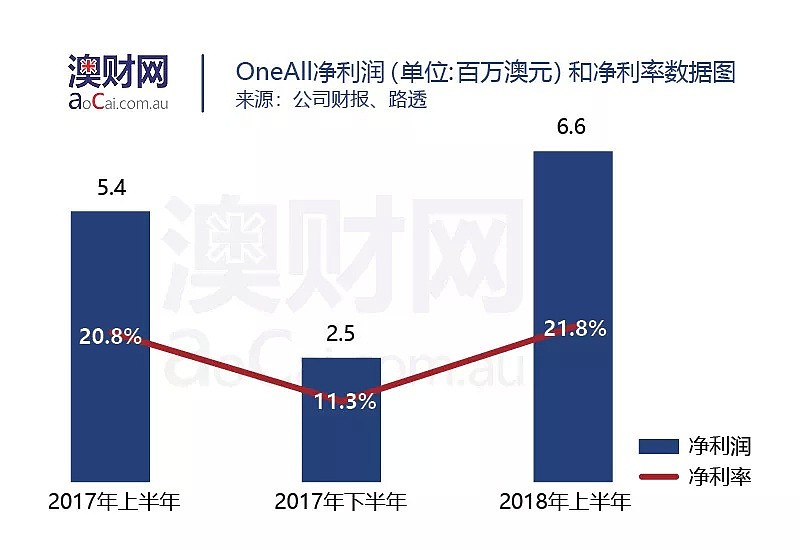

户外家具商一元国际(ASX:1AL,以下简称“OneAll”)发布2018年中报,报告期内,关键指标均录得双位数增长:

营业收入同比增长16.9%,至3020万澳元

毛利润同比增长14.5%,至1250万澳元

每股盈利同比增长15.6%,至5.11澳分

OneAll公司在2001年由Douts Li和Roger Cao共同创建,于2015年底上市。不同于Nick Scali等专注于室内家具生产的家具制造商,该公司以户外家具为主,后逐步从普通的家具贸易公司发展成集设计、制造、分销于一体的综合性户外家具用品供应商,涉及范围横跨整条产业链。

公司在全球42个国家拥有分销网络,向51个不同的零售网络供货

95%的产品由公司内部团队设计,并在各项国际设计比赛中获得殊荣

公司在中国、欧洲和澳大利亚拥有342多项设计专利

截至撰稿时,公司市值已经达到1.21亿澳元。笔者将从这一份财报入手,跟大家聊一聊这家澳洲上市公司。

营收继续保持两位数增长

2018上半年公司实现营收3,020万澳元,创下历史新高,录得同比增长16.9%。主要增长因素为西班牙分销商ie3i的收购。

2017年中,OneAll完成ie3i的并表,进一步落实垂直化发展;但由于错过了销售旺季,在2017半年报中的效果有限。本报告期内,ie3i的整合全面完成;此外,公司将ie3i作为核心据点,进一步扩张南欧地区市场份额,推动销售业绩增长。

毛利率抬头,运营效率提振净利率

OneAll的家具原材料金属主要以铝为主。本报告期内,铝的价格在第二季度有一波明显的拉升。但是,OneAll通过成本转嫁、经济规模等方式,成功地使毛利润稳定保持于40%以上。

ie3i在供应链管理领域为OneAll创造了巨大的价值,降低销售费用,提振净利率:

允许OneAll将产品直接置放在当地门店及仓库中,降低仓储成本的同时,加快销售周期

OneAll可以上调货物的出口量,降低物流成本的同时,释放广东厂房的仓储面积

通过ie3i为核心据点,辐射南欧地区,降低当地最后一公里的物流成本

逐步加杠杆,提速企业发展

自上市以来,OneAll一直保持无外部计息负债的特点。本次报告期内,公司的账面计息负债达到了600万澳元。其中,约有300多万澳元的长期贷款,是用于ie3i毗邻仓库的收购。通过该收购,可以实现上文所述的多个运营效率优化。剩余的部分为短期的贸易贷款,作为当地的营运资金。

公司的发展目标绝不仅仅是当地的一小块区域这么简单。从上图可以看出,ie3i位于西班牙和法国的边界处。通过在这里扎根,一方面可以向西班牙南部,乃至葡萄牙推进。另一方面,OneAll可以向北进军法国。综上,在ie3i毗邻购置一处仓储不仅能创造当下的即时利益,还可以带来长期的战略价值。

此外,这次的贷款是一个健康合理的杠杆;伴随着南欧市场的扩张,OneAll甚至可以进一步加杠杆:

1. 借贷成本低

600万澳元的贷款平均利率为年化2.1%,即年化利息12万澳元左右;基于OneAll的EBITDA(息税折旧摊销前利润)而言,其利息备付率(EBITDA/利息支出)接近80倍;因此,公司拥有足够强的现金造血能力来偿还利息。另外,此前OneAll采取租用仓库的方式配合ie3i的运营;租金与利息水平相等,因此整体来看不会对支出有影响。

2. 负债水平低

即使在本报告期内计入600万澳元的计息负债,OneAll的负债权益比率(长期负债/股东权益总和)依旧低于0.4,处于一个比较健康的水平。

坚持每期派发现金股息

由于企业强大的现金造血能力和较高的利润率,OneAll坚持每个报告期均向股东进行现金股息分红。本报告期内,OneAll拟派发3.5澳分/股的股息,和去年同期保持一致。

值得注意的是,往期的股息派发率基本分布在90%左右的区间。由于净利润录得较高增长,本报告期的派发率有明显下降,录得69%。

这是因为OneAll在近期完成了ie3i及毗邻仓库的收购,并开始了广东厂房的扩建。这些一次性支出将在短期内对OneAll的现金流造成一定程度的压力。即使如此,公司仍旧可以向股东派发较高水平的股息,说明公司的现金造血能力极强。

短期内降低股息派发水平说明企业的钱“有处可去”,有明确的发展方向。无论是西班牙的布局、厂房的升级又或是应对未来的营运资金准备,都将在中长期为股东创造远远高于现金股息的价值。

未来展望

如上文所述,公司未来的发展重心主要还是欧洲地区的市场。ie3i和毗邻的仓库设施将作为核心据点,实现缩短销售周期、扩大产品范围、优化运营效率等多个方面的战略价值。

另一方面,公司进行广东厂房的扩建是为了更好地应对销售端的增长,避免出现产量跟不上销量的尴尬局面。退一万步说,即使销量增长低于预期,公司也可以将原本外包生产的业务转为自有生产,对成本开支方面来说,不会有太大的压力。

从CEO Douts Li最后的评论可以看出,公司在积极推进全球供应链发展,多个项目的进度良好。此外,公司还在寻求往电商领域发展的机会。由此我们可以推测,OneAll或将在未来1年内做出多个重大的战略性举措。

ie3i的辐射效应以及自身的自然订单增长,有望使得OneAll在下半年录得两位数的销售同比增长,全年销售或将位于5200-5500万澳元左右的区间。原材料价格可能会为毛利润造成压力,但是人民币的贬值在一定程度上进行了对冲。由于运营效率和经济规模效应,销售费用或将继续保持低位,助力净利率。

假设销售额和净利率均位于预测区间的低端,即5200万和20%,那么全年净利润预测为1040万澳元。基于目前1.21亿澳元的市值(0.98澳元/股),价格在12倍动态市盈率以下。

结合考虑到上文所述的向上增长空间和未来发展潜力,OneAll是一个值得买入且长期持有的个股。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64