杀死那只加拿大鹅?

对于尚处试水阶段的大中华区而言,这场“抵制”的结果,更有可能是山寨倒闭与市场出清。

01

从多伦多到全世界

“We are not afraid to be sold-out。”

这是一个月前,自1997年以来就担任加拿大鹅CEO 的Dani Reiss 在2019财年二季度电话会上,面对库存质疑时的霸气回应。

诞生于1957年的加拿大鹅,从多伦多的一家小作坊成长为世界级奢侈服装品牌,凭借的是北极科考人员的品质认证、众多明星政客的带货加持与‘Made in Canada’的产地好感。2017年初上市,估值从上市第一天起就被质疑,但无碍这只鹅一年多身价膨胀近五倍,成为多伦多交易所排行第二的当红辣子鸡。

2016年10月,多伦多Yorkdale,笔者有幸现场领教了加拿大鹅全球首家旗舰店的排队盛况。彼时,在加拿大留学生群体中,并不便宜(平均900-1000刀/件)的加拿大鹅Parka,几乎成为人手一件的标配。

现在看来,排队者们热情,除了转化为了上市后一年数倍的股价增长以外,还成就了这只鹅飘洋过海的扩张雄心。

5月,加拿大鹅正式宣布大中华区计划;

9月,进驻天猫;

10月,香港IFC开设精品店;

11月的三里屯快闪过后,北京旗舰店也计划在年内开幕。这家店的邻居们,将是一水的奢侈品牌:Versace,Roberto Cavalli,Balmain与来自欧陆的死对头Moncler。

异口同声的“消费降级”中,中国的奢侈品销售今年预计仍将上扬18%。尽管统计口径各有不同,2025年前,对中国买家奢侈品消费能力的最保守估计,也接近五成。这也是为何Dani Reiss在加拿大鹅北京三里屯快闪店现身时,直言中国市场存在‘Massive Opportunity’(巨大机会)的直接原因。

世界第二大经济体的“所谓消费降级”可能与加拿大鹅无关,但在因疑似动物虐待问题与来自动物保护协会的“死亡威胁”斡旋多年之后,如今的加拿大鹅,看上去正在被另一场外部风波所裹挟。

这一次,这只当红的大鹅,还能平安过冬吗?

02

鹅与两名成年男子

传说中,加拿大鹅翼展可达两米,战斗力相当于两名成年男子。

而对以如此彪悍物种命名的上市公司而言,其战斗力同样可以用两家“成年公司”进行毛估:来自欧陆的奢侈羽绒品牌Moncler以及同样来自加拿大的时尚瑜伽品牌Lululemon。

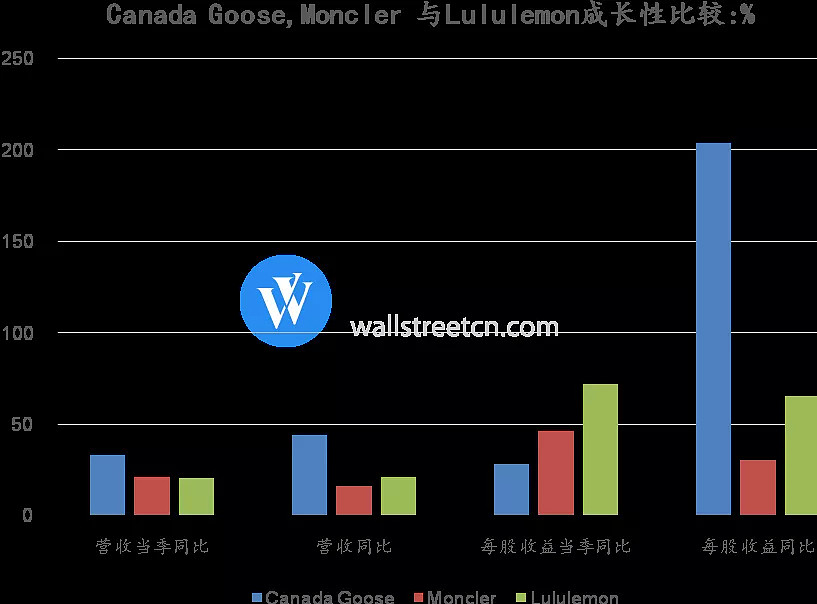

数据来源:Thomson Reuters,公司财报,创见研究

估值方面,无论从PE/PB还是市销率、市现率角度而言,加拿大鹅都是与Moncler与Lululemon完全不同的“新物种”,高于80的市盈率已经可以与早期科技公司相匹敌,可见市场对其的估值逻辑远非一般奢侈品或纺服公司可比。

而较两家“成年公司”两倍的市现率,也说明加拿大鹅的高估值下,经营压力正在逐步累积。

如此看来,股价偶有闪崩,也是一种压力释放。

数据来源:Thomson Reuters,公司财报,创见研究

成长性方面,加拿大鹅高估值的理由尽显:营收同比增长碾压Moncler,每股收益同比增长“天空才是极限”。

唯一美中不足的,是由于销售季节性过强,造成非冬三季的成长指标波动较大。

因此在非冬季产品线成熟之前,通过年报审视,可能才是对加拿大鹅高成长性更为公正的评判。

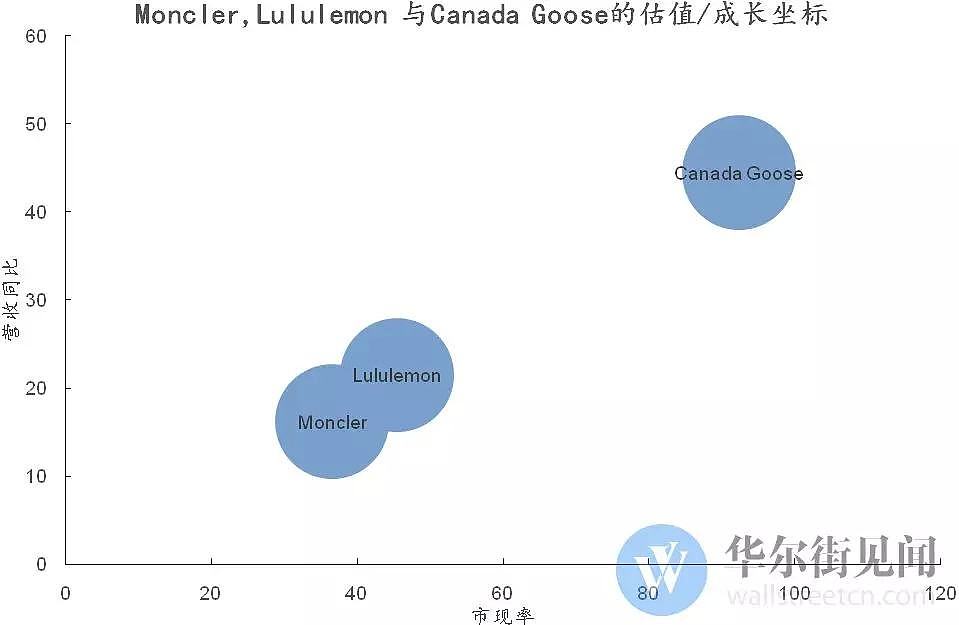

数据来源:Thomson Reuters,公司财报,创见研究

分别选取市现率与营收同比作为估值与成长的代表性坐标,相较于竞品Moncler与老乡Lululemon,加拿大鹅“高估值+高成长”的特点一目了然。

具体反映在股价运行上,即为区别于奢侈品、纺服股,而与科技股更为近似的高波动性。

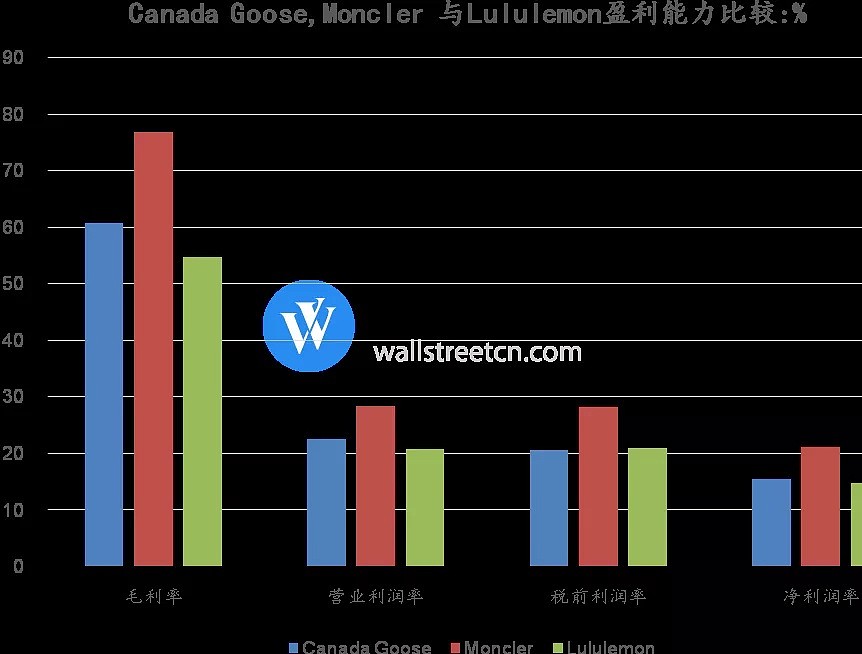

数据来源:Thomson Reuters,公司财报,创见研究

盈利能力方面,Moncler一雪前耻,展现了老牌奢侈品的担当,而加拿大鹅则与服装属性更强的Lululemon更为趋同。

由此可见,即使被广泛赋予“轻奢”概念,今天的加拿大鹅,本质上仍是一家服装公司。当然,随着直营端口占比的不断上升与线上线下渠道整合的逐步完善,加拿大鹅的盈利能力有望在未来再上台阶。

03

三叉戟与双引擎

支撑高估值的,是加拿大鹅匪夷所思的成长性;而支撑高成长的,则是加拿大鹅“三叉戟”与“双引擎”相辅相成的成长战略——如果海王的三叉戟是制霸七海的定海神针,那么加拿大鹅的三叉戟辐射的就是北纬37度以北的广袤大陆。

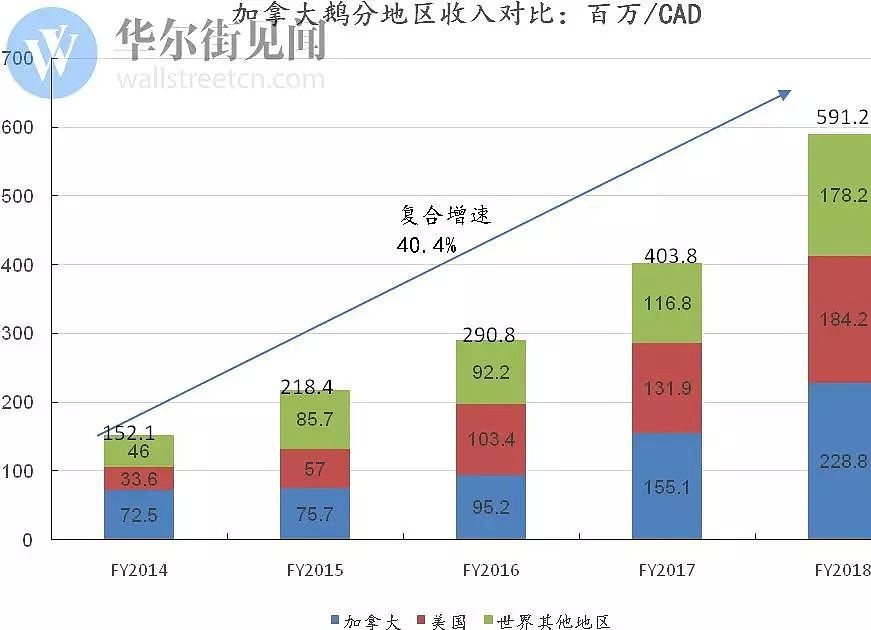

数据来源:公司财报,创见研究

2014财年以来,加拿大鹅收入复合增速达到惊人的40%。从地区分布来看,加拿大、美国以及世界其他地区基本三分天下,但自2016财年以来,加拿大鹅在本土的复合增长率(55%)再度傲视三地。

在已经取得高认知度的本土仍能迎来“第二春”,加拿大鹅对网上直营店的渠道探索与多伦多、卡尔加里等地的实体店开拓功不可没,通过传统批发+线上线下直营的融合,加拿大鹅在本土已有从“小众轻奢”向“国民品牌”进化的趋势。

以北纬37度为界,旧金山以北的美国大部都将落入加拿大鹅的“势力范围”,美国市场的增长空间自然不逞多让。

自2016年加拿大鹅入驻世界潮人前线纽约Soho以来,以纽约、波士顿为代表的美东与以“风城”芝加哥为代表的中西部地区迅速“沦陷”——由于大湖效应的存在,五大湖以南纽约州的降雪甚至更甚多伦多,这也让加拿大鹅的“候鸟南迁”顺理成章。

如今,每到冬季,曼哈顿中城的电线杆总是贴满抵制加拿大鹅的传单,从侧面反映了品牌在全美的火爆。在美国,加拿大鹅的下一步扩张计划,是开拓以西雅图为中心、毗邻温哥华的西北太平洋区。

在世界其他地区的经营中,西欧是目前加拿大鹅最为得心应手的区域,除了线上直营业务在西欧9国的早早开展以外,品味独特的西欧消费者还对除大衣外的非冬季品类情有独钟,这在一定程度上弥补了加拿大鹅销售季节性过强的缺陷。

在亚洲,韩国明星对加拿大鹅的带货效应无需多言,审美标准一向严苛的日本更成为加拿大鹅目前增长最快的国家,而在5月宣布大中华区计划、9月入驻天猫之后,线上电商+线下直营的模式也将在中国也将迎来实践检验。

数据来源:公司财报,创见研究

而从增长“双引擎”来看,加拿大鹅正在从“大衣作坊”式的传统批发商转向“以我为主”的品牌直营商。2016财年,批发占加拿大鹅收入的比重仍接近9成,但随着品牌知名度在全世界的打响,公司开始愈发注重品控更为严格、体验更为加分的DTC(线上+线下直营)扩张。

数据来源:公司财报,创见研究

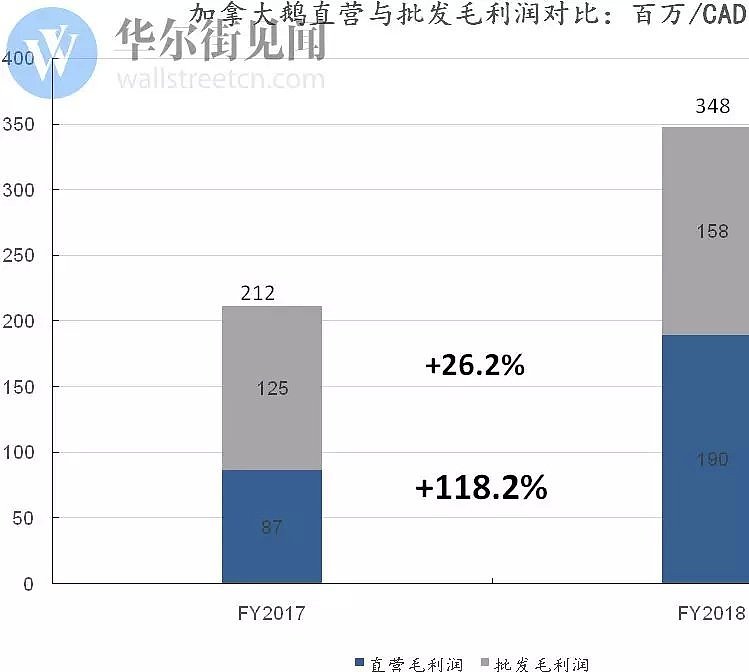

截至2018财年,直营对加拿大鹅的收入贡献已达43%,在4年间实现了“从0到半”的燎原增长;而从毛利角度看,单是2017到2018财年,直营对毛利的增长贡献就达到118.2%,而同期批发26.2%的毛利增速已趋平稳。

在东京等摄氏气温极少低于零度的地区,加拿大鹅在旗舰店内设置气温达摄氏零下25度的“冷房(Cold Room)”供顾客试衣,这种“不仅时髦,而且有用”的独特体验,不仅令传统买手店的批发机制难以匹及,更能带来品牌效应的二次传播,进一步提升加拿大鹅在当地的顾客口碑。

未来直营超越批发,成为加拿大鹅增长主引擎指日可待。

数据来源:公司财报,创见研究

产品品类方面,为了克服销售季节性过强的硬伤,加拿大鹅开始按TEI对产品抗寒性进行分类,将适宜零下15度到零上5度的TEI 1-2单品划归为春秋季品,实行差异化营销。

此外,在新增针织毛衣生产线、扩充手套、棉帽等功能附件生产线之余,加拿大鹅还在今年通过对本土抗寒靴品牌baffin的收购,将旗下产品成功“武装到脚趾”——明星产品的特质决定了加拿大鹅与生俱来的强季节性,但同样意味着在非冬三季与非大衣品类,加拿大鹅仍大有成长空间。

04

鹅在中国:重要但不紧急

回到一个月前,加拿大鹅2019财年二季度电话会的提问环节,9名的分析师提问中,有4个直接点名“中国”;而在本轮股价闪崩中,来自中国市场的潜在抵制,也被广泛认为是市值缩水的罪魁祸首。

但事实真的如此吗?

数据来源:公司财报,创见研究

2018财年报中,加拿大鹅根据对居住在北纬37度以北、且年收入超10万美元目标家庭调查,以加拿大本土52.2%的大衣渗透率为标尺,为包括美国在内的世界其他地区制定了18.3%的渗透率目标(加拿大本土渗透率的约35%),并宣称在达到该目标后,品牌整体需求将增长3倍。

这组数据中,有两点值得注意:

第一,加拿大鹅在日韩的渗透率甚至领跑美国,这说明有着相似消费习惯、渗透率却仅为1.4%大中华地区潜力无限;

(这数据,让见闻君觉得街上那些都是山寨鹅?)

第二,美国作为目前加拿大鹅的第二大增长极,渗透率却与加拿大有着天壤之别,这证明加拿大鹅在美国的市场开发远未完成,且将持续成为品牌下阶段的增长重心。

上文中提到,加拿大鹅的增长“三叉戟”中,加拿大与美国总销量占比已近7成,而在世界其他地区中,西欧最为成熟,日韩正在迅速成为新增长极。

相比之下,大中华区的战略计划,直到今年5月底才被正式提出;9月中旬的天猫入驻,也与截至9月30日的靓丽季报“完美错过”;而截至本次事件发生前,加拿大鹅在中国大陆甚至还没有一家旗舰店开设。

因此,假设海外买家对加拿大鹅的需求总体平衡,且大概率在美国市场维持高速增长,加拿大鹅对来自中国大陆的潜在抵制,完全可以用“坚壁清野”应对。

一言以蔽之:中国市场对加拿大鹅很重要,但没那么紧急。

加拿大鹅的核心成长逻辑并没有被本次事件所改变,其作为一家企业的长期成长空间,也不应轻易被短期的外部冲击所抹杀。在这点上,加拿大鹅与D&G有着外因与内因的本质区别。

对于尚处试水阶段的大中华区而言,这场“抵制”的结果,更有可能是山寨倒闭与市场出清。

而对于短期股价而言,涨得多了,找个理由也要跌一跌。

但想杀死那只加拿大鹅?对不起,在座的各位暂时没人可以。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64