中信证券:A股转机信号逐渐明确

01

全球货币宽松预期强化

资金风险偏好持续修复

1)美联储转鸽,全球货币政策进入宽松周期。

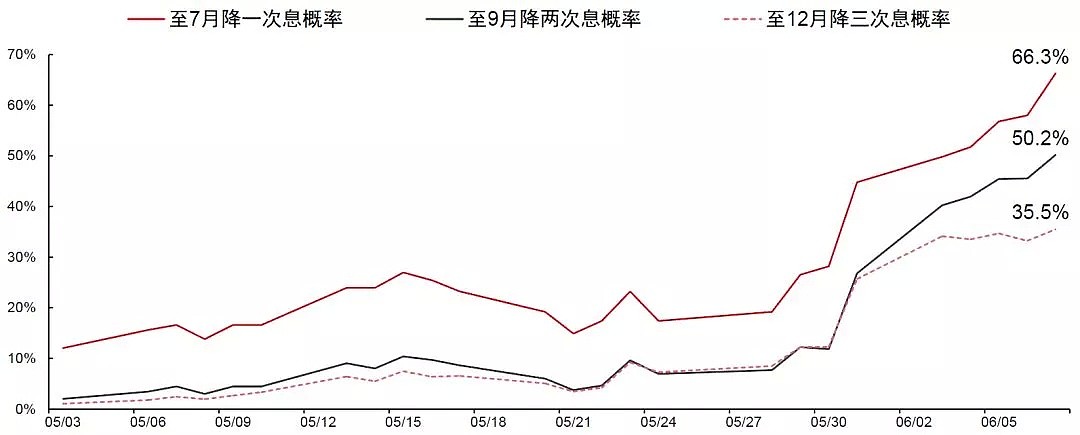

6月4日美联储主席鲍威尔鸽派表态点燃了美元降息的预期,而6月7日的非农数据大幅转弱强化了这一预期。市场预期7月FOMC降息概率已飙升至66.3%。过往经验显示,美债期限利率若倒挂持续一个季度以上,则降息的概率将大幅增加。若美联储停止缩表,今年9月流动性将明确改善。

2)流动性宽松预期支撑美股估值,但盈利仍有压力。

相比仍有调整压力的基本面,流动性及其预期对美股的影响更迅速,也更直接:此轮美联储再度“转鸽”预计也会在中短期支撑美股的估值。并且,实际利率水平的下降将鼓励美股企业通过债务融资加杠杆回购股票的行为。

3)全球资金风险偏好修复,弱美元相对更利好新兴市场。

近期澳大利亚联储降息和欧央行表态下,货币政策偏松已坐实,全球资金风险偏好普遍修复,并恢复了对权益的增配。弱美元周期下,新兴市场股市相对表现更好。上证综指P/E目前处于19.7%的低分位,若中美分歧因素缓解,短期A股在新兴市场中的吸引力更大。

02

国内政策调整空间更大,

主动性更强

国内政策的转机越来越明确:货币政策方面,无论是从防范金融风险还是管理经济预期的角度,货币宽松的必要性和紧迫性都在提升。且外部货币环境变化也打开了国内货币政策的空间。

当前环境下,内外均衡目标冲突时,预计货币政策更关注内部目标,且有足够的调整工具和空间。结构性政策方面,近期包括鼓励消费等一系列政策逐步落地,着力聚焦汽车、家电、消费电子等领域,未来稳需求的改革举措也有望陆续出台。

03

转机信号逐渐明确

空间上,市场已调整至我们预判的战略配置区间;时间上,各类转机信号逐渐明确后,市场会企稳回升,兑现配置价值。

1)外资有望恢复持续净流入A股的状态。

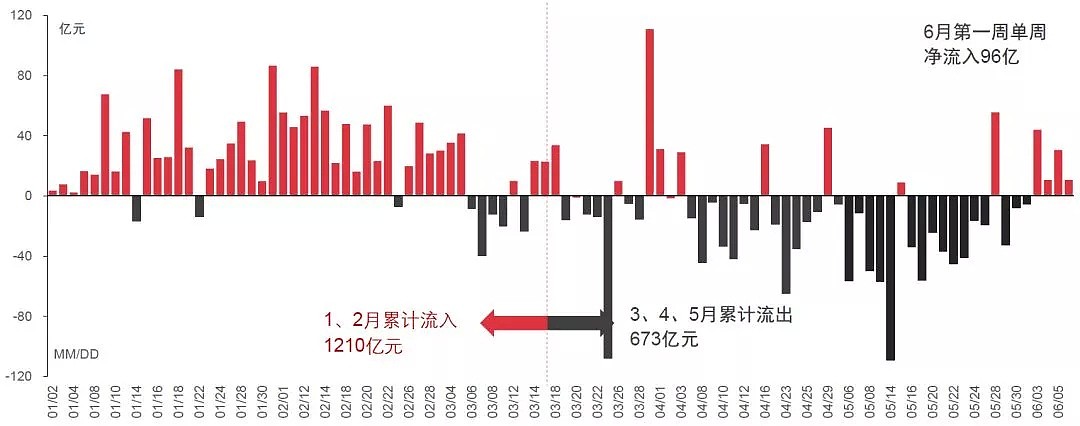

在人民币贬值预期和中美分歧的扰动下,5月北上资金净流出536亿元。6月份,全球资金风险偏好修复有持续性,叠加MSCI纳入因子提升和“入富”生效时点渐近,外资有望恢复到持续净流入A股的状态。陆股通北上资金6月第1周已恢复净流入约96亿元。战略增配外资偏好品种的窗口已经打开。

2)回购带来增量资金有托底作用。

年初至今A股发布回购预案规模上限达到1127亿元,回购资金集中度很高,前十大公司占比接近一半。随着近期市场调整,当前股价低于历史回购均价比例约61.5%,预计实施中的回购方案全部完成将带来515亿元增量资金。

04

风险因素

全球货币宽松低于预期等。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64