这三大信号,让摩根士丹利将全球股市配置降至历史最低

本文来自华尔街见闻(ID:wallstreetcn)作者杜玉,文中观点不构成投资建议。

美东时间7月7日上周日,摩根士丹利首席跨资产策略师Andrew Sheets团队将全球股市评级从“中性”下调至“减持”,并高呼“是时候减持股票、增持现金了”。

隔夜,包括该行首席投资官兼首席美股策略师Mike Wilson在内的整个跨资产团队发表研报,解释对股市态度突然转熊这一“史无前例”举动的背后逻辑。

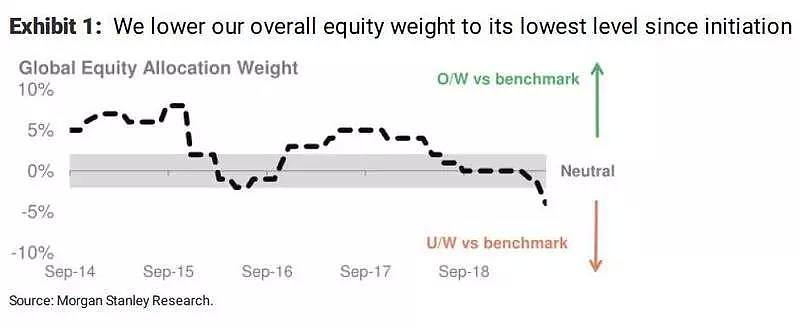

据金融博客Zerohedge总结,摩根士丹利正在“身体力行”地通过减持美国和新兴市场股市来降低整体的股市配置权重。其全球股市权重在负10到正10的区间内由负1下调至负4,是2014年初始研报覆盖以来的最低值,“即有纪录以来最低”。

最根本的原因是,全球股市经过风险调整后的预期回报已经大幅下跌,目前全球股市整体的平均回报预期接近于六年新低。而且,摩根士丹利对未来三个月的股市前景“看起来格外悲观”。

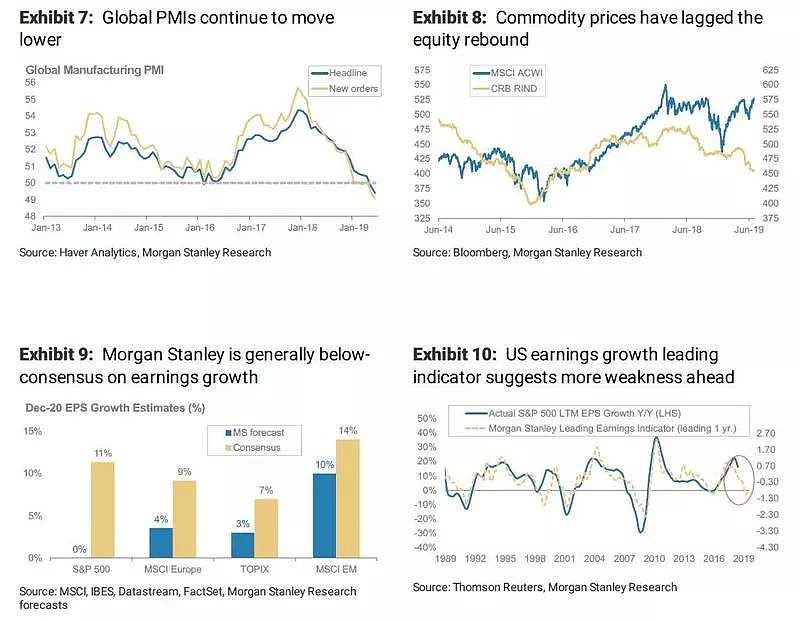

大摩参考的看衰信号主要有三种。首先,全球股市今年上半年累涨16%,代表较未来12个月的预期回报正接近六年新低。第二,市场对美、欧、日和新兴市场股市的盈利预期过高,而持续的全球PMI和大宗商品价格疲软说明经济风险很真实,给股市估值带来基本面压力。第三,热门板块和风格内部的仓位过于拥挤,外加季节性因素,令股市存在“令人担忧的”技术位压力。

最新的研报还称,大摩追踪的一系列指标均展现了周期型的谨慎信号,例如其美国周期指标已经向“下行”移动,直接导致了回报框架分析的修正。全球PMI持续走低,并快速接近2011、2012和2016年股市状况更差时的水平。大宗商品价格显著落后于股市反弹,债市收益率曲线或通胀预期都没有债市本身反映出来的信心,即央行宽松政策会重新提振经济增长和可实现的通胀水平。

而在此前一日的研报中,Andrew Sheets团队指出,他们已经看到近期出现了两个下跌行情的催化剂:二季度财报季和夏季流动性减弱。从1990年以来,7月13日到10月12日历来是股市回报在一年中最差的90天周期,而目前市场对上市公司下调全年利润指引的预期定价并不足够。

大摩表示,美股二季度财报最值得关注的要素是企业裁员信息和对资本支出的指引。如果盈利能力和雇佣计划都比预期的更坚韧,或者主要央行的货币宽松政策对市场形成利好,带动全球经济增速前景在下半年重新走高,该行可能需要重新评估当前对股市看衰的观点。

但目前来看,企业信心和投资计划已遭受损害,摩根士丹利下调对全球经济增速的预期,预言7月美联储降息50个基点。而市场对央行即将开启宽松周期的预期过高,不仅代表受宽松落地后的提振空间不大,如果美联储或其他主要央行拒绝迎合市场来降息,失望情绪将拖累股市表现。

事实上,Mike Wilson属于最早预警美股将引来“盈利衰退期”(earnings recession)的华尔街主流分析师之一。他在今年4月研报中反对市场的共识预期,即美股下半年盈利增长加速;相反,他认为美股将迎来至少连续两个季度企业盈利同比下降的衰退状态:

“美国大部分经济数据正在恶化,更宽松的美联储货币政策可能会缓冲来自经济数据不佳的冲击,但不可能阻止这个趋势的发生。标普500指数在今年三季度可能下跌10%,进入技术位盘整区间。”

独立宏观研究机构Absolute Strategy Research(ASR)对200多家合计管理资产4万亿美元的机构进行调查发现,这些机构预计,未来12个月内全球经济衰退的几率为45%,创2014年调查开始以来新高。大多数机构预计,短期美国国债收益率进一步走低;机构对美元的看空比重为五年来最大,近2/3的机构预计金价会上涨。

彭博社对华尔街分析师的问卷调查也有相似的结论,大部分策略师都认为“悲观是下半年预期的基调”,标普500大盘指数很难再延续上半年的涨幅,预期今年底的收盘点位将低于当前水平。

不少与大摩同等重要的华尔街投行均对股市给出谨慎评估。据美股研投网站Marketrealist.com总结,摩根大通表示,当前风险趋向下行,是时候获利了结一部分,并增加对现金的持有。高盛在6月底警告“市场崩盘”(market crash)的发生概率创下2008年金融危机以来最高。花旗集团也在6月底预言,企业和经济趋势正在呈现过去十个商业周期中衰退即将到来的模式。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64