最后的独角兽,说好不哭!

亚当·诺依曼(Adam Neumann),WeWork联合创始人/CEO,图源:以色列《国土报》

来源:华尔街见闻(ID:wallstreetcn)作者曾心怡,文中观点不构成投资建议。

他看上去像是来自意大利的长腿男模,有时候又像一个放荡不羁的摇滚明星。

长长的黑色卷发,深邃明亮的眼睛,无论是穿着西装还是T恤,亚当·诺依曼都已经习惯了站在台上,笑着描绘那个“改变世界”的梦想。一如硅谷所有的年轻CEO,他的微笑里透着一点真诚,也藏着一丝勃勃的野心。

伴随着共享经济野蛮生长的浪潮,一只只“独角兽”奔流到海,脱颖而出。在见证了Facebook、亚马逊乃至于Netflix的空前成功之后,Uber、Lyft和Pinterest早已按捺不住,决定下场分一杯羹。

诺依曼所创立的共享办公空间WeWork当然不甘人后,想要趁着这股东风跨入资本市场。但可惜的是,他终究还是晚了一步。

在这一个月的时间里,WeWork“上市风云”闹得沸沸扬扬,估值从近500亿美元开始一再下调,最终“自由落体”至不足150亿美元;诺依曼的身家也随之急转而下,远离了全球最富企业家之一的行列。

上市之路一波三折,有人将这一场闹剧比作《权力的游戏》当中瑟曦·兰尼斯特当众游街的耻辱一幕,“Shame(耻辱)! Shame! Shame!”的声音在已经取消的路演和暂遭押后的IPO计划身旁引吭高歌。

在这样的跌跌撞撞之中,有“预言家”早早给出了一句:WeWork的惨败预示着硅谷独角兽时代的终结——市场对于“看似前程似锦、实则无法赚钱”的商业模式,已经生出了警惕之心。

虽然在“最后的独角兽”眼中,一切好像都还没有结束。这家公司仍在寄望依靠流血上市来延缓现金流不足所带来的灭顶之灾。

不过,针对独角兽们的一场清算似乎已经拉开了大幕。曾经被冲昏头脑的市场已经看清了各位“死在沙滩上”的前辈们是个什么模样,冷静下来之后,中外各家“共享”公司,都应该当心了。

01

独角兽的“膨胀”

8月14日美股盘前,WeWork母公司The We Company正式向美国证券交易委员会(SEC)提交IPO招股书,首次披露这家办公共享初创企业的整体财务状况。

在这之前,年内已有不少独角兽企业“珠玉在前”,共享出行两大龙头Uber、Lyft争相上市,专营短租民宿模式的另一巨头Airbnb琢磨琢磨,也松口表示要在今年晚些时候IPO。

WeWork不是第一个吃螃蟹的,也算不上最后一个。就像它的年纪一样,在“共享经济+硅谷故事”所催生出这一批兄弟们当中,WeWork占了一个中间靠后的位置,观望着一马当先,也警惕着后来居上。

身为一家将将十岁的初创企业,WeWork实在还很年轻。但自2010年成立以来,它也已经接过了多轮的130亿美元融资,烧钱烧得风生水起。

有钱也就是背后有金主,而最为看好这家共享办公独角兽的“爸爸”,也是其最大外部股东,那就是日本软银集团。

自2017年斥资3亿美元入股WeWork以来,软银一直在不断加码注资,迄今总投资逾百亿美元,并持有WeWork近三成股权。

特别值得注意的是,软银曾在今年年初再一次增资20亿美元,将WeWork估值一举推上470亿美元,成为美国估值最高且尚未上市的初创公司。

在软银的助力之下,WeWork扩张得有声有色,旗下色彩明快、标语醒目、充满艺术气息的开放式办公空间已经遍布全球上百个城市。但与此同时,诺依曼和公司也日渐“膨胀”起来,急于上市的脚步快得连软银都压不住。

纽约·WeWork办公空间

想要趁热打铁,也就是趁着还值钱的时候“卖身”并且换取更多的资金输入其实无可厚非。但这或许也说明了一点——诺依曼很清楚,高估值是一柄双刃剑,能为公司塑起威风凛凛的金身,也能成为压死骆驼的最后一根稻草。

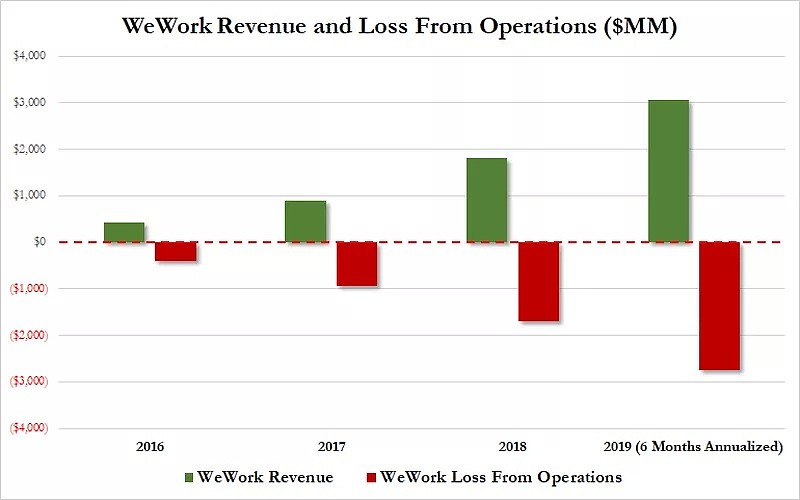

一直以来,共享经济的商业模式都饱受质疑,“只烧钱不赚钱”的公司没法被投资者放在眼里。但现在最大的问题恰恰在于,WeWork的收入与亏损规模几乎呈同比例正向增长,甚至可以说是亏钱亏得满天飞,实现盈利几乎遥遥无期。

截至6月30日的2019年前六个月,公司营收同比翻倍至15.4亿美元,但净亏损近9.05亿美元,而这两个数字均为2018年上半年的两倍。光说烧钱,WeWork单单在上半年就“烧”了23.6亿美元,也较去年翻倍。

相比之下,WeWork的竞争对手——以雷格斯等多个办公空间品牌闻名的IWG集团,不仅早已盈利,麾下办公桌数量更是几乎与WeWork平分秋色,可最高市值却不及后者的十分之一,谁不想问一句:凭什么?

470亿美元这座山很高。可惜的是,WeWork没有撑住,只爬到了半道。

02

抢滩登陆的失败

在递交招股书约莫半个月后,WeWork被知情人士曝出,母公司We Company已经大举下调IPO目标估值至200-300亿美元,较年初470亿美元的估值近乎腰斩,引发市场一片哗然。

但事实上,虽然讶异,但大家倒也是心中有数——毕竟WeWork在招股书公之于众的第二天就收到了来自华尔街与美国科技/财经媒体的嘲讽,直接将其誉为“独角兽中的极品”。

究其原因,这仍与WeWork的高估值脱不开干系。在华尔街眼中,这家初创企业在招股书中93次提到“技术”这个词,显然是有意在这个科技巨头吃尽全球市场红利的时代,将自己包装成科技公司来为高估值正名。

然而,WeWork究竟该算是一家科技初创公司,还是一家传统的房地产企业,目前谁都没有个准数。

从招股书披露的财务数据来看,WeWork在2018年的18亿美元营收当中,93%来自“会员及服务”项目,而这一收入都与租房这一主营业务有关。再者,“技术研发”相关费用偏少。

与此同时,衡量科技公司的高毛利率与高研发成本这两项核心指标,也与WeWork关联不大:去年毛利率仅有16%,今年上半年改善至近20%,但仍旧不高。

由此看来,WeWork的基本业务仍是房地产,即向其他业主长期租赁物业、经过装修后再将其短期分别租出。这种商业模式使其天然具有长期支出固定但收入不确定的特征,支出与收入的久期结构性不匹配会造成现金流压力,也令其更像银行或外包公司,而非科技企业。

除此以外,更为重要的一点在于,就算投资者能忽视WeWork过去三年近30亿美元的巨亏,并且不在意其房地产商的本质,他们还有一件必须做到的事——相信诺依曼,这个通过双重股权结构几乎完全控制了WeWork的男人。

可是,这恰恰是许多投资者非常担忧的一点:诺依曼及其家人在公司董事会权力过大,双方的关系基本可以算是CEO家族一手遮天以至于错综复杂。

先看招股书,在过去三年半里,WeWork曾向诺依曼所持的四处房产支付了2090万美元租金。截至6月底,公司未来租赁的支付义务为472亿美元,其中有2.37亿美元为需要支付给诺依曼这个房东的费用。

同时,WeWork在成立后的第三年就开始向诺依曼提供贷款,2013至2016年间更是向其借款超过3000万美元,这些款项被以股票或现金的方式偿还。而诺依曼获得的贷款利率超低,2013和2014年有两笔贷款年利率仅为0.2%,在2016年还用0.64%的年利率获得了700万美元贷款。

此外,本次WeWork上市的承销商们向诺依曼提供了5亿美元的个人信贷额度,抵押物是其所持公司股票,目前尚有3.8亿美元未偿还。摩根大通等还额外授信了9750万美元用于诺依曼投资房地产和购买个人房产,这些贷款没用公司股票作质押担保。

最值得注意的是,在招股书长达29页的风险提示中,有10页在解释诺依曼作为联合创始人与公司之间利益纠缠又复杂的关系。更令人震惊的地方在于,作为通过B类股和C类股拥有公司绝对控股权的核心人物,诺依曼竟然没有与WeWork母公司签订就业协议,招股书称这存在风险,即“无法保证诺依曼将继续为我们工作,或以任何身份为我们的利益服务”。

在招股书显示出的种种“迷惑行为”之外,诺依曼在IPO前夕的一次意外之举也颇令投资者不解。

当时,诺依曼通过出售股票和举债的方式高额套现超过7亿美元,但通常来看,一家初创公司的创始人很少会在上市之前大量套现股份,那会让人怀疑他们对公司的信心发生了动摇。

尽管有知情人士指出,诺依曼将股票质押从而借出资金,实际上是表明他看好公司的长期发展前景。但上述一系列的操作已经成为了WeWork上市的拦路虎,这也是不争的事实。

有员工认为,诺依曼的强势个性(outsized personality)对整件事产生了很大的影响。这一点,或许连诺依曼本人都不得不承认。

在最近一次面向员工的网络会议中,诺依曼对他处理IPO的过程表示了歉意,并表示他需要更多的时间来加深理解如何成为一家即将上市的公司的领导者。

在那之前,WeWork也已经向SEC递交了修改后的招股说明书,将诺依曼的高优先级股票影响力减半,从每股20票改为每股10票,并称诺依曼已经同意将他从房地产交易中获得的所有利润以及此前公司为“We”商标支付给他的590万美元都还给WeWork。

另外,如果诺依曼不幸去世、丧失行为能力或遭到免职,新的继任者人选将由董事会决定,而非由诺依曼的妻子丽贝卡来选择。

意识到问题之后,WeWork的自我省悟来得还算及时。但是,就算投资者恢复了对领导层的信心,真的仍然有人愿意为这家公司的故事逻辑买单吗?

03

以为是难兄难弟,其实是“别人家的小孩”

在首次递交招股书的一个月后,WeWork的上市之路越走越坎坷。由于担忧股票无人问津,这家公司目前已在考虑将IPO推迟到至少10月及以后,原定于9月16日开始的路演活动也未按时举行。

另有市场传闻称,由于企业估值在一个月内狂掉300亿美元,现有估值仅剩100-120亿美元左右,最大外部投资者软银因此向其施压,要求推迟或搁置上市。

对WeWork而言, 延长IPO的准备时间或许有助于改善投资者对公司价值的预期,获得更好的上市效果。但如果IPO计划遭到取消,对于这家初创企业而言很有可能意味着飞来横祸。

有分析指出,如果WeWork取消IPO,将损失至少90亿美元新资本。而该公司招股书披露,已获得美国大型银行提供的60亿美元信贷额度,前提条件却是通过IPO上市至少融资30亿美元。

这笔巨款已经被计入了公司激进全球扩张的战略,一旦少了这一笔钱,这可能会令公司陷入流动性危机,甚至破产边缘。自然而然,软银投来的一百多亿美元“橄榄枝”也会随之打了水漂。

对软银而言,在WeWork身上的过度押注现下已经成了愿景基金的枷锁。在投资收益不佳的背景下,WeWork此次IPO成功与否,对愿景基金未来的资金筹措状况来说也是举足轻重。

但话说回来,登陆资本市场的成功与上市之后股价表现的成功,这又是实实在在的两码事。

高盛曾在不久前研究了过去25年来近4500宗的IPO案例,随后得出一个简单易懂的结论:销售增速不俗、能赚钱、估值符合基本面且较为年轻的科技企业上市后,股价更有跑赢大盘的可能性。

然而残酷的是,纵观共享大潮之中与WeWork齐名的、已经上市的“难兄难弟”,其股价表现几乎都是不尽人意。

同样背靠软银大山的Uber上市首日破发,二季度收入又不及预期,最近又频繁爆出正在大规模裁员的消息,可谓是焦头烂额;网约车另一巨头Lyft则是在上市次日跌入熊市,空头仓位随后激增,现已较IPO价格跌超30%。

是这些公司不行了?还是共享经济不行了?目前还没有人能给出答案。但在一些分析人士眼中,从商业模式上比较,Uber、Lyft乃至于还未上市的Airbnb都还在“有救”的范围之内,比WeWork强得不是一星半点。

《福布斯杂志》文章曾犀利指出,与亚马逊相同,Uber、Lyft和Airbnb采用的商业模式都是基于互联网的革命性创新:传统的出租车行业无法对其进行模仿,网约车司机不仅没有固定的日常成本,还能通过拼车来进一步降低成本;Airbnb的房东同样没有普通酒店经营者所必须承受的各种额外固定费用,所有的收入也都是边际收入。

反观WeWork这厢,由于其商业模式是基于批发和零售,并不存在革命性,也毫无破坏性,其他房东显然可以在不破坏现有商业模式的情况下与之轻松竞争。

换言之,其他巨头很容易就能复制WeWork的商业模式,且并不损害这一模式,但这种“偷梁换柱”的方法在对业务模式进行了革命性创新的Uber、Lyft和Airbnb那里则是完全行不通。

面临这样的“差距性批判”,WeWork或许也心有不甘。但想要一只曾经前途无量的独角兽彻底崩溃,到底也是没那么简单。

有人曾经问过:怎样才能真正终结独角兽时代?答案也许是美国经济滑入衰退,也可能是海外资本撤出硅谷。但就目前来看,这样的想法似乎只是居安思危。

“你什么都没有,却还为我的梦加油”的故事仍然日复一日在资本市场上演,“最后的独角兽”自然也不会放弃挣扎,即使需要流血又流泪。

不过,投资者究竟需要过多久、又需要找到什么理由才能说服自己等待WeWork“归来”,现在看来还需拭目以待。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64