最高收益47.09%,2019“高人气”基金经理战绩盘点,附十大重仓股名单

在公募基金领域,流传这样一句话,“好发不好做,好做不好发。”

但有这样一群基金经理,无论市场是涨是跌、是牛是熊,只要他们一出现,总能引来众人捧场,由他们“挂帅”的基金似乎从未遇到过不好发的情况。

那么,在今年所谓的结构性牛市里,他们业绩做的怎么样?

今天,我们选取5位比较有代表性的“人气”基金经理,东方红资管的林鹏、兴全基金的谢治宇、中欧基金的曹名长、中庚基金的丘栋荣和中泰资管的姜诚,来复盘一下,他们在2019年的操盘情况。

01

“人气”基金经理

无论是东方红资管,还是旗下的昔日公募冠军基金经理林鹏,在市场上都有很高的知名度。而进一步坐实林鹏“人气”基金经理头衔的事件是:

在2018年底市场极度悲观,林鹏所管理的基金在2018年又普遍表现“不佳”时,由他挂名发行的一只新基金,最终获得逾2万户投资者认购,募资近13.4亿元。

该基金名为“东方红恒元五年定开混合基金”,封闭5年运作!

和林鹏同期发行新基金的还有中庚基金的丘栋荣和中泰资管的姜诚。

与东方红资管在公募领域已有较大名气不一样,中庚基金是一家刚成立不久的新基金公司;中泰资管虽已成立多年,但姜诚挂名发行的基金,是该公司旗下第一只公募产品。

最后,由两位“人气”基金经理挂名发行的,两家公司旗下的“处女”基金,分别获9728户认购,募得8.9亿份和10740户认购,募得9.57亿份。

近日,拟由谢治宇管理的浮动费率基金——兴全社会价值正式发行,基金原定只发行2天,但最后仅1天就获得超102亿元资金认购,远超30亿元募集上限。

与之形成对比的是,其余5只浮动费率基金发行逾半个月,无一募满30亿元。

“人气王”谢治宇上次亮相,是在2018年初,由其挂名管理的兴全合宜,一天募得近327亿元,共349104户投资者参与认购。

在谢治宇之前,由中欧基金“当家”基金经理曹名长挂名发行的3年封闭基金,获63867户投资者认购,募得74.4亿元。

▼ 附图:人气基金发行情况

02

2019年战绩盘点

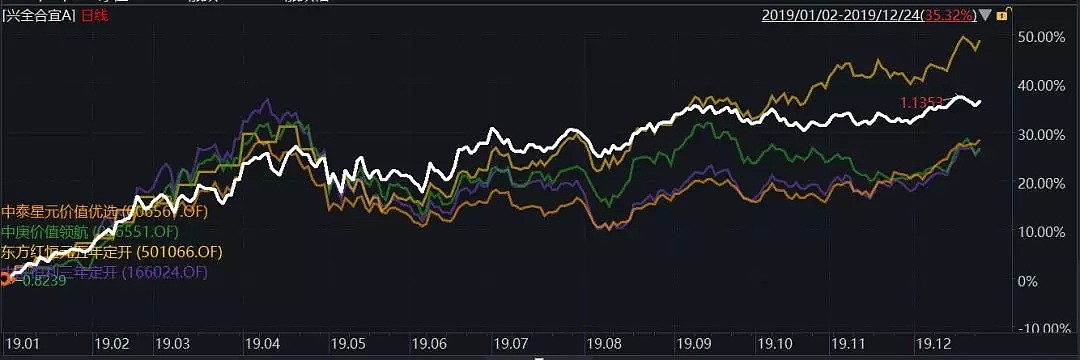

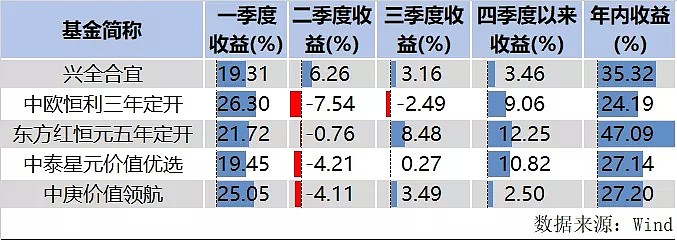

截至目前,上面5位“人气”基金经理管理的5只产品均已运作满1年。从基金净值走势看,年初还胶着不分,打成一团;但到年底,分化已经非常明显。

▼ 附图:5只基金2019年业绩情况

具体来看,东方红恒元年内收益最高,为47.09%;中欧恒利三年定开年内收益最低,为24.19%。

▼ 附图:5只基金年内业绩表现

分时段看,在进入四季度之前,兴全合宜和东方红恒元几乎一路并驾齐驱,但之后业绩开始出现剪刀差。

从6月份开始,中欧恒利三年定开和中泰星元价值优选开始呈现“疲态”,但9月份之后,丘栋荣管理的中庚价值领航净值快速回撤,导致三只基金从11月下旬开始,再次“扭打”在一起。

整体来说,虽然5只基金年内都取得了“绝对收益”,但从同类基金排名看,除林鹏管理的东方红恒元稍微靠前外,其余都未能达到平均线。

03

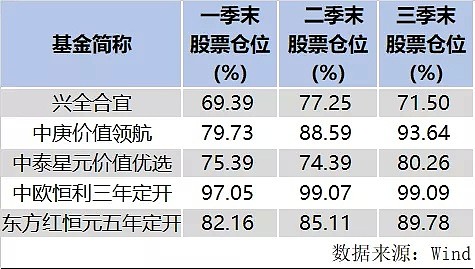

仓位不是拖累

那么在市场是大牛市,公募基金又是大丰收的这一年里,5位“人气”基金经理会不会是因为踏空而错失大行情呢?

答案是否定的。

从股票投资仓位看,5只基金在今年均一路维持较高的股票配比。

▼ 附图:股票资产占基金总资产比例

具体看,中欧恒利三年定开基金仍一路保持近乎“满仓”;去年稍显保守半仓运作的谢治宇,今年一季度果断将兴全合宜仓位提升至七成,且之后虽有换仓调股,但股票仓位一直在七成以上。

中庚基金丘栋荣则更为“激进”,在一季度迅速将中庚价值领航的仓位提升至近八成后,随后“无视”市场震荡、调整,继续一路加仓,到三季末时,股票也已接近“满仓”(开放式基金仓位最高95%)。

可以说,几位基金经理均表现出了高仓位运作能力。

04

选股方显“真本领”

既然几位基金经理都未踏空行情,那么在今年这个明显的“结构性牛市”里,业绩分化的根源就来自于具体的个股投资了。

下面,我们就通过基金重仓股和中报全部持股,来分析一下,几只基金业绩最终走向分化的原因。

林鹏:重仓三只大牛股

从东方红恒元今年三份季报公布的前十大重仓股看,林鹏对立讯精密、三一重工和港股安踏体育三只大牛股一路持有。

截至12月25日,立讯精密年内涨幅228.93%,三一重工年内涨幅102.36%,安踏体育尽管被做空机构连续出具看空报告,其股价年内仍上涨99.39%。

这里尤为值得一提的是,立讯精密一直牢牢占据基金第一大重仓股的位置,且一季度还是顶配;安踏体育占基金资产净值比也一直维持在6%~7%左右。

可以看出,“重仓+牛股”是东方红恒元致胜的根本法宝。

▼ 附图:东方红恒元前十大重仓股

曹名长:顺周期不是风口

虽然中欧恒利一直维持较高的股票投资仓位,但从基金前十大重仓股看,多数仍集中在顺周期的传统行业上,比如汽车、地产等。

具体看,基金前十大重仓股里,一直持有保利地产和华夏幸福两只地产股,一直持有广汇汽车这只汽车股。

而在市场对经济下行压力的担忧下,地产和汽车股的估值几乎已经被压到历史极低水平。

此外,虽然今年医药板块表现不错,但中欧恒利重仓持有的复星医药和上海医药,年内涨幅分别只有1.94%和-2.2%。

基金重仓股里表现比较好的周黑鸭,年内涨幅为77.41%,但基金持仓只有3.5%左右。

▼ 附图:中欧恒利前十大重仓股

日前,曹名长在展望2020年市场机会时表示,风格上,他仍然看好价值成长蓝筹和低估值蓝筹,并坚持以关注此类个股为主。

过去两年,市场表现最好的是与经济相关度较低的行业和个股,追逐安全资产、逆周期资产、核心资产。

但在他看来,这类资产的估值总体上已经比较高,未来会更关注与经济相关度高一些的行业中的低估值个股。

丘栋荣:低估值策略尚待验证

近日,在中庚价值领航成立一周年时,丘栋荣发表了一封致持有人的信。信中丘栋荣表示:

成立一年来,基金保持较高股票仓位,持续超配权益资产,力争为投资组合建立积极的风险敞口,以获得更高的风险补偿,成为市场中具备鲜明特征的“原教旨主义”低估值价值投资策略的代表性产品。

然而,回顾2019年行情可以看到,今年除了猪肉股和5G概念等之外,上涨较好的恰恰是估值并不算低的行业龙头。

在结构性的行情下,丘栋荣基于“原教旨主义”的低估值价值投资策略目前看并没有显效。

从前十大重仓股也可以看到,基金一路持有的第一大重仓股柳药股份,年内仅上涨29.09%,拓邦股份年内上涨48%,葵花药业年内仅上涨3.52%。

▼ 附图:中庚价值领航前十大重仓股

丘栋荣表示,展望未来,当前低估值策略对应的股票资产相对来说依然便宜,其未来成长的空间也将更大。

基金将一如既往地坚持低估值价值投资策略,关注资产本身的价值,也就是基于资产未来中长期的现金流贴现进行定价,而非基于外在的市场行为和交易行为,回避短期估值或者交易对资产价格所带来的影响,尽可能最大程度地在主动权益市场中获得竞争优势和长期稳定的收益。

姜诚:太分散拖累业绩

对于中泰资管的姜诚而言,今年的问题不是抓不到牛股,而是下不了重注。

比如一路持有的蒙娜丽莎年内上涨96.06%,太阳纸业年内涨67.59%,华鲁恒升年内上涨57.48%,二季度以来才重仓的海螺水泥年内上涨81%,三季度以来才重仓的海信家电年内上涨68.46%。

但比较“遗憾”的是,不管是何时开始重仓,重仓股几乎都均匀保持在4%左右的仓位,也即意味着,牛股的涨幅对基金净值的贡献未能充分体现。

▼ 附图:中泰星元价值优选前十大重仓股

换个角度,如果从基金中报全部持股看,姜诚的股票池并不“丰富”,也就是说,中泰星元价值优选确实做到了“优选”。

而为什么基金最终业绩表现“不理想”,估计分散持股思路是主要原因之一。

谢治宇:巨无霸的无奈

对于掌管300多亿“巨无霸基金”的谢治宇来说,看好的股票不能充分重仓,估计是最无奈的事情了。

兴全合宜前十大重仓股中,万华化学年内涨102.89%,二季度以来重仓的三一重工年内涨102.36%,格力电器涨88.21%。

但或许是由于基金规模所限,谢治宇很难对某只重仓股从容的下真正的重注。

此外,或是受去年“踩雷”中兴通讯事件影响,谢治宇在上半年几乎未重配科技股,三季报中出现的年内大牛股领益智造,在二季末时还一股未持。

所以,尽管领益智造年内涨幅达351.20%,但由于进场时间晚,加上持股数量不高,所以,该股票上涨对基金净值贡献也较为有限。

值得肯定的是,兴全合宜前两大重仓股中国平安和隆基股份,不但持股比例高,且两只股票年内涨幅也不错。其中中国平安年内上涨53.06%,隆基股份年内上涨76.63%。

▼ 附图:兴全合宜前十大重仓股

而且,坐拥如此巨大的规模,能取得现在的业绩也确实不容易。

前段时间,谢治宇在参加一次公开活动时表示,有一个非常好的生意,那便是核心资产。展望2020年,最重要的策略,一定还是去找一些在某一个阶段的估值、业绩、增速、市场地位等各方面都非常匹配的公司。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64