澳洲央行降息至历史新低的当下,“浮动”与“固定”利率该如何选择?丨财神

由于最近利率与市场变化的比较混乱,我接到读者朋友最多的问题就是:

“ 当前,我的贷款究竟是选择“浮动”利率,还是“固定”利率? ”

从我个人的观点而言,“固定”与“浮动”的选择最核心的思路就是根据客人自身的(内在因素)与市场外部变化(外因)做出的平衡。

我将在文章中针对“自住型贷款”和“投资型贷款”和读者一起分析决定固定与浮动的因素。

如果你的贷款是自住型贷款

首先要看一下自己对冲账户里存款大约是多少?未来有没有投资计划?

如果对冲账户里有大笔存款去对冲利息,那么可以保持浮动状态,因为利息高与低不会对你利息方面的支出产生任何影响,因为大部分利息被存款对冲掉了,同时也保持自己的自住房贷款有一定的灵活性。

如果没有多少存款的这种情况,首先要查看一下自己目前折扣后的浮动利率是多少。

根据客户的反馈,大部分贷款人目前的自住房浮动利率基本都在2.7%-3%左右,那么可以给本银行的客服打个电话争取一下目前可以拿到的最高折扣。

一旦确定数值,就要开始和当前最新的定息进行比较,如果利差较大的情况下,我个人建议先固定2年再说。

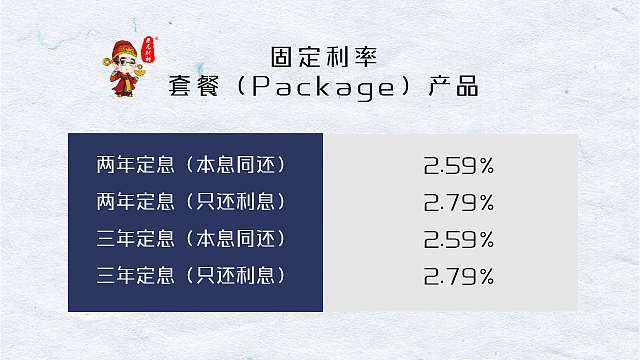

以下就是目前银行定息表:

就我个人而言,虽然银行4年固定利率较低,但是我还是建议读者选择2年定息产品。

这样不但可以将目前的利率降下来,同时也可以保留一些灵活程度,也许未来小房换大房,也许未来会有新的定息利率。

如果你的贷款是投资型贷款

在选择固定与浮动之前,投资者首先应该考虑的资产是否需要重组,如果投资者有短期之内想要卖掉的打算,请继续保留浮动状态。

如果想长期持有也不要立即选择固定,看看是否存在转贷降息的可能性。

目前对于大部分投资者浮动利率(本息同还)基本都在3.2%-3.6%范围区间内,各大银行开出的固定利率基本都在2.5%左右,利差还是比较明显的。

所以我比较建议投资人选择2年-3年固定利率,因为投资过程中“省即是赚”。

如果在条件允许的情况下,转贷到其他家银行,再选择到2-3年只还息的产品那就是更完美了。

在租金普遍下降的条件下,控制好现金流才是王道。

对于海外客人可供选择的产品不多,如果你非常幸运的拿到银行类贷款产品,请立即选择2年或者以上的定息利率。

因为对于海外投资者来说浮动利率与固定利率之间的利差较大(近期想出售物业的除外),例如汇丰海外人士浮动利率为4.38% 但是固定利率可以拿到2.39%这么大的利差当然要选择固定。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64