顶流大动作!张坤、刘格菘、萧楠最新调仓曝光,这些股被重仓

公募基金四季报进入密集披露期,透露了张坤、刘格菘、萧楠、傅鹏博等多位明星基金经理开年的最新动作。

经历了一年的“切、磋、琢、磨”,站在2021年年末,张坤仍然是“千亿顶流”。最新披露的4季报,张坤本季的态度,显得越发笃定,季报观点也愈加精炼。持仓方面,腾讯、阿里等持仓增加。

此外,“中观配置大神”刘格菘表示,七大领域将出现世界级公司,增持晶澳科技、小康股份。

“消费一哥”萧楠认为,就短期数据进行博弈其实并不是最优选择,增持电力、煤炭、潮玩,泡泡玛特、中国神华进入十大重仓股。

睿远基金明星基金经理傅鹏博四季度以来连续出手增持天融信与国瓷材料两只个股。

01

张坤:盯着赛场而不是记分牌

在始终未放开代表产品的申购限制的情况下,张坤在管的基金规模仍然超过千亿,同时,他管理的易方达亚洲精选4季度还有净申购。

张坤在易方达蓝筹4季报中谈到,中国经济和企业本身就蕴含着相当大的潜力,因此他认为,目前的压力只是阶段性的,他对中国经济的长期前景依然保持乐观,坚信中国的经济实力终将达到发达国家的水平。

在这种时代背景下,张坤认为,A股市场内会有一批优质公司能为客户创造价值,提升整个社会的效率和生产力,具为股东持续创造自由现金流。

2021年,这些企业中的一些股价表现落后于市场,但是他始终认为“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”。

他表示,将仔细审视组合中企业的基本面,选择竞争力突出、长期逻辑确定性高的企业长期持有。

经过了2021年的估值消化后,一部分的优质企业估值已经具有吸引力,在3-5年的维度内,企业的业绩增长大概率会投射到其市值的增长中。

02

增持科技、消费,减持金融

在4季度,张坤在管的4只基金都略微提升了股票仓位。尤其是,易方达蓝筹和易方达亚洲精选,都提升了2个百分点以上。

此外,他都对结构进行了调整。

易方达蓝筹基金增加了科技等行业的配置,降低了金融、医药等行业的配置。

易方达亚洲精选基金增加了科技、消费等行业的配置,降低了金融、地产等行业的配置。

易方达优质精选基金增加了科技、消费等行业的配置,降低了金融、医药等行业的配置。

易方达优质企业三年持有基金增加了科技、消费等行业的配置,降低了金融等行业的配置。

03

加仓腾讯阿里伊利,腾讯成第一大重仓股

具体到持仓,以易方达蓝筹基金看,该基金十大重仓股并未发生退出或新入个股的情况,但是重仓股比重发生调整。腾讯控股、海康威视、伊利股份占净比有所提升。

易方达优质企业三年持有基金也是类似的情况。

两只QDII基金变化更为明显。

以易方达亚洲精选看,中国财险、万科企业退出十大重仓股名单,阿里巴巴、康师傅新入十大重仓股名单。

以易方达优质精选基金看,平安银行退出十大重仓股名单,洋河新入十大重仓股名单。

04

刘格菘判断:2022分化局面会延续

菘管理的广发小盘日前率先披露了4季报。刘格菘在过去3年内领先挖掘重仓的赛道有半导体、新能源光伏、化工等领域,并成为2020年的三冠王,他最新的管理规模也超过770亿元(以去年3季报和四季度新发基金数据),进入全市场前六。

在最新发布的基金四季报中,刘格菘表示,2021年4季度,代表中小市值的国证2000指数表现好于上证50指数与沪深300指数,创成长指数同期走势先扬后抑。从全年角度看,中小市值与创成长指数的表现整体好于沪深300指数与上证50指数。

从行业角度看,2021年市场的各类资产表现出较为明显的轮动走势,钢铁、煤炭、电力公用事业、上游资源品、新能源等板块全年的表现好于“核心资产”,风格分化。

他判断,风格分化的局面在2022年可能会延续。

他还表示,资产的潜在价值或是他对于一类资产的收益预期,取决于该类资产的业绩增速、增速的可持续性以及市场愿意给予此类资产的估值水平,在可持续增长的商业模式下,在资产业绩增速持续超预期的阶段,市场更愿意给予此类资产更高的估值水平,反之亦然。

在当前中国宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化表现是大概率事件。

05

依然看好“全球比较优势制造业”,七大领域将出现世界级公司

2021年年初,他提出了“全球比较优势制造业”的概念,展望2022年,他对于这个方向资产的成长持续性、盈利增速预期依然很乐观:

已经建立了全球比较优势的制造业龙头公司,其企业家领导力、产业聚集下的先进制造能力等因素打造的“护城河”还在不断变宽,他判断未来在光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等方向会有更多的世界级公司出现。

未来广发小盘基金的资产配置依然以这些方向为主,他将从供需格局出发,用产业的眼光去寻找优秀企业并伴随伟大企业共同成长,以期为持有人获取长期的超额回报。

06

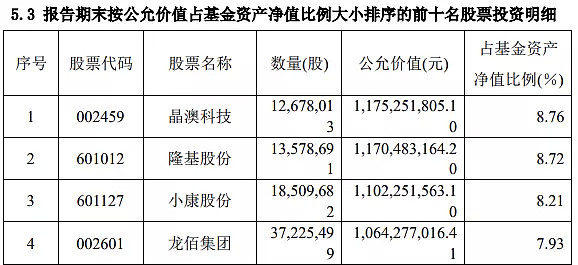

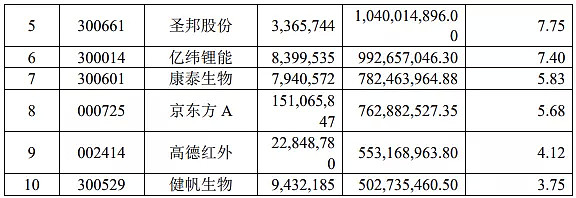

增持晶澳科技、小康股份,晶澳科技为第一大重仓股

从具体持仓来看,对比3季报,广发小盘的十大重仓股没有退出或新入者,主要是在已有的个股中做了一定的增减持。

从占基金资产净值比的角度看,晶澳科技、小康股份占比有所提升。

07

萧楠:消费品进入衰退期,则较难有起色

萧楠的易方达科顺基金最新股票仓位约82.4%,萧楠解释,这是因为该基金第一个三年封闭期结束时,为应对赎回做的准备,目前仓位正在逐步恢复中。

此外,萧楠在4季报中表示,2021年四季度,A股市场的博弈主要集中在对未来短中期的宏观经济以及政策走向的判断,但整体上,长期资金的预期偏弱导致市场在地产及相关产业链、新能源、消费等板块上反复拉锯。

他认为就短期数据进行博弈其实并不是最优选择。

今年以来他一直在思考,是什么给他带来了超额收益或者超额损失——他认为,那些看似意外,但回顾起来却合乎规律的东西,才是真正给他带来超额收益或者损失的原因。

今年以来他的组合遭到了较大的损失,促使他反思,如果能够更加尊重规律,就不会等到一些利空发生以后才顿感意外。比如一些消费品一旦进入销售衰退期,在较长的时间内就不会有起色;行业高点做巨额资本开支必然造成低谷期现金流岌岌可危。

这些教训,复盘起来都非常简单,但知易行难,他必须以更加冷酷的态度审视自己的投资行为,才能避免或者捕捉到那些理所当然的意外。

08

增持电力、煤炭、潮玩, 减持中低端白酒

基于这种思路,他在四季度增加了对电力和煤炭板块的配置。

他相信本轮新能源革命导致的一个可能的合理意外是传统能源越来越值钱——随着新能源的推广,传统能源的供给反而越来越紧张。

其次,他布局了一些未被市场充分认知的细分子行业龙头公司——对于这一类的公司来说,从量变到质变的积累,本身也会给市场带来“合理的意外”。

本季度他调整了食品饮料板块的结构,减持了受疫情影响较大的中低端白酒,同时对其他板块依据格局、供需的变化也做了不同程度的调整。

此外,他也持续买入了潮玩行业相关公司,尽管股价短期尚未有出色表现,但他相信,这些新兴的商业模式和产品形态终究会得到市场的认知。

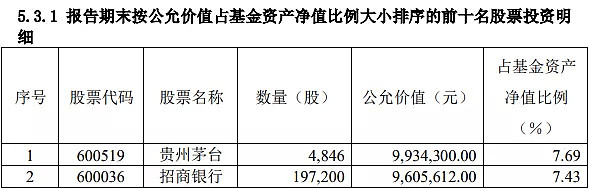

具体到十大重仓股看,泸州老窖、顺鑫农业退出十大重仓股,泡泡玛特、中国神华进入十大重仓股。

09

傅鹏博:增持天融信、国瓷材料

四季度,傅鹏博、朱璘管理的睿远成长价值基金保持较高仓位运行,从行业分布看,重点配置了建筑建材、化工、TMT和新能源等子板块,核心股票比例相对稳定。

组合中前十大个股变化不大,除化合物半导体对应公司的持仓有所增加,其余增减幅度有限。

具体到个股,国瓷材料取代新宙邦,新入十大重仓股。不过,此前睿远成长价值就已大手笔持有国瓷材料,长期在国瓷材料十大流通股东中。

根据天融信发布的《关于回购股份事项前十名股东及前十名无限售条件股东情况的公告》显示,截止2022年1月14日,公司最新前十大流通股东中,傅鹏博管理的睿远成长价值混合基金继续位列其中,持有5849.06万股,持股市值接近10亿元,位列天融信第四大流通股东。相较去年三季度末,该基金增持天融信142.24万股。(编辑王丽)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64