“折翼”的卖方大佬: 曾经声名显赫,转型一年半后浮亏近25%(组图)

若干年后,姜超会不会懊悔当年从研究转向买方投资的决定?

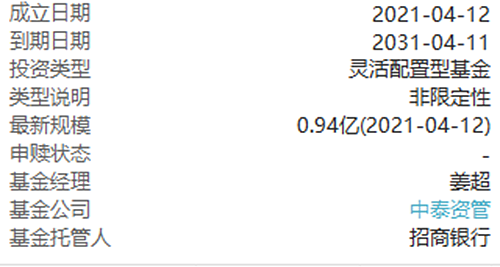

作为卖方研究的大佬级人物,曾经海通证券研究所的“扛把子”,姜超于2021年2月离开卖方,加盟买方机构中泰资管,正式转型投资。

在卖方多年积累下的巨大的市场认可度和行业影响力,帮助他在当年4月就募集了一个私募产品中泰超新星1号。

然而此后的结果,真是“问君能有几多愁,恰是一江春水向东流”。

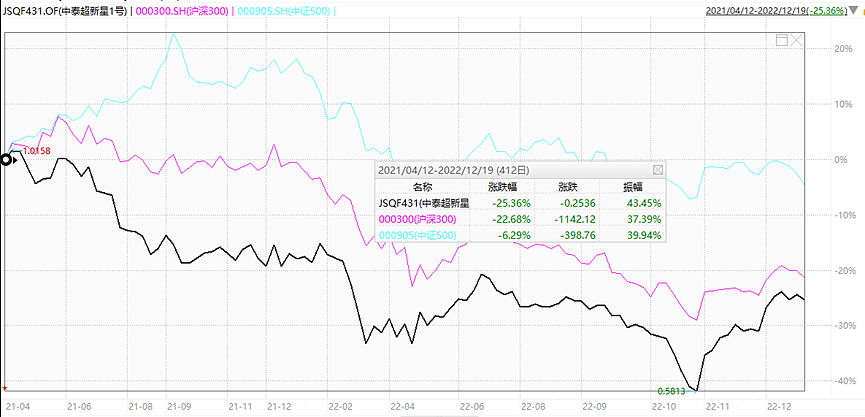

承载着投资者热切期待的中泰超新星1号(后简称超新星1号),除了在成立后短期内站上面值过,绝大多数时候都处于浮亏状态(根据第三方发布的产品净值)。

而且随着时间推移,浮亏的时间和程度都在积累。根据wind统计(下同),至2022年10月,超新星1号一度深跌至0.6元以下。此后随着市场反弹,最新净值(截至2022年12月19日),也没有超过0.76元。

一年半以上的管理时间,浮亏依然逼近25%。

这一切,究竟是怎么发生的?

超新星未曾 “闪亮”

在天文学上,“超新星”指某些恒星在演化接近末期时经历的一种剧烈的极其明亮的爆炸。

一方面它极其绚烂,另一方面,爆发后恒星也将坠入“黯淡”。

不知道,超新星1号的产品设计者在为该资管产品取名时,是否想到了这层含义。

实际情况是,中泰超新星1号在2021年成立后就直接“黯淡”了。

从基金净值的表现上,该基金在成立两个月后,就跌破面值,并一路向下。

先是在2021年末跌到了接近0.8元的位置附近(浮亏不到20%)。

然后,在2022年1季度直接“下挫”到了0.7元以下(浮亏30%以上)。

这还没有完,在反弹了一段后,该产品的净值在2022年3季度继续下挫,而且直接跌破上一轮低点。

这次回撤直至2022年10月跌至0.58一线才算止跌(浮亏超过40%)。

索性,该产品保持了相当的净值弹性,截至12月19日,该产品的净值历经大幅反弹,终于接近0.76元一线。

但无论是,全年深度浮亏的现实,还是明显跑输同期沪深300、中证500的表现。整个产品的过去一年零八个月的管理,难言让投资者满意。

布局成谜

姜超是如何一步步把这个资管产品拖入被动局面的,投资细节并不为外人所知。

但从该产品的相关介绍显示,中泰超新星1号的投资方向还是比较传统的主流资产。包括权益资产、固收资产和衍生品资产。

它产品的投资目标写的也表述的非常直接:

通过构建由优质权益类及固定收益类证券组成的现货投资组合,同时运用股指期货等对冲工具管理系统性风险,争取在中长期跑赢货币平均增速,实现资产增值。

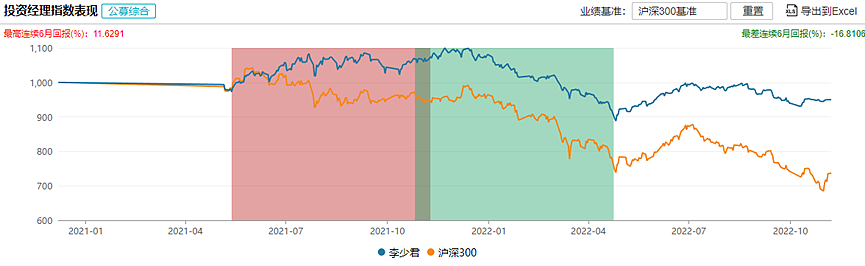

有心人曾经把中泰超新星1号的净值曲线和中证500、沪深300分别比较,发现该产品净值的波动风格还是更接近沪深300指数(即蓝筹股板块)。

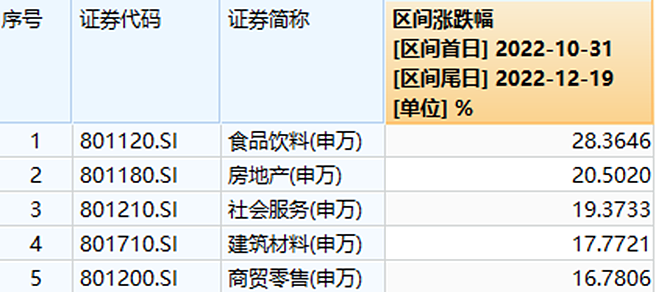

另外,一些分析观点认为,2022年10月以后,该产品的反弹表现突出(涨幅超过26%)。

如果没有运用衍生品加杠杆的话,该产品的主要布局方向应该只有当时表现最凌厉的食品饮料行业,可能性最大。

攻守失据

在缺乏足够细节的情况下,完全掌握中泰超新星1号的业绩原因,并不可能。

但从净值等一系列信息推测,还是能够发现一些问题的。

首先,该产品大概率是没有很好的对冲风险,否则无法解释为何净值跌幅会远远大于同期的部分宽基指数。

其次,该产品对于重仓资产的收益性判断可能出了些许偏差。一些资深的专户管理人士认为,中泰超新星1号在管理中,很有可能阶段性的缺乏下行风险很小但上行空间较大的“阿尔法”资产。这导致组合中的资产更多的大跌大涨,大开大合。

其三,该产品应该没有很严格的降仓和止损操作。以至于一个产品的净值在短短一年多的时间内连续跌破10%、20%、30%、40%四道防线。

这给后续净值反攻、扭亏为盈造成了比较大的难度。

机会损失大

而过去一年半的业绩“低迷”,预计也将给姜超的个人收入带来较大的影响。

他在卖方时,是王牌的分析师,派点丰厚、薪资过人,年薪酬数百万乃至上千万不是“难事”。

但在2021年转换至买方后,姜超不仅基本工资收入预计将比当明星分析师时大幅下降,而且个人奖金也将更多的和产品规模、业绩表现挂钩。

根据此前业内信息,中泰超新星1号的常规规模不到1个亿,资管机构实际可能获得的日常管理费收入预计不过是1~2百万元。

如果没有良好的绝对收益,带来更大规模和持续的业绩报酬的话,这个产品几乎不会给管理人创造多少奖金。

此外,业内还有信息称,中泰超新星1号在募集时管理人曾经认购1300万元。

如果信息属实的话,那么管理人在这轮管理中还要承担自投资产的浮动亏损,实际收益减少更加明显。

这条路太难

事实上,从首席分析师,尤其是首席宏观或首席策略师,转型到投资岗位,实在是条失败率很高的转型之路。

历史上,不少成名成腕的首席们在这条路上或悄然淡出、或铩羽而归。

其中曾经声名显赫的程定华,也是其中的一个典型案例。

他曾经是安信证券公司前首席策略分析师,业内一度有“点金指”般神奇影响力。当年,无论是大型公募、大型私募甚至潜藏在水下的投资大亨,都非常期待和程定华的深度交流。

在他任职于安信证券期间,他所在的研究团队曾多次获得新财富奖项。

但这样的大佬,其实在转型私募后,也表现平平,最后也是悄然淡出。

再比如,曾任国泰君安研究所副所长、全球首席策略分析师、总量团队负责人的李少君,加盟国君资管后,参与管理的多只FOF,似乎也没有表现足以信服业内的业绩。

这些大佬的表现,都再次验证了,从卖方向买方转型之路的残酷。

勇气可嘉

无论结果如何,姜超在这次转型中,“勇气”属实可嘉。

卖方向买方的转换,事实上属于“单向门”。

成功的话自不必说,如果投资“走麦城”,多数转换到投资岗的卖方大佬们,也很少会回身重新做分析师。

在一次活动上,姜超曾表示:我做了十几年宏观,有很多感受。最大的感受是人生其实不容易。为什么不容易?因为你会发现,有时候选择似乎比努力更重要。

站在2023年初回望,这样的总结其实是很具“前瞻性”的。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64