历次美联储“最后一加”后,会发生什么?(组图)

加息周期结束之后,美国经济会衰退吗?市场将如何表现?

在上月底美联储议息会议后的新闻发布会上,美联储主席鲍威尔表示,当前的利率已经达到了限制性水平,但加息的全部影响还未显现,因此预计高息将维持较长时间,年内不会降息。

鲍威尔还提到,如果有数据支撑,美联储可能将再次加息。

不过,由于近期美国经济数据表现温和,市场大部分仍预计美联储9月“最后一加”概率不高。

但无论9月加息与否,市场已基本确定高息将维持一段时间。随着加息影响逐渐显现,一些经济学家预计美国经济将陷入衰退。

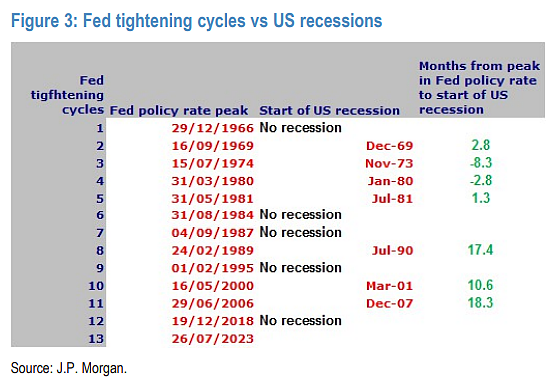

在本月的一篇报告中,摩根大通全球市场战略MD Nikolaos Panigirtzoglou等人回顾了过去美联储加息周期并指出,在过去12次美联储加息周期中,有7次紧随或伴随着经济衰退;在这7次加息周期中,衰退平均在最后一次加息后的5-6个月开始。

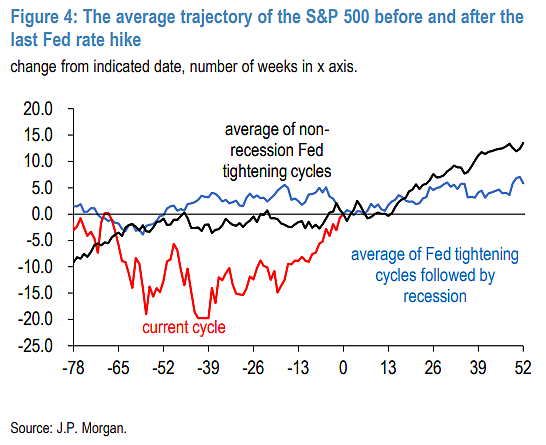

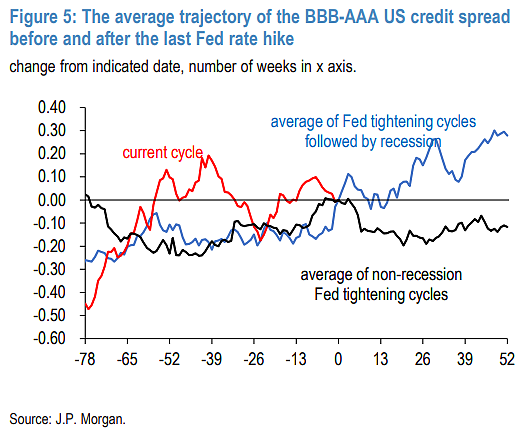

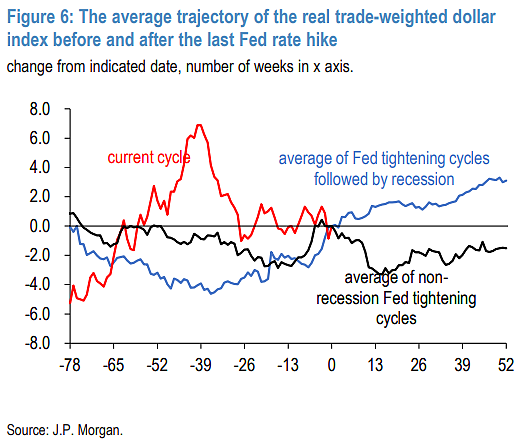

摩根大通发现,最后一次加息前夕以及之后,股票和信贷将会在经济衰退的背景下面临压力,而在非经济衰退的背景下大幅上涨;美元的情况正好相反:在衰退背景下上涨,非衰退背景下下跌。

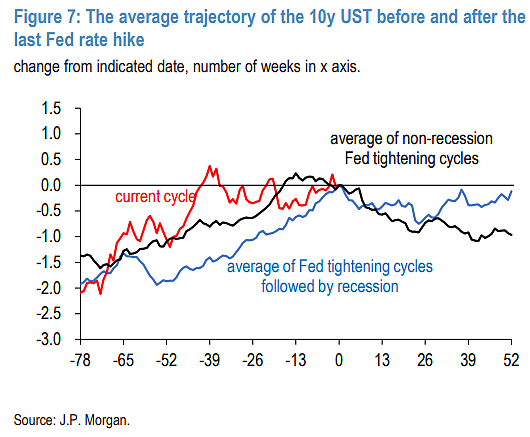

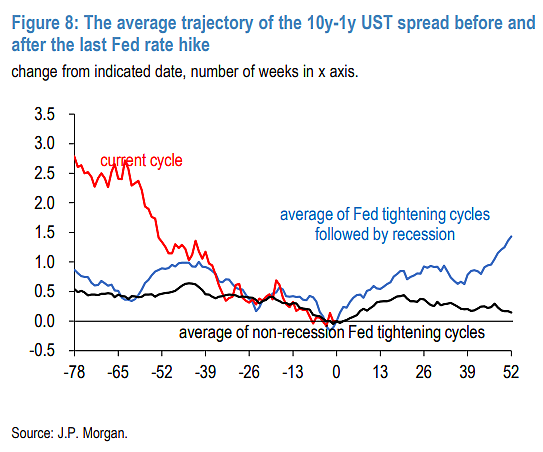

相比之下,债券的表现则没有差别,无论是在衰退还是非衰退背景下,最后一次加息都能令美债收益率下降,曲线变陡;同时,在衰退背景下,收益率曲线的变化看起来更加明显。

美股、信用利差:承压震荡

美股、信用利差:承压震荡

为了对比加息造成的衰退对资产造成的影响,摩根大通观察了标普500、BBB-AAA信用利差、10年期美债收益率、10Y2Y收益率曲线以及美元贸易加权指数在紧缩结束前一年半和结束后一年的变化,结果如下:

主要差异出现在最后一次美联储加息附近以及之后。

在最后一次加息之前,不论是股票还是信用,总体而言都相对平缓,但在最后一次加息之后,它们往往面临压力。而在非经济衰退的背景下,它们会大幅上涨。

下图还显示,与以前的美联储紧缩周期的平均模式相比,当前周期的股票和信用过去一年半表现更为多样化,但尽管存在这种变化,在考虑了经济衰退的因素后,股票和信用相对于一年半前的水平实际上变化不大。

美元:衰退上涨

美元:衰退上涨

类似地,美元在最后一次加息之后的走势也有所不同,衰退的背景下美元上涨,非衰退的背景下美元下跌:

与股票和信用类似,在过去一年半内,美元的波动性较以前的美联储紧缩周期更大,但在考虑了经济衰退的因素后,美元相对于一年前实际上变化不大。

债券:与衰退关系不大

债券:与衰退关系不大

相比之下,不论是否衰退,紧缩政策对债券方面的影响区别不大:

在经济衰退和非经济衰退的美联储紧缩背景下,债券的模式看起来相当相似,在最后一次美联储加息之前和之后都如此。

美国国债收益率在最后一次美联储加息之前上升,曲线变平,而在最后一次美联储加息之后收益率下降,曲线变陡。尽管如此,曲线平坦化/陡峭化看起来在与经济衰退相关的美联储紧缩周期中比非经济衰退紧缩周期更为明显。

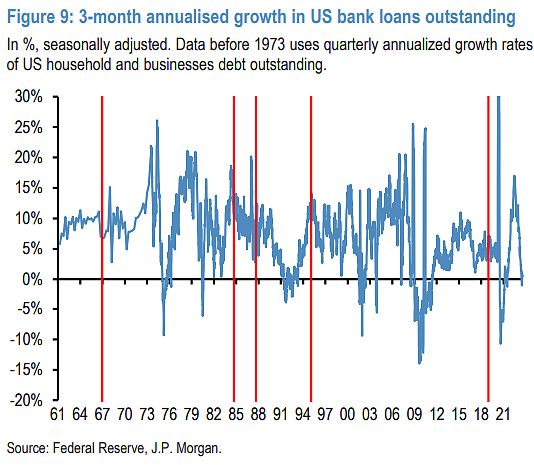

新增贷款:疲软指向衰退

新增贷款:疲软指向衰退

贷款方面,摩根大通指出,在加息周期中,新增贷款的疲软更可能意味着衰退将出现:

虽然贷款崩溃和衰退往往一同或前后发生,但在没有引发衰退的加息周期中,贷款崩溃也没有发生。

下图显示了联邦储备系统H.8报告中所有银行贷款存量的3个月年化变化,同时还包括1973年之前家庭和企业债务存量的数据。红色竖线描绘了没有随之发生经济衰退的紧缩周期中的最后一次加息。

这张图片表明,在美联储收紧周期的最后一次加息后,贷款增长几乎没有受到影响,衰退也没有发生。鉴于美国信贷创造疲软,这意味着美联储当前紧缩周期之后出现衰退的可能性更大。

总体而言,摩根大通以上的历史分析显示:过去12次美联储紧缩周期中,有7次紧随或伴随着经济衰退。在这7次美联储紧缩周期中,美国的经济衰退平均在最后一次美联储加息后的5-6个月内开始。

对于股票、信贷和美元而言,主要区别出现在最后一次美联储加息之后,而不是之前。相比之下,债券方面没有差别:无论美联储紧缩周期是否紧跟或伴随经济衰退,债券收益率在最后一次美联储加息后下降,收益率曲线变陡。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64