美银Hartnett:2024年最好的交易是美债、黄金和美股滞涨股,下注美国衰退!(组图)

本月早些时候,美国银行首席投资策略师Michael Hartnett预测,美债将是2024年上半年表现最好的资产。

在这之后,美债上演了一波反弹。过去一周,美联储官员意外放鸽以及巴以冲突之下资金涌入避险资产,推动了美债收益率的急剧逆转。

也许是由于对美债这一资产类别的认可,在Hartnett最新的一份报告中,他再次分享了他的观点,即为什么美债将在2024年表现出色,以及“全世界都在扎推现金资产”。

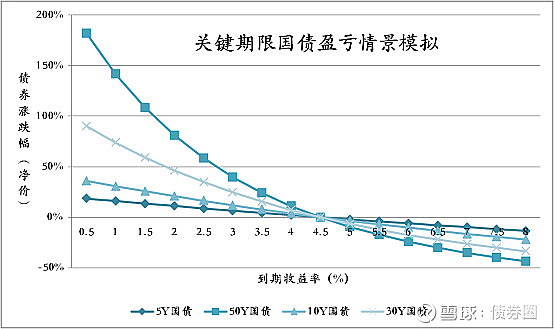

一个重要的原因是,Hartnett写道,目前的收益率水平“为美债带来类似于股票的回报创造了机会”,由于债券的凸性,如果收益率下降100个基点将导致基准债券投资组合的回报率达到13%,而上涨100个基点则只会导致-0.2%的下跌。

美债接下去更容易 “小赔大赚”

美银的具体计算如下:

由国库券、30年期国债、投资级债券、高收益债券和新兴市场债券组成的20%等权重债券混合基准投资组合收益率为6.8%;

30年期国债、BBB级投资级债券、CCC级高收益债券和新兴市场高收益债券组成的混合“较高风险”25%等权重债券投资组合的收益率为9.3%;

如果明年12个月债券收益率下降100个基点,预计基准投资组合的回报率为13%,高收益投资组合回报率为17%;

如果明年债券收益率上涨100个基点,预计12个月基准投资组合回报率为-0.2%,高收益投资组合为1.3%。

换句话说,由于债券市场的凸性,债券收益率上升得越高,往后再上行或者下行,计算出的回报率都相对更好;与此同时,下行空间受到限制,因为美国国债价格持续暴跌意味着美国利息支出呈指数级增长,最终危及让美国积累了33.5万亿美元债务的储备货币(加息空间受限)。

这就是债券凸性的“小赔大赚”属性。

债券凸性(bond convexity)是指债券价格与利率间非线性关系的一种量度,凸性是债券价格对利率的二阶导数,即债券价格-收益率曲线的弯曲程度,与其相关的一个概念为债券久期,表示为价格对利率的一阶导数,即债券价格-收益率曲线的斜率。

一般来说,债券的剩余期限越长,久期和凸性都更大,价格的波动也越大。但随着凸性的增加,债券“小赔大赚”的属性也越来越强。

如上图所示,对久期相同的两个债券,当利率下降时,凸性大的债券价格上涨幅度更大。而当利率上升时,凸性大的债券价格下降的幅度更小。故在久期一样时,凸性越大,债券越受投资者欢迎。

收益率5%是“美联储的底线”

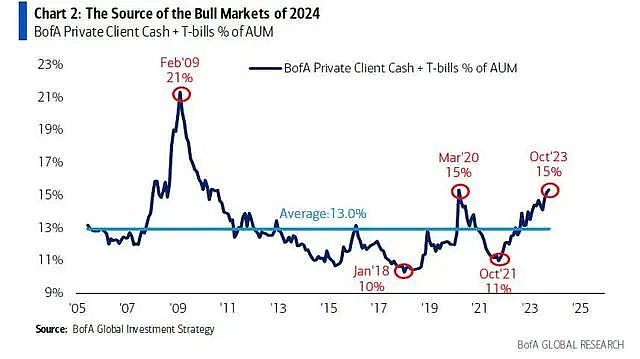

关于最近交易员很少买入美股(虽然他们不选择直接抛售),而在不断买入其他资产,Hartnett在最新的报告中解释了原因:

现金+国库券=美国银行高净值资产管理规模的15.4%,历史平均值为13%。

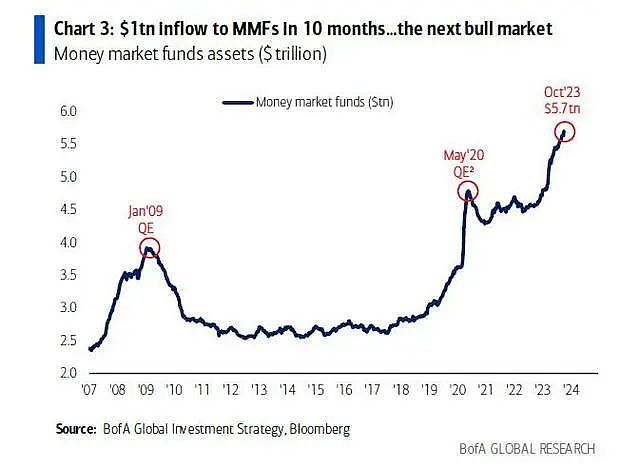

与此同时,货币市场基金管理规模在10个月内增长了1万亿美元,达到5.7万亿美元。

这意味着投资者大量涌入现金。

Hartnett写道,该行最看好2024年的美债、黄金和美股滞胀股(3B,Bonds, Bullion & Breadth),但投资者首先需要经济衰退+美联储降息(如2009年和2020年大幅降息)才能“卖出现金”,点燃新的多头。

目前来看,美国经济衰退尚未到来,可能导致经济衰退的剧烈市场冲击也尚未到来。事实上,正如Hartnett指出的那样,美国国债收益率5%的关键水平并未被突破,这得益于非农就业平稳、巴以冲突下油价并未持续飙升,以及美联储积极呼吁降低收益率。

Hartnett表示,上周已经表现得很明显,5%是“美联储的底线”,尤其是在收益率飙升与信贷利差大幅上升同时出现的情况下;他预计,只要美债收益率保持在5%以下,考虑到看跌情绪,标普500指数短期内就能保持在4200点以上。

但Hartnett预测四季度标普500指数将跌破4200大关,他认为,市场或将看到“美元下跌,收益率上升”,油价突破100美元/桶,以及有明显迹象表明信贷紧缩正在导致小企业失业率上升。

2024年的衰退将带来美债、黄金和美股滞胀股的周期性牛市

进一步来说,Hartnett认为,我们仍处于“21世纪20年代”——一个通胀更高、收益率更高、回报率更低的时代;

虽然他对自己本月早些时候所说的观点仍然充满信心,即2024年美债收益率将出现周期性下跌,但Hartnett认为,除非美联储和政府停止扮演抗通胀超人,并通过表达降低赤字的愿望或需求来系上“安全带”,否则不会出现长期的债牛。

这一点让Hartnett想起了拳王穆罕默德·阿里一次乘坐飞机的故事:

空乘人员:“阿里,我们要起飞了,你能不能系好安全带?”

阿里回答说:“超人不需要系安全带。”

空乘人员回答说:“超人是不需要坐飞机的。”

Hartnett指出,美国的潜在通胀率徘徊在4%左右。到目前为止,2020年代CPI平均为4.7%(2010年代为1.8%)。因此,在调整通胀因素后,十年来的年化回报率非常温和:标普500为3.7%,标普500等权重指数为1.0%,全球股票指数-0.2%,美国国债-7.3%……至于最好的华尔街资产衡量指标——纽交所指数——实际年化回报率为-1.8%。

这使得2020年代迄今为止的实际回报率,为继1930年代和1970年代之后的第三差回报。

Hartnett认为,尽管政治、社会、环境和地缘政治因素意味着本世纪20年代的通胀将更高,但收益率可能需要更高才能约束政府举债,货币价格上涨会降低各资产类别的长期预期回报,等等。

因此,与他本月早些时候所说的相呼应,Hartnett预测,货币政策收紧的滞后效应将在2024年上半年打击美国经济,而2024年的衰退将带来美债、黄金和美股滞胀股的周期性牛市,因为失业率上升和债券收益率下降是金价上涨和股市上涨的必要先决条件。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64