一周重磅日程:欧央行决议,美国核心通胀数据,美科技巨头财报(组图)

10月23日-10月27日当周重磅财经事件一览,以下均为北京时间:

聚焦欧洲央行、加拿大央行公布利率决议。

数据方面,建议关注中国9月规模以上工业企业利润,美国三季度实际GDP、9月PCE物价指数,欧元区10月制造业PMI初值。

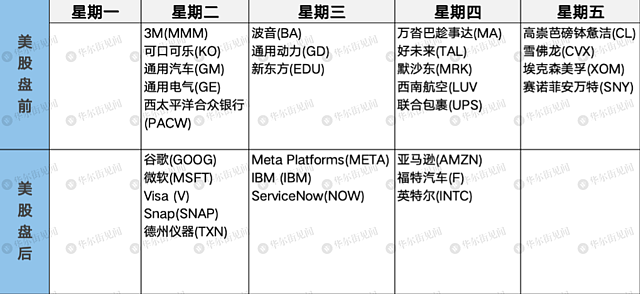

A股、港股和美股都将迎来密集财报周,微软、谷歌、Meta、亚马逊等科技巨头相继公布新一季财报。

此外,高通将于10月25-26日在夏威夷召开的2023骁龙技术峰会,华为将于10月24日-25日在法国波尔多举办第七届全球ICT能效峰会。

美国关键经济数据公布

10月26日美国三季度实际GDP年化季环比:

美联储9月纪要中提到,截至会议时的数据显示,美国第三季度实际国内生产总值(GDP)呈现增长势头,劳动力市场继续保持紧张,消费者物价通胀仍然居高不下。

市场预期美国三季度GDP 年化季环比增长4.3%超二季度2.1%的两倍。

但美联储也在会议纪要中指出,受货币政策收紧的滞后效应影响,美国2024年至2026年的平均实际GDP增长将较慢于2023年的数据,高盛认为高利率使得金融环境进一步收紧,预计未来一年将拖累GDP 0.5个百分点。

10月27日美联储最爱通胀指标——美国9月核心PCE物价指数:

作为美联储11月议息会议前的重磅数据,9月PCE物价指数或许对于美联储的下一步决定起到更为关键的作用。市场预期剔除食品和能源的9月核心PCE同比上涨3.7%,较8月的3.9%小幅放缓,但环比增速由8月的0.1%加快至0.2%。

市场预计整体PCE价格指数同比上涨3.4%,较前值3.5%放缓,环比增速较前值0.4%放缓至0.35%。

但如果美国PCE也超预期反弹,那么美联储在今年再次加息的概率也将越大,市场也可能面临“股债”双杀的局面。

美国9月CPI数据超预期反弹通胀压力凸显,在报告公布后,“新美联储通讯社”Nick Timiraos就指出,泻通胀的进展在9月陷入僵局,官员们可能会更加关注9月核心PCE指数,这一数据将成为11月美联储利率决议前最为关键的数据。需要有更强有力的证据表明物价压力和经济活动正在降温。

央行动态

10月26日欧央行利率决议:欧央行加息周期结束了吗?

20:15 欧央行公布利率决议;20:45欧央行行长拉加德召开新闻发布会

分析师普遍认为,欧央行此次暂停加息已成定局,但欧央行的加息周期究竟是否已经结束仍然存在变数,12月仍有加息可能,需要关注行长拉加德在新闻发布会上对经济形势以及利率走势的看法。

欧央行9月会议纪要凸显欧央行内部加息分歧,9月的加息决定是一次两难的选择,同时能源冲击给加息路径带来变数,一些欧央行成员最新表态称,油价仍构成欧央行再次加息的风险。

纪要反映出有关通胀和政策利率的办论更加激烈,10月会议暂停似乎已成定局,但随着油气价格大幅波动,12月加息仍有可能。

10月25日加拿大央行公布利率决议:市场认为加息的可能性只有15%

加拿大通胀继续降温,核心CPI在9月份降至2.8%,同时加拿大国债收益率稳步上升金融环境趋紧,减少了央行再次采取行动的压力。加拿大央行季度商业调查的悲观信号更是强化了这一观点。

加拿大企业报告称,对需求走弱的担忧加剧,薪资压力也在消退,这两者的结合预示着未来经济增长将放缓,通胀数据将趋冷。

10月26日04:35,美联储主席鲍威尔在一场活动致欢迎词

距离美联储11月议息会议仅剩10天,美联储官员们已进入议息会议前的常规噤声期,鲍威尔在周四重申目前需要谨慎行事,但如果出现如果有更多证据表明经济增长持续高于趋势,或者劳动力市场的紧张状况不再缓解,那么通胀方面的进展就会面临风险,可能需要进一步收紧货币政策。

目前市场认为,美联储11月暂停加息已“板上钉钉”,12月加息的可能性仅接近20%,但若下周公布的美国第三季度GDP数据和9月PCE物价指数大超预期,市场或将重新评估美联储今年加息的可能。

美股微软、谷歌、Meta、亚马逊财报来袭

科技巨头微软、谷歌、亚马逊和Meta都将在下周公布财报,作为推动今年美股上涨的主要动力,科技“七巨头”(苹果、微软、谷歌、亚马逊、Meta以及最新进入这一团体的英伟达和特斯拉)贡献了标普500指数12%的几乎全部涨幅,权重达到标普500指数的近30%。

AI巨头正面对决!微软、谷歌同日放榜,谁更胜一筹?

微软将于10月24日美股盘后(北京时间10月25日上午)公布财报,目前市场普遍预期,微软2024财年第一财季(由自然年7月1号开始)营收为545.45亿美元,同比增长8.82%;每股收益为2.65美元,同比增长12.64%。

在上一季度,微软的业绩表现小幅超预期。Windows系统和Office层面AI对收入的拉动能力还并没有显现。

展望最新季度业绩,最受市场关注的仍为云业务Azure的增长,同时,手握OpenAI的微软一直是被认为是生成式AI浪潮里最受益的公司,市场还应关注微软对人工智能前景的看法。

谷歌也将在10月24日美股盘后,公布2023年第三季度业绩,目前市场普遍预期,谷歌三季度营收为757.30亿美元,同比增长9.61%;每股收益为1.449美元,同比增长36.70%。

谷歌二季度财报超预期,股价自此上涨近13%,成为过去三个月美国大型科技公司中表现最好的公司。

在二季度财报中,谷歌云和YouTube广告成为了收入的最大贡献者,同比分别增长28%和4.4%。市场预计谷歌云和谷歌搜索的强劲势头将在第三季度持续。

Meta财报焦点:广告能否推动收入增长?

分析师普遍认为,Meta 第三季度业绩可能受益于不断改善的数字广告市场、不断增长的Reels(Instagram上的短视频功能)盈利以及基于人工智能帮助下更好的广告定位。

市场预期,Meta第三季度营收同比增长20.6%,至335.2亿美元,每股收益(EPS)预计增长119%,达到3.58美元。作为一家广告驱动的公司,Meta超过98%的收入来自广告,广告展示的数量和广告定价的将决定未来的增长空间。

亚马逊财报:AWS增长成为焦点

亚马逊将于10月26日美股盘前公布财报,目前市场普遍预期,亚马逊三季度营收为1416亿美元,同比增长11.4%,较二季度的10.9%加速,每股收益将增长11.4%至0.60美元,因北美地区的运营利润率将持续改善。

二季度,AWS业务营收增速环比为16%,营收增速仍在下滑,为2015年亚马逊分拆云计算以来的最慢增长,但AWS业务占亚马逊77亿美元运营利润中的70%,因此如果这一季度AWS收入增长出现拐点,将有助于增强投资者对亚马逊未来几年收入增速的信心。

其他重要数据、会议及事件

高通将于10月25-26日在夏威夷召开的2023骁龙技术峰会

预计本次大会将以AI为主题。届时高通骁龙8 Gen 3移动平台有望正式发布,这是骁龙首款采用4纳米制程的旗舰移动平台。骁龙8 Gen 3平台整合高通最先进的AI引擎和信号处理器,相较上一代产品,其AI计算能力和性能获得大幅提升。

华为将于10月24日-25日在法国波尔多举办第七届全球ICT能效峰会

华为又一重磅峰会即将召开。据华为官网消息,华为即将于10月24日-25日在法国波尔多举办第七届全球ICT能效峰会,该峰会将聚集全球数字能源知名人士,发布新品与技术,对数字能源未来展开讨论及计划。

2023中国卫星应用大会将于北京召开

经工信部批准,下周的10月25日-27日,2023中国卫星应用大会将于北京召开,同期举办展览会。今年卫星大会主题为“数字化转型赋能卫星应用产业”。中国卫星应用大会也是我国卫星应用领域倍受国内外业界关注的国际会议。

“双11”大促将至

一年一度的电商消费盛宴即将来袭。天猫将从10月24日启动“双11”,淘宝从10月29日开始,两平台依旧保持原先的“预售+现货”节奏。京东宣布“双11”活动将于10月23日晚8时直接开启现货销售。抖音电商将现货销售的日程表提前至10月20日。快手电商则保留了预售,已于10月18日开启,现货销售是10月31日。

第二十届中国计算机大会举行

作为中国计算机领域的年度盛会,今年的中国计算机大会(CNCC 2023大会)将于10月26日至28日在沈阳举办。今年恰逢第20届,也是CNCC第一次线下万人规模大会,大会主题是“发展数字基础设施,支撑数字中国建设”。

超1.4万亿元逆回购到期

数据显示,下周中国央行公开市场将有14540亿元逆回购到期,其中周一至周五分别到期1060亿元、710亿元、1050亿元、3440亿元、8280亿元。

休市提醒

周一(10月23日),香港交易所因重阳节休市一日,北向交易暂停。

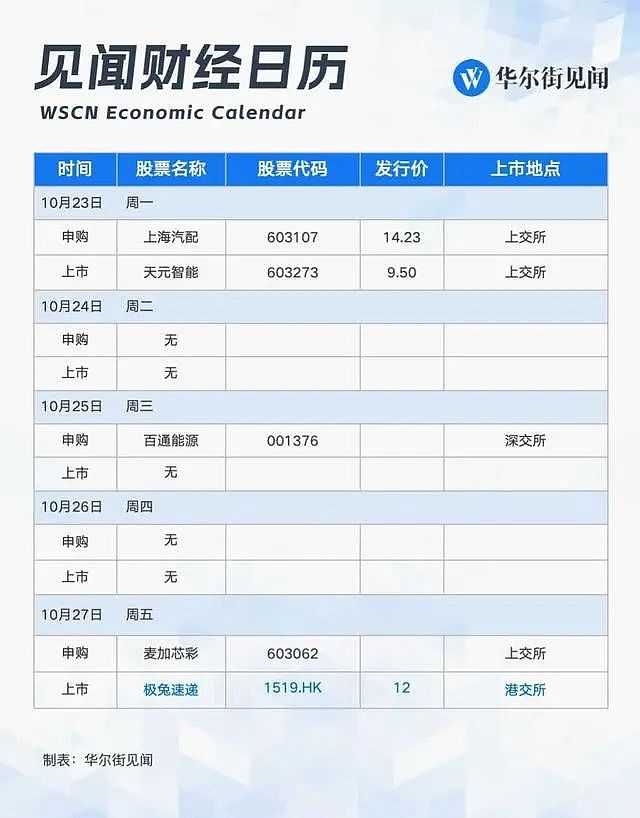

打新机会

下周有3只新股网上发行,其中10月23日周一发行的为上海汽配,公司主要从事汽车空调管路等汽车零部件产品的研发、生产与销售,本次发行价格为14.23元/股。10月25日周三发行的为百通能源,专注于为工业园区、产业聚集区企业提供集中供热服务。

10月27日周五发行的是麦加芯彩,公司是一家研发、生产和销售高性能多品类涂料产品的高新技术企业,拟募资约8.73亿元。

港股方面,10月27日,极兔将正式在港交所主板挂牌上市。公告显示,极兔速递本次计划全球发售约3.266亿股股份,发行价为每股12港元,预计通过本次IPO募集所得资金净额约为35.28亿港元。

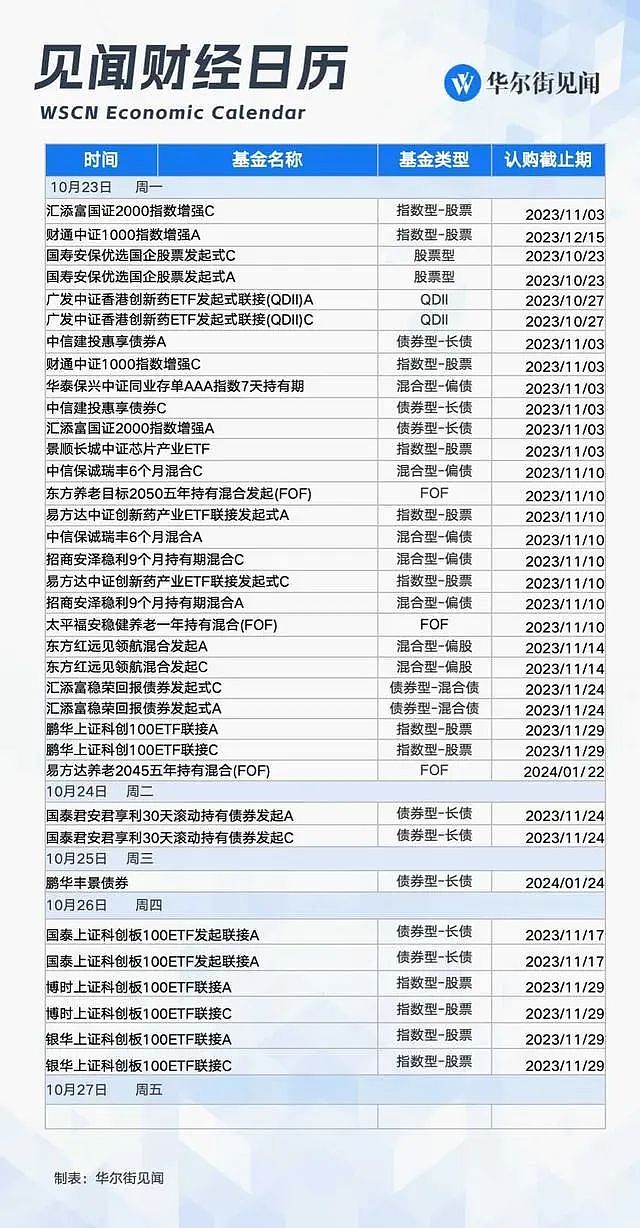

下周共计36只新基金发行,其中股票型基金17只;混合型6只;债券型基金8只;QDII型基金2只;FOF基金3只。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64