印度、微盘股、红利还能不能买?我找基金经理聊了聊(组图)

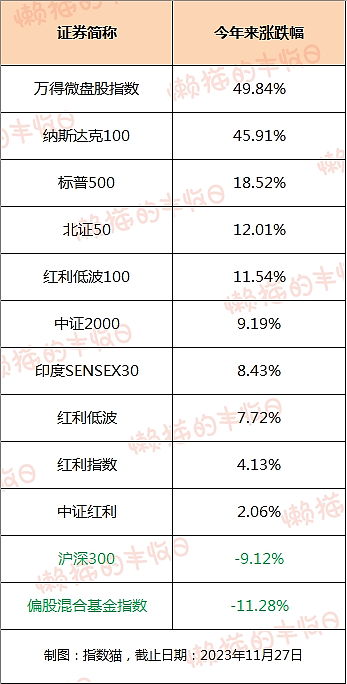

说起今年最火热的投资,有几个关键词:微盘股、红利、海外QDII。

如果你的持仓跟这几个品种半点不沾边,今年的收益大概率很惨淡。

但站在当下,更多人的疑问恐怕是:都涨这么多了,现在还能追吗?

上周,我有幸与工银瑞信的基金经理刘伟琳聊了聊,很有收获,跟大家分享分享。

刘伟琳是中国人民大学金融工程博士,2010年加入工银瑞信,目前担任工银瑞信指数及量化投资部投资副总监,管公募快十个年头了,经验非常丰富。

在管产品一共13只,包括跟踪沪深300、中证1000、国证2000、中证传媒、港股通高股息、港股通科技、新能源车电池等标的的指数基金。

还有一只工银印度市场,这是国内仅有的两只投印度股市的QDII基金之一,截止今年三季度末,基金规模11.42亿元。

印度股市有没有泡沫?

12月4日,印度股市再创历史新高,印度Sensex30指数今年涨幅超过8%,近十年涨幅超过200%,而且连续八年录得正回报。

印度股市的长牛羡煞A股股民,但很少有人知道,孟买交易所1875年就成立了。1875年换一个说法,是“清朝光绪元年”。

很多国人对印度的印象只停留在宝莱坞、软件外包、种姓制度等碎片化信息上,印度资本市场的发展甚至包括印度这个国家,国内投资者都算不上熟悉。

刘伟琳从三个角度阐释了印度市场的特点:

1,基本面方面

·印度经济的发展阶段要落后中国一、二十年,目前仍处于高速发展阶段。

·相较于其他金砖国家,印度本身资源较为匮乏,优势产业在金融、信息技术、消费和能源,制造业比较薄弱,但印度一直在倡导印度制造,加速基础建设,未来可能会从中国承接一部分低端产业。

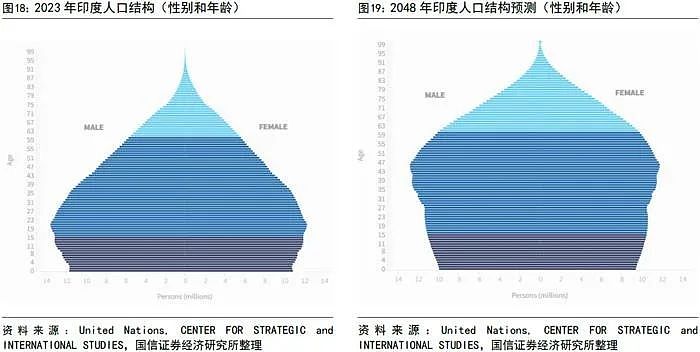

·印度的人口红利优势非常突出。

印度人口已经超过了14亿,平均年龄只有28岁,人口结构呈现金字塔形,无论是劳动力占比还是抚养比,印度的人口结构都非常健康。

预计到2035年-2040年,印度的劳动力占比才会达到高点,在此之前,印度拥有庞大的劳动力储备,有潜力接力中国成为下一个高速发展的国家。

·从受教育水平来说,印度在1995年之后有了明显进步,种姓制度的陋习在逐步改善,印度高等教育的入学率在近十几年间翻了6-7倍。

·印度的劳动力成本依然非常便宜,印度一个IT工程师的工资大概相当于英国工程师工资的六分之一。

·印度是一个英语国家,与西方国家的交流融合非常顺畅。

·莫迪的政策对印度经济起到了正面作用,印度所处的国际环境也比较有利,在国际关系上算是游刃有余。

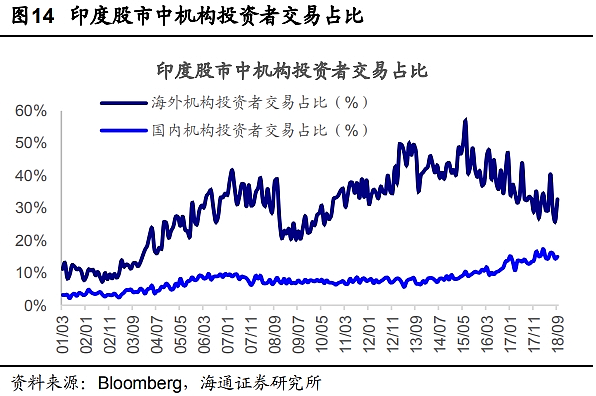

2,资金流动方面

·从2003年到现在,外资基本保持净流入态势,但2022年流出较为明显,原因可能与美联储加息有关。

·除了外资,印度的内资也在不断涌入,印度本国投资者对印度经济保有信心。

·今年下半年外资有小幅流出,背后可能是美债收益率居高不下,对新兴市场资金产生了虹吸效应。但考虑到美联储加息接近尾声,后续资金可能回流。

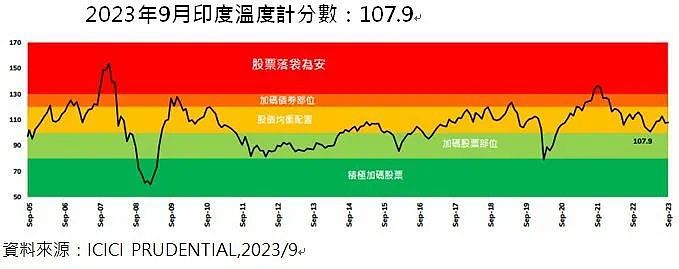

3,估值方面

·目前印度股市的远期PE大概在20多倍,处于过去五年均值偏下位置,并不算贵,但确实也不便宜。

·这几年,除了2020年因疫情导致印度股市跌破负两倍标准差,其余时间基本很难跌破负一倍标准差。

总体而言,刘伟琳认为,印度经济和股市比较健康,并没有太大的泡沫。

关于印度基金的疑问

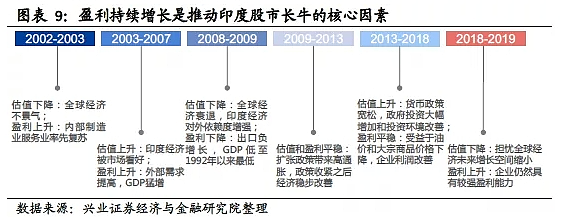

为什么这二十年来,印度股市能实现长牛?

刘伟琳提到,这和企业盈利与投资者结构有关。

印度的孟买交易所1875年成立,当初资本市场的设计就借鉴了西方发达市场。

而且印度股市的交易主体以机构投资者为主,除去非流通股股东,机构投资者的占比超过一半。

当然,股市能稳步上涨,最核心的支撑还是来自经济基本面。

2002年以来,印度GDP平均增速在7%左右,在世界主要经济体中居于前列,企业盈利收入持续增长。尽管印度的通胀水平在5-6%左右,但相对经济增速来说,通胀压力并不大。

如果你想投资印度,接下来需要关注的是明年四月的印度大选。

刘伟琳认为,目前莫迪的支持率仍处在较高水平,民众对他的执政理念和执政思路比较认可,连任的概率比较高。

但退一步讲,即便莫迪没有当选,也不太会影响印度未来的长远发展。因为历史的发展潮流是不可逆的,莫迪如果落选,也是因为民众更认可竞争对手的发展理念和政策设想。

“从当下的视角,出现这种风险事件的概率并不高,但如果确实有黑天鹅,反而会是一个不错的投资机会。”

目前国内跟踪印度市场的基金只有两只:“工银瑞信印度市场人民币”和“宏利印度股票”,

两只基金的区别在于,工银这只是FOF基金,跟踪中信证券印度ETP指数,持仓是海外的印度主题ETF,这些ETF在不同国家上市交易,比如美国、欧洲、日本等等,基金经理会根据ETF的规模和成交量确定权重。

宏利这只是主动基金,直接投资印度股票。

关于基金净值曲线与业绩基准之间的差距,刘伟琳解释,除了汇率因素的干扰,短时间大量资金申购也会致使基金净值与业绩基准出现偏差。

例如,每当印度股市快速上涨,就会吸引投资者大量申购,但因涉及换汇以及一系列流程,这笔钱真正投到海外ETF还需要几天时间,这种时差就会导致基金净值跟不上指数。

另外,两只基金的管理费和托管费都不便宜,这里涉及到QDII运作的特殊性。

国内的指数基金已经有一套成熟的机制,但一只QDII从前期调研、发行、估值、交易、结算、核算,与原先的机制完全不同,作为先行者势必要踩过很多坑。

“比如,前期我们要考虑是不是直接去印度开户,要去研究印度的监管制度和法律法规,要跟各个市场的交易所打交道,跟海外的交易对手打交道。

再到交易层面,怎么把国内的钱投出去,不同国家的汇率怎么进行核算,又如何体现在投资者成本中,类似这些估值的问题、头寸的问题、成本确认的问题、系统架构的问题,都是新问题,要见招拆招。”

因此,相较于个人投资者去海外开户、换汇,考虑海外投资的各种限制,担心投出去的钱回不来,QDII确实能给投资者节省时间与精力,还不占用个人的外汇额度。

微盘股是否过热了?

今年下半年,微盘股这把火从主板一直烧到了北交所,

我们拉一下数据,惊奇的发现,

A股竟然有这么强势的指数,在微盘股面前,连纳斯达克都被比了下去,更不要说沪深300和上证指数。

最近十年,微盘股指数累计涨了18倍,年化42%,历史最大回撤48%。

同期沪深300累计涨幅42.8%,年化6%,历史最大回撤46.7%。

为什么微盘股今年这么强势?

刘伟琳提到,微盘股指数自带反转效应,一旦某只股票涨到一定幅度,指数会将股票剔除,等到估值回落再重新纳入。这种编制方法就好比开了外挂,普通指数很难跑赢。

此外,今年的市场环境正好给微盘股提供了躁动的土壤。

前两年核心资产涨太多,还债之路漫漫,资金不愿意流入机构重仓股。

相较而言,微盘股的机构含量很低,在如今这个存量博弈市场,微盘股更容易被炒起来。

中国资本市场的“传统技能”就是容易过热或过冷,尽管微盘股有过热趋势(比如炒作风潮都外溢到了北交所),但刘伟琳判断,中小市值风格占优的情况可能还会持续一段时间。

因为存量博弈看不到任何改善的迹象,除非大盘股业绩反转。但在经济持续的磨底过程中,预期企业盈利大幅改善并不现实。

未来,判断A股是否会出现风格切换,需要密切关注两个指标:一是是否有增量资金入场,二是政策是否有超预期发力。

红利还能买吗?

至于红利风格,刘伟琳表示长期看好。

理由也很容易理解。

高分红的股票,相当于一个短久期资产,在资产荒的背景下,能提供5%股息率的股票是一个非常不错的选择。

尤其是随着中国经济进入高质量发展阶段,无风险收益率可能会继续走低,高分红股票的价值愈加凸显。

另外,高分红股票大多集中在资源型行业或者成熟型行业,这类企业的供给比较受限。

资源天然具有稀缺性,在碳中和的背景下,资源型企业不能随意增加资本开支,账上囤积了不少现金,有能力也有意愿进行现金分红。

“这些经营稳健的企业,分红收益上比债券要高,久期又比成长股要短,这是我们看好红利资产的原因。”

而A股红利资产与港股红利资产也稍有不同,

考虑到A股与H股的溢价,同一家公司在两地上市,A股的价格要高于港股,

如果同股同权地进行分红,因为港股价格低,港股的分红率会更高,投资者能拿到的股息率也就更高。

刘伟琳建议,根据投资偏好的不同,偏向稳健风格的投资者可以考虑将红利指数作为底仓,而偏好高风险高回报的投资者,可以考虑港股科技板块,比如AI、智能驾驶、创新药等等。

锂电池什么时候见底?

除了上述提到的印度基金、港股红利基金、港股通科技基金,刘伟琳还管理一只跟踪国证新能源车电池的基金。

近日新能源电池板块再创新低,年内跌幅超过30%。

上游的碳酸锂价格更是雪崩,从57万元/吨的高位飞流直下,一路跌到现在的13万元/吨,期货价格更是跌破了10万元/吨。

对于锂电池的前景,刘伟琳直言,这个行业已经从成长行业变成了周期成长行业。

尽管还保持20-30%的增速,估值分位数也跌到了极低水平,但市场开始怀疑未来的成长性,认为出清还没有完成,整个周期见底的过程比较痛苦。

那什么时候才能看到拐点?

市场的最低点谁也无法准确预估。

周期行业的出清,往往伴随着尾部小企业的大幅减产、停产甚至破产,而龙头企业具备规模优势,成本更低,如果能熬过这个阶段,会在下一轮周期中占据更多的市场份额。

刘伟琳判断,市场情绪有时候会走向过冷的极端,现在锂电池板块向下的空间可能已经不太大了,尽管行业尚未完成出清,但股票通常会提前作出反应,明年锂电池也可能会有机会。

明年看好哪类资产?

今年是指数投资爆发的大年,作为指数投资专家,刘伟琳相信,未来指数基金作为一种种类较多、费率低廉的投资工具,将会越来越受到投资者欢迎。

对普通人来说,能用的工具已经非常丰富,从各行各业的行业主题指数基金,到跟踪海外不同国家的QDII,再到各种Smart Beta基金,足以满足个人资产配置需要。

如果对市场没有明确判断,定投宽基指数是不错的选择。但定投需要一些小技巧,比如可以将超过GDP增速一定水平作为止盈目标。

从中短期来看,刘伟琳更看好的品种包括A股科技板块,比如AI、创新药、智能驾驶,

此外还包括红利风格和中小市值风格,对印度市场保持相对乐观,对日股和港股表示谨慎乐观,但对美股持相对谨慎的态度。

在其看来,美国经济超预期的韧性有偶然因素,比如财政发钱对消费的刺激,但这种刺激的效用是递减的,超额储蓄总有花完的一天。

现在美国信用卡的违约率已经开始上升,高通胀高利率对经济的负面影响“虽迟但到”,美国经济明年不一定会那么好。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64