摩根士丹利:2019年多个资产大拐点将至

近日,摩根士丹利发布了《2019全球策略展望报告》,报告认为,2019年将是多个资产的大拐点,美元走软,而新兴市场资产将领跑全球。

由于经济增长、政策和通胀之间的微妙关系,摩根士丹利报告将2018年定义为“滚动熊市年”(rolling bear market),根据报告统计,这一年没有什么资产跑赢了通胀,这种情况甚至比2008年还要糟糕。

不过,报告认为熊市多半已经完结,2019年将是全球宏观经济的转折点,也将是资产表现转向的一年。

宏观经济上,全球经济增速放缓、通胀上升不可避免、同时货币政策也将持续收紧,美国相对于全球其他地方的增长趋势发生变化;资产表现上,新兴市场资产料将跑赢大市,而美国企业债市场的熊市还将持续,美元也即将陷入熊市。

报告指出,2019年,资产将会发生五大重要逆转:美元将达到周期性峰值后走贬,欧美利率曲线趋于收敛,新兴市场资产要跑赢大盘,美国股市和高收益债券表现不佳,价值股表现强于成长股。

01

两大宏观经济转折点

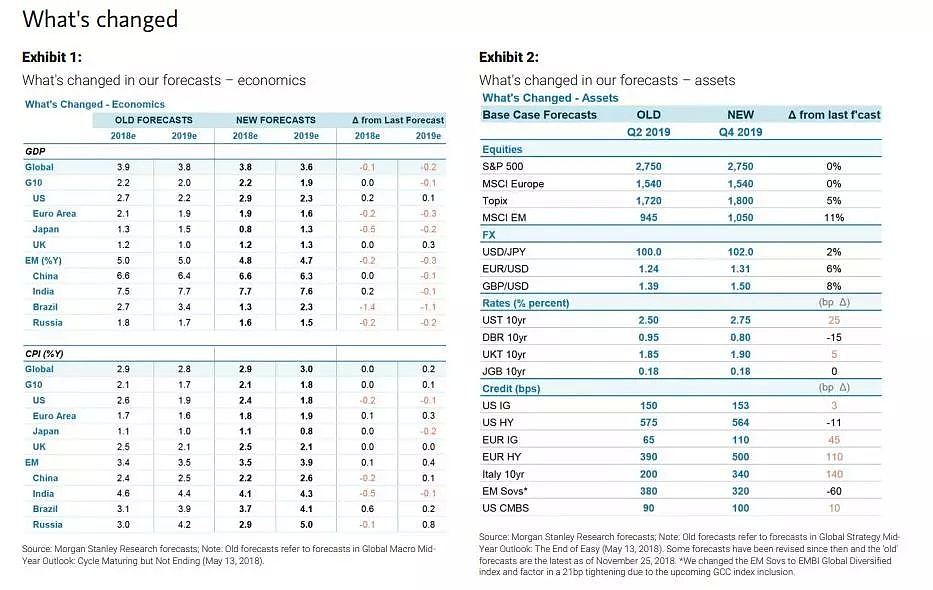

摩根士丹利报告认为,资产走势发生转向背后的原因,是宏观经济将会发生两大转折:第一,全球经济增长放缓、通胀上升、G4央行将转向收紧政策;第二,全球经济增长的表现将开始优于美国,这将导致美元走软。

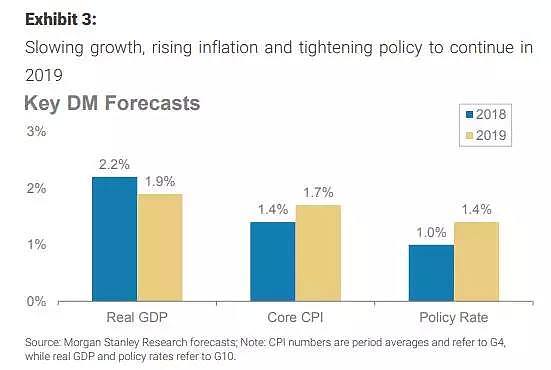

转折一:增长放缓、通胀上升、政策收紧

报告认为第一个转折是,2019年,全球经济增速放缓、通胀上升不可避免,同时G4央行将转向收紧政策的趋势仍将持续。

摩根士丹利进一步解释称,随着经济增长放缓,劳动力市场供给趋紧推高的工资增长将推升核心服务价格,贸易关税上调将推升核心商品价格,因而通胀应将走高。虽然能源价格走低会令整体通胀率有所放缓,但不论是市场还是各大央行都更加关注剔除能源和食品价格的核心通胀。

随着核心通胀上升、产出缺口缩小(即实际产出与潜在产出的差值缩小),G4央行继续收紧货币政策。报告预计,美联储将在明年3月和6月再加息两次,欧洲央行将在明年十月加息一次,英国央行将在五月和十月加息两次,而日本央行将在明年上半年从负利率转为零利率。

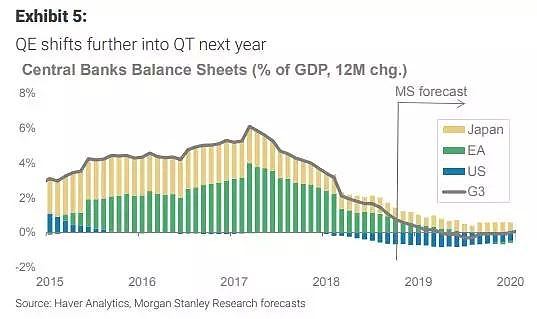

此外,2019年是QE转向QT的决定性一年,预计G3(美、欧、日)三大央行将同时缩表。在今年,美联储的资产负债表已经有所缩减,但欧日央行的资产负债表仍然在膨大。

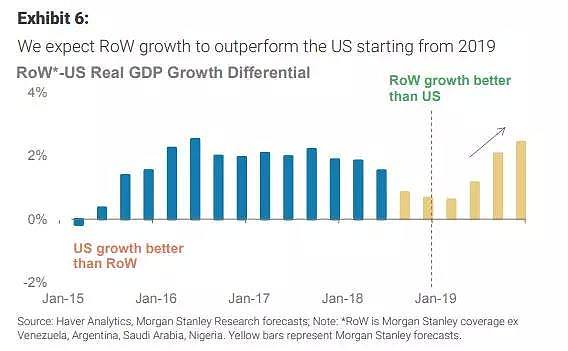

转折二:全球经济增长优于美国 美元走软

第二个转折是,全球经济增长的表现将开始优于美国,这将导致美元走软。

具体来看,报告解释称,美国经济增长将在2019年放缓,这主要是由于美国对经济增长的政策扶持效应减小,因为劳动力市场趋紧,美国财政刺激的影响减弱,加上退出宽松货币政策的影响,对其经济增长势头构成压力。

而反观世界其他地方,欧洲和中国的经济增长可能更容易取得超预期的成绩。分别来看,欧洲经济在2018年底增速放缓部分由于一些临时性因素,而中国明年可能会采取积极的支持政策来给经济托底。

基于上述所说,美国经济增速放缓,而世界其他地方经济增长相对美国强劲,这将导致两者经济增速差距缩小,从而传导到货币政策差异缩小。这也解释了为什么大摩认为美联储加息程度会不及预期,而欧英央行的加息程度将高于市场预期。2019年第三季度美联储加息将暂停加息,美联储利率水平达到中性,并且停止缩表。

再从财政政策上看,报告预计明年各国财政政策也较今年大有不同。报告预计,明年美国通过预算案的难度将有所增加,因此美国财政刺激将大幅减小,对经济增长的政策扶持效应也将减小。

而欧元区改革预期将提升,财政政策的刺激将进一步显现,这会使得欧洲风险资产在2019年获得更好的表现;同样的,英国面临的软退欧、中国面临的疲软增长都会提升其财政刺激的预期。

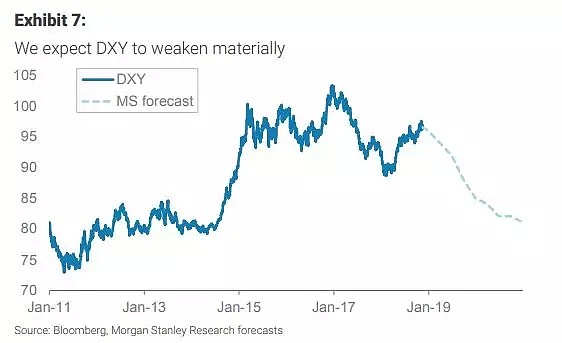

这对美元将会带来何种影响?大摩指出,基于美国经济放缓、加之美联储暂停加息,可能会使美元大幅走弱,预计明年美元指数将比2017年创下的高点低1.1%。

02

五大市场拐点

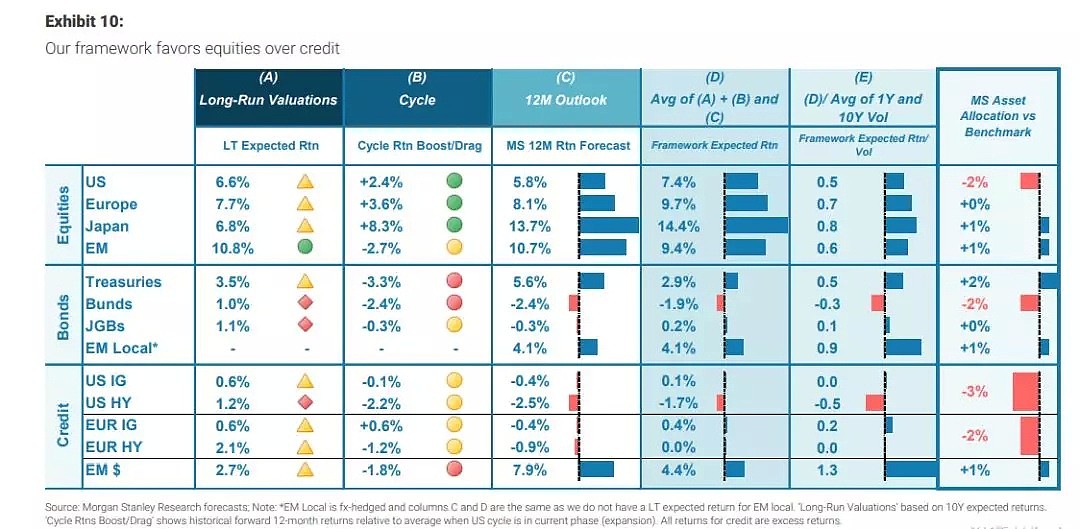

基于上述宏观经济预期,大摩对于各资产表现预计如下(根据不同时长周期有所不同):

分资产种类来看,大摩总结了其中蕴含的五大市场转折:美元将达到周期性峰值后走贬,欧美利率曲线趋于收敛,新兴市场资产要跑赢大盘,美国股市和高收益债券表现不佳,价值股表现强于成长股。

1)股市:非美股票表现领跑美股,价值股优于成长股

摩根士丹利认为,股票总体表现中性,但非美国外的全球股市表现要远远好于美国,这是由于全球经济增速和净资产收益率增速差距缩小,以及美国资产的估值溢价萎缩导致的。

根据摩根士丹利测算,新兴经济体每股盈利(EPS)增长将从2017年的28%下降到2018年的3%,但2019年和2020年将会分别恢复至7%和6%。美国股票EPS增长将从2017年的12%上升到2018年的23%,而2019年和2020年增长则分别下滑到4%和3%。

在非美地区中,日本和新兴市场的表现将领先于欧洲。

摩根士丹利将新兴市场股票评级连升两级,由之前的“减持”上调为“增持”;而与此同时,将美股评级下调至“减持”。此外,将日股评级从“中性”上调至“增持”, 将欧股评级下调至“中性”。

该投行还认为,价值股表现会优于成长股,材料板块将是最值得投资的行业,到2019年年底标普500指数的目标点位为2750点。

2)债市:欧美利率趋于收敛,利率曲线趋平

摩根士丹利认为,美国和欧洲利率将趋于收敛,这是由于两者在经济增长和政策之间的差异逐渐变小。对于G4(美国、欧元区、日本、英国),其长短期国债收益率曲线将继续趋平。到2019年底,美国10年期国债收益率将跌至2.75%。

这一判断与该投行对各国货币政策走向的预期有紧密关联。该行认为,美联储将在明年3月和6月再加息两次,并于明年9月停止缩表;欧洲央行将于明年10月将存款利率上调15个基点,并保持QE资产的存量全年不变;英国央行将于明年5月和11月每年加息25个基点,并于明年第四季度开始退出QE;日本央行将于明年4月加息10个基点,从负利率政策转向零利率。

大摩给出的投资建议是,增持美国国债、减持德国国债和英国金边债券、对日本国债维持中性评级。

此外,美国与新兴市场的国债利率高于欧洲和日本。

3)外汇:美元“寒冬将至” ,看好欧洲货币表现

2018年以来,美元颇为强势,在所有主要货币中表现突出,但这种强势可能将在2019年迎来转折。

报告指出,由于明年美国经济前景恶化与非美地区经济改善形成鲜明对比,加之美国政策刺激效应减弱,美元将在2019年达到峰值,强美元走势或迎来终结。

摩根士丹利认为,美元目前被高估10%-15%,相对于美元计价资产,新兴经济体资产被低估。2018年大量资金流入美国,导致美元上升,摩根士丹利认为这些资金是“低质量”资金,流向很容易发生逆转。而衡量投资者情绪更好的指标——外国长期资金,对美国资产的需求并不高。

摩根士丹利指出,国际资金流向对金融市场波动有着重要意义,过去美元受益于欧洲、日本以及中国的储净蓄增长,这些国内市场多余的净储蓄,流入国际金融市场,支撑了美元。但是未来资金流向将有所改变,欧洲财政政策将更加扩张,日本资本性支出重新增长, 而中国境内的财政刺激政策对资金也将有更高的需求。

由此,大摩预测,其他发达市场中,由于欧洲经济强劲增长引发欧元回流、资本需求上升,且在欧洲央行开始紧缩的情况下,欧洲货币(瑞典克朗、英镑、欧元)表现优异;在波动加剧和美国经济增长疲软的环境下,日元走强;由于全球融资成本上升和市场波动加剧,加元、澳元和新西兰元会走弱。

在新兴市场中,大摩看好中东欧、中东和非洲(CEEMEA)市场的货币表现,但墨西哥比索、拉丁美洲和亚洲低收益地区的货币表现欠佳。

此外,报告还指出,2018年美国风险资产表现较佳,部分也因为美元走势强势,令美元资产提供更高的回报,从而引发大量国际资金流入美国。但2019年,随着美元走弱,美国风险资产走势也将发生逆转。

4)新兴市场固收资产:“明天会更好”

固定收益方面,新兴市场再次成为摩根士丹利的配置首选。

报告认为,新兴市场固定收益的熊市多半已经过去,足够便宜的资产价格将吸引大量的国际流动资金。再考虑到新兴市场汇率前景改善,其更看好新兴市场本币债券,而非硬通货债券。

分国家看,大摩最为看好巴西固收资产的表现,其次是墨西哥和南非,再接下来是土耳其,预计亚洲低收益率地区的固收资产表现不佳。

此外,EMBI全球多元化利差到2019年底可能会收窄至320个基点;预计上涨的推动因素是高收益地区(包括阿根廷和乌克兰)和GCC主权债券,预计表现会优于美国。

5)企业债:需要保持警惕

报告认为,2019年,企业债市场恐将陷入熊市,尤其是美国企业债的风险回报率最低。

摩根士丹利认为,美国公司的杠杆率已经显著上升,随着2019年劳动力成本和实际利率上升,公司债务将承受更大压力。

摩根士丹利预计,2019年下半年,随着工资增长继续,而劳动生产率增长趋缓,美国公司债务的风险就将浮出水面。

不同企业债资产之间的息差将扩大,BBB级企业债的表现将明显不佳。机构MBS(抵押支持证券)的息差扩大,但表现优于投资级信用债。

6)大宗商品:布油再度冲上80美元,看好黄金

摩根士丹利认为,到2019年年底,布伦特原油价格或将达到80美元/桶,但是这种预期很大程度上还要取决于2018年12月即将召开的OPEC会议。

基于美元疲软和收益率下降的预测,大摩持续看好黄金资产。

03

13大顶级交易策略

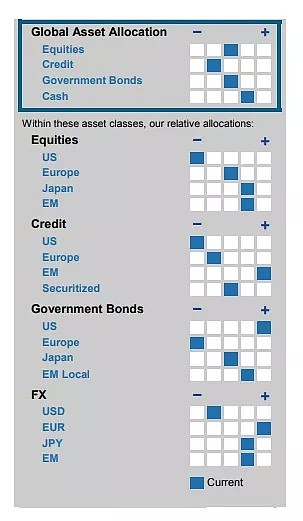

总体来看,2019年,摩根士丹利对股票的投资评级为中性(+0%)、企业债为减持(-5%)、政府债券为中性(+1%)和现金为增持(+4%)。其中,整体仓位侧重防御,新兴市场占比有所增加。

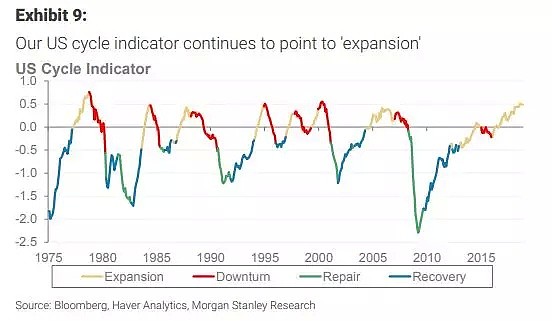

摩根士丹利做出上述判断是基于以下预期:根据其美国周期模型来看,目前经济仍处于扩张阶段;但值得注意的是,目前美国经济已处于扩张周期的晚期(late-cycle),再加上大摩预计美国经济增速放缓的幅度之大,报告指出,预计2019年经济达到周期峰值并进入质变阶段的风险将会非常之高。

而这将意味着,企业债和股票资产的表现将大幅欠佳,也是大摩为什么减持这两种资产的原因。

根据不同的资产类别,大摩还详细给出了每个资产类别的顶级交易策略。

股市方面,同时做多非美股票和美股、同时做多价值股和成长股、做多欧洲STOXX指数的矿业股、同时购买欧洲STOXX指数和标普500指数的看涨期权。

债市方面,做多美国利率波动性、同时做多10年期美国国债和10年期英国金边债券、做空2年期德国国债。

新兴市场固收资产方面,做多新兴市场本币债券(比如巴西、南非、印度、印尼)。

外汇方面,做空美元兑瑞典克朗、做多美元兑日元的看跌期权。

企业债方面,同时做多新兴市场企业债和美国高收益企业债、做空BBB-级的CMBS(商业抵押按揭贷款支持证券)。

大宗商品方面,做多黄金。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64