平安内含价值首破万亿,超预期、增分红、还回购,谁不爱?

2019年3月12日盘后,中国平安公布2018年报。

年报要点如下:

2018年集团实现归属公司股东净利润1074亿元,同比增长20.6%,略超市场一致预期的1061亿元;第四季度的归母净利润达到280亿元,同比增长23%,增速高于前三季度。

2018年末集团内含价值为10025亿元,同比增长21.5%,增速高于1H18的12.4%,是集团史上首次突破万亿大观。

寿险及健康险业务的新业务价值达到723亿元,同比增长7.3%,其中2H18增速已修复至16.9%;新业务价值率同比提升4.4个百分点,好于市场预期。

产险原保费为2474亿,同比增长15%,综合成本率为96%,同比下降0.2PCT。

平安银行业绩稳步增长,零售业务继续高歌猛进,净息差保持改善趋势。

金融科技与医疗科技业务实现运营利润77.5亿元,同比实现翻倍。

总投资收益率大幅下滑2.3个百分点至3.7%,主要受会计分类和市场环境的叠加影响。

公司宣派2018年末期股息每股1.10元,加之每股0.62元的中期股息及每股0.20元的30周年特别股息,全年股息达到每股1.92元,超出了2017年每股1.50元的派息水平。

公司宣布将首次实施回购股份的方案,回购资金总额介于50-100亿元。

以下为详细分析:

01

保险板块业绩贡献度进一步提升

从归属公司股东的净利润的占比来看,保险板块的贡献度进一步提升,2018年保险业务实现归母净利润701.3亿元,同比增长43.2%,带动业绩占比提升10.3个百分点至65.3%。

银行板块的业绩表现依然稳健,全年实现归母净利润为144亿元,同比增长7%,业绩占比提升至13.4%。

资管板块方面,信托、证券、其他资产管理分别贡献业绩30.1、16.0、82.6亿元,较去年同期均有不同程度倒退,三者合计贡献归母净利润128.7亿元,板块整体业绩占比12%。

2018年金融科技板块的归母净利润倒退4.2%至140亿元,主要原因是2018年较2017年录得更少的一次性损益。

02

巨大的流量池和综合金融服务能力是中国平安不可比拟的竞争优势

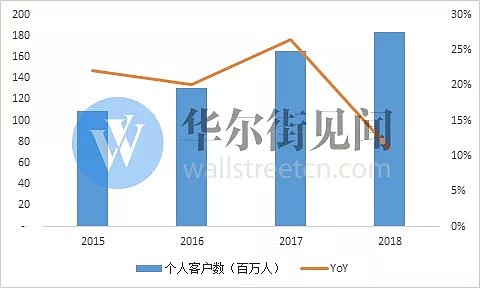

2018年,中国平安个人客户数(去重)达到1.84亿人,同比增长11%,增速较往年有所回落。公司披露,个人业务营运利润达到977.3亿元,同比增长31.1%,占集团归母营运利润的比例提高8.1个百分点至86.8%。

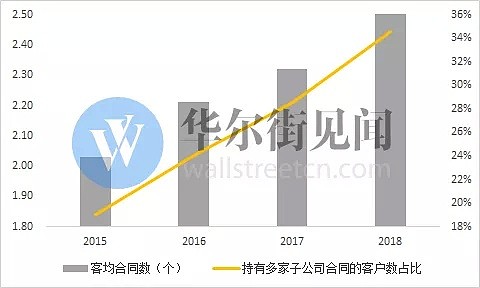

公司的综合金融战略实施成效明显,客户在集团各产品线之间交叉渗透,客户人均持有合同数继续稳步增长,2018年末已达到2.53个,持有多家子公司合同的客户数比例上升6.1个百分点至34.6%。

截止至2018年末,公司全口径的互联网用户量达到5.38亿人,同比增长23.4%。见智认为,巨大的流量池和综合金融服务能力是中国平安不可比拟的竞争优势。

03

新业务价值增速回弹,寿险与健康险板块19年盈利增长确定性强

2018年,中国平安的寿险与健康险业务实现归母净利润579亿元,同比大幅增长62.4%,其中下半年业绩增长接近翻倍,超出市场预期。

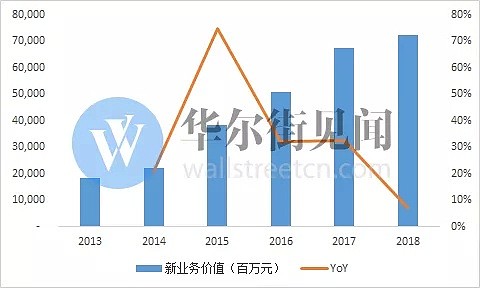

2018全年平安寿险及健康险板块新业务价值为722.9亿元,同比增长7.3%,增速较往年大幅回落。但从趋势上来看,2018上半年新业务价值增速仅为0.2%,但下半年已迅速修复至16.9%。

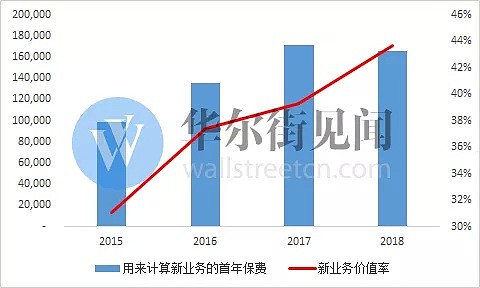

新业务价值=首年保费*新业务价值率。过去几年,寿险及健康险行业繁荣的核心驱动因素为在保险代理人规模的迅猛扩大,带动驱动首年保费持续快速增长。2018年,行业进入调整期,保险代理人规模切换至缓速增长模式,平安寿险及健康险业务2018年月均代理人规模仅增长4.8%,而期末代理人规模为141.7万人,较年初仅增长2.3%。受此影响,2018年平安寿险及健康险业务的首年保费仅为1654.4亿元,同比倒退3.6%(中报倒退10%)。

得益于平安及时调整策略,积极通过调整产品结构优化新业务质量,2018年新业务价值率大幅提升4.4个百分点,高于2017年1.9个百分点的提升幅度。其中,代理人渠道新业务价值率达到57.1%,同比提升7.2个百分点。

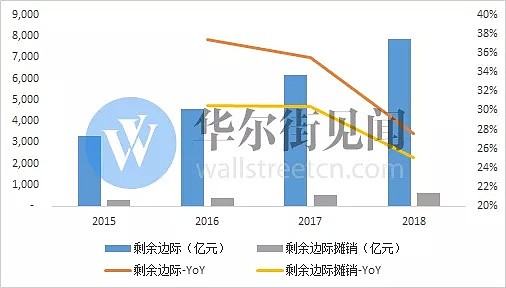

截止至2018年末,平安寿险及健康险业务剩余边际余额为7866亿元,较2017年末同比增长27.6%。2018年,剩余边际摊销为623亿元,同比增长25%,是板块会计利润的核心来源,约占寿险及健康险业务税前营运利润的2/3。考虑到平安的剩余边际余额持续增长,2019年寿险及健康险业务的盈利增长确定性依然较强。

04

会计准则变更叠加资本市场动荡,保险业务总投资收益率下滑至3.7%

2018年,中国平安保险业务的总投资收益率下降至近年的低点3.7%,低于中报和三季报的4.0%。

一方面,国内、国内资本市场波动加大,导致公司投资收益率大幅下滑,另一方面中国平安于2018年起实施新会计准则,在新会计准则下公司保险子公司被分类为“以公允价值计量且变动计入损益的金融资产”数额大幅增加,客观上加大了收益率的波动幅度。

05

零售业务高歌猛进,净息差有望持续改善

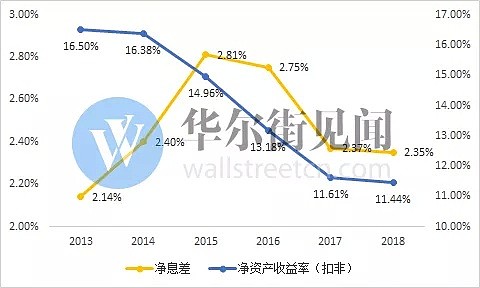

平安银行2018年实现归母净利润248.2亿元,同比增长7.0%,增速较前三季度提升0.2个百分点。全年扣非净资产收益率(ROE)为11.44%,较2017年轻微下降0.17个百分点。

平安银行的零售转型成效再次得到验证。2018年,零售业务的营业收入和净利润占比分别达到53%、69%,同比分别提升8.9%、1.4%。

从个人贷款占贷款总额的比例来看,2018年末已经达到57.8%,对比2016年末仅为36.7%。值得注意的是,2018年平安银行信用卡用户数量增长34.8%,增速是中国平安各业务条线中最高的。

在NIM方面,平安银行全年的净息差为2.35%,同比2017年减少0.02个百分点。但从趋势上而言,1Q18的2.25%即为全年低点,此后的三个季度净息差环比持续提升,我们预估4Q18净息差已达到2.5%左右。展望未来,我们认为在市场资金趋于宽松、平安零售转型持续推进的大背景下,净息差仍有改善空间。

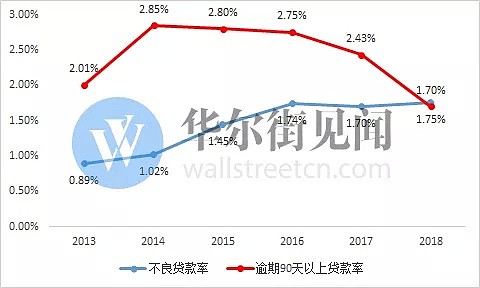

而在资产质量方面,主要受到企业贷款不良加强确认的影响,2018年末平安银行不良贷款率相比去年同期提升0.05个百分点至1.75%,相比3Q18则环比提升0.07个百分点。另一方面,逾期90天以上贷款率大幅下降0.68个百分点至1.70%,不良偏离度指标降至近年以来的低位97%。整体而言,平安银行的资产质量仍稳中向好,且未来的不良确认压力将较之前明显降低。此外,拨备覆盖率达到155.2%,同比增加4.2个百分点,风险抵补能力有所增强,但仍存提升空间。

06

资产管理业务表现逊于预期,但“牛市情境”下2019年或有较大向上弹性

2018年,中国平安的资产管理业务表现逊于预期,信托、证券及其他资管业务总计实现归母净利润128.7亿元,同比大幅减少19.2%。

具体而言,平安信托2018年归母净利润倒退23.9%,主要原因是信托资产管理规模的下降以及投资收益的下降;平安证券2018年归母净利润倒退21.7%,主要受到了市况的拖累,经营表现仍优于行业;其他资管业务的业绩主要包括平安资产管理、平安融资租赁、平安海外控股等经营成果,2H18此块业务的归母净利润同比倒退73.1%,我们判断业绩的波动可能与平安的海外业务有关。

总的来看,2018年资产管理业务逊于预期与大市密切相关,但若“牛市”来临,此块业务也应具备不错的向上业绩弹性。

07

金融科技与医疗科技业务实现运营利润翻倍

中国平安的金融科技与医疗科技业务主要透过陆金所控股、平安好医生、金融一账通、平安医保科技、汽车之家等经营实体。

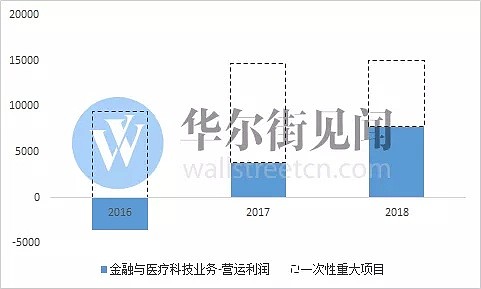

2018年,金融科技与医疗科技业务的归母净利润同比减少4%至140亿元,这主要是因为2017年子公司平安好医生录得重组交易净利润108.5亿元,而2018年类似的非经常性损益仅有72.4亿元。

实际上,2018年中国平安金融科技与医疗科技业务表现可圈可点,全年运营利润同比翻倍至77.5亿元,而归母运营利润则同比增长79.5%至67.7亿元。

市场较为关注的陆金所控股亦披露了部分经营数据,2018年活跃投资用户数为1117万,同比增长16.2%,资产管理规模受制于金融去杠杠同比下降20%至3694亿元,管理贷款余额同比增长30%至3750亿元,30天以上逾期率为2.3%。

此外,值得一提的是平安金融与医疗科技板块的多家“独角兽”于2018年陆续完成新一轮投资,其中陆金所控股投后估值达到394亿美元。

08

内含价值首破万亿大关

2018年末,中国内含价值为10024.6亿元,同比增长21.5%,增速较2018上半年的12.4%明显提升,是公司历史上首次突破万亿,绝对规模领跑行业。

分结构来看,寿险及健康险业务的内涵价值为6132.2亿元,同比增长23.5%,高于集团EV增速,比重已进一步升至61.2%。

而从增长归因来看,内含价值预期回报和新业务价值创造仍是相对稳定的增长推动力,而营运偏差和市场价值调整是集团内含价值略超预期的主要原因。

09

结语

中国平安交出了一份略超市场预期的经营答卷,多项经营指标均创历史新高。而在全年派息比率提升的同时,还祭出了一份金额介于50-100亿元的回购计划,将“优秀”进行到底。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64