会计师解读:继承自住房产需要交税吗?

最近埃航空难事件大家一定都有耳闻,谁能相信157条鲜活的生命,在几分钟之内就消逝了。我们在缅怀遇难者的同时,不禁感叹生命的脆弱和短暂。其实在生命的道路上,我们每个人都不可避免地要面对亲人的离去。悼念已故亲人,是出于我们对他们的爱与思念,而合理地处理逝者的遗产,更能表现对他们的尊重。

我们都知道,澳洲是一个没有遗产税的国家,那么遗产是怎么处理的呢?有人说了,反正都是过世之后的事了,就不用管了吧。这样的想法可以说是大错特错了,如果我们可以提前了解相关知识,就能通过预先规划,来避免不必要的损失。本期文章将主要帮助大家了解一下有关遗产自住房增值税豁免的相关内容。

在澳洲,房主去世后遗留下来的自住房将交给其合法的个人代表或直接交给受益人。法律代理人也可以根据遗嘱或法律判决将财产转交给受益人。如果您是受益人或合法的私人代表,您将被视为在该人死亡的那一天获得了该资产,但是当您在继承该资产时,不需要付资产增值税(Capital Gain Tax,简称CGT)。如果您继承了资产以后想卖掉该资产,则可能要支付资产增值税。当你计算资本收益时,该人的死亡日期应该是相应购买日期。如果资产根据遗嘱的条款转让给税收优惠机构(如慈善机构)或外国居民,则需要支付资本增值税,并且必须按照该人死亡之日的纳税申报进行计算。小小的科普一下,按照澳洲税法,在纳税公民死亡之日,该人的授权代理人需要做一个了结性的个人最后一次退税。

当自住房通过遗产的形式赠与受益人时,是不会产生增值税的(CGT)。具体来说,当自住房通过遗嘱执行人 (Executor),遗嘱的法律代表人(Legal personal representative)或者遗嘱的受益人 (Beneficiary)传承下去,资产所产生的增值或亏损是忽略不计的。当自住房作为遗产的一部分,受益人随后将其出售给第三方时,在某些情况下,增值税是可以全额免除的。

那么在什么时候增值税可以全额免除呢?为了回答这个问题,我们首先需要了解几个关键点:

两年减免期

继承人是否将自住房在过世两年之内卖掉是第一个关键点

自住房是何时购买的

确定自住房的最初购买日期是第二个关键点。

注:1985年9月20号之前购买的 (Pre- CGT asset): 不存在资产增值,受益人在继承自住房时是不需要交税的。受益人继承房产后,房产的成本价会被重新设置,新的成本价按照去世时的市价计算 (Market value at date of death) 。

1985 年 9 月20 号之后购买的 (Post-CGT asset): 资产增值的概念被引入,同样受益人在继承自住房的时不需要交税。但受益人会继承逝者购房时的成本价 (Original cost base) 。

自住房是否有某一部分用于产生收入?

确定自住房是否用于盈利是第三个关键点。

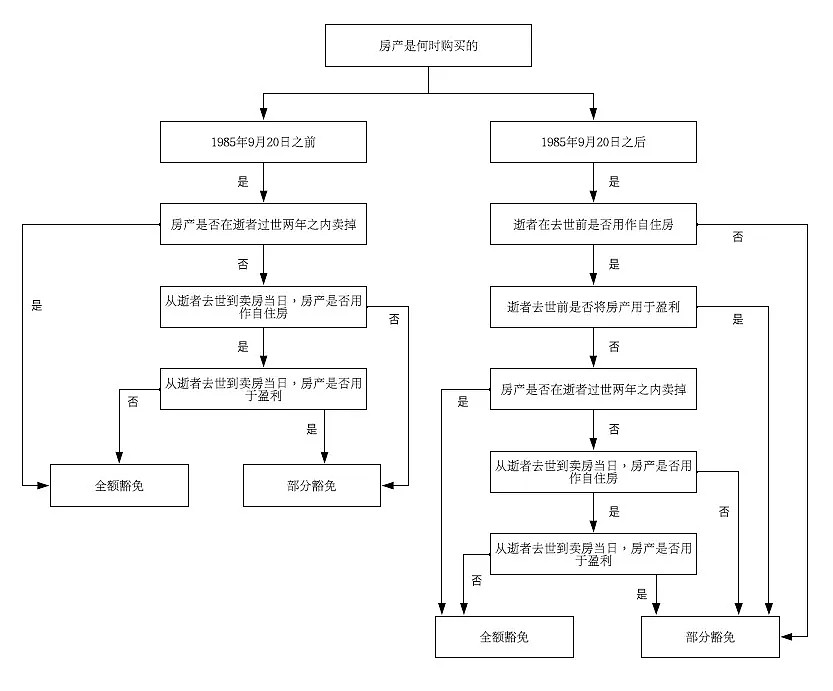

下图可以帮助各位更好的解读:

-end-

关于作者

Vera Liu是VL Business Group的执行总裁,CPA,北大学士,麦考瑞大学会计硕士,从业将近20年,房地产税务方面的专家, Financial Planner。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64