重磅长文!打赢资产保卫战,这是普通人唯一的选择

今天想给大家讲讲懒猫一位朋友的故事。

这位小姐姐是我学姐,平时不显山露水,但有一天我看到她的投资收益,去年做到了70%,沪深300才36%,想想她的资金量百万起跳,能跑赢市场这么多,懒猫真的很想拜她为师:)

其实,我对她开挂一样的人生真的佩服的五体投地。

小姐姐并不是富二代,跟你我一样是普通家庭出身,大学毕业后去香港读研,回来拿到了上海户口,那时候正值房价暴涨。

在房地产公司工作的她,靠着敏锐的眼光和内部福利,以小博大,通过买卖房子赚到了第一桶金。

除了投资国内外房产,小姐姐还投资股市,买基金、买黄金、买债券,一直稳扎稳打,在P2P风头最劲的那几年,投了不少钱在互联网平台,收益率15%以上,关键是,她能全身而退。

近些年,听说她清掉了手里的房子和P2P,但依然是股市里的大玩家,因为兴趣所在,她辞职后跑到意大利去学服装设计了。

听完是不是很羡慕?这位小姐姐是我身边,通过投资一步步完成自我实现的第一人,也是激励我不断学习的精神偶像。

我也希望,能真正掌控自己的人生,不被困囿在重复枯燥的工作中,不必忍受工作中的各种委屈,不必把生活和工作混成一团,完全没有个人时间。

也许你也一样,真正的梦想是去环游世界,是开个咖啡馆,是组一个乐队到处演出,而且不用担心交不起房租。

想要实现自我价值,首先得养活自己,钱真的是太重要了。这笔钱不用多到花不完,只要满足正常开销就可以。而能不能变得富有,最根本的决定因素,不是学历、不是出身、也不是情商和智商,而是思维方式和见识。

穷人和富人的思维差别

为什么有的人很努力但依然贫穷?为什么有的人看似毫不费力却可以白手起家?有钱没钱只是表象上的差异,思维方式的不同才是决定性因素。

穷人思维的人,即便一夜暴富,中了1000万彩票,几年后可能依然回到贫穷状态,而富人思维的人,即便现在没钱,过不了多少年,一定会积累一笔财富。

穷人为了钱而工作,用时间去换钱,而富人思维是让钱为我工作,这是《穷爸爸和富爸爸》要告诉我们的事。

看到昂贵的东西,穷人想的第一件事是,这个我买不起,过过眼瘾就可以了。但富人想到的第一件事是,我怎么样才能买得起这个东西。

一个是消极思维,一个是积极思维。消极的人会被自己的见识禁锢在贫穷的圈子里,而积极的人会努力寻找解决答案,完成一个又一个的挑战,最终获得成功。

所以,思考问题的方式决定了人生的高度。面对贫穷,穷人思维的人想的是,为什么我这么穷?为什么别人那么富有?一方面彻底寄托于不切实际的幻想,一方面在幻想破灭后,衍生出嫉妒、攀比、仇富、怨天尤人。

消极情绪没有任何帮助,很多事情不是抱怨能解决的,反而会让人迷失在负面情绪的恶性循环里。

富人思维的人思考的是,我怎样才能摆脱贫穷?富有的人通过什么方式完成了财富积累?有没有途径是适合我的?

这才是穷人和富人最大的思维差异,不要为了钱而工作,要让钱为我工作。

什么叫让钱为我工作?说白了,就是要赚被动收入,躺着赚钱。一旦钱能自己赚钱,就解放了你的双手和大脑,可以专注探索自我价值,发现自己喜欢做的和擅长做的事。

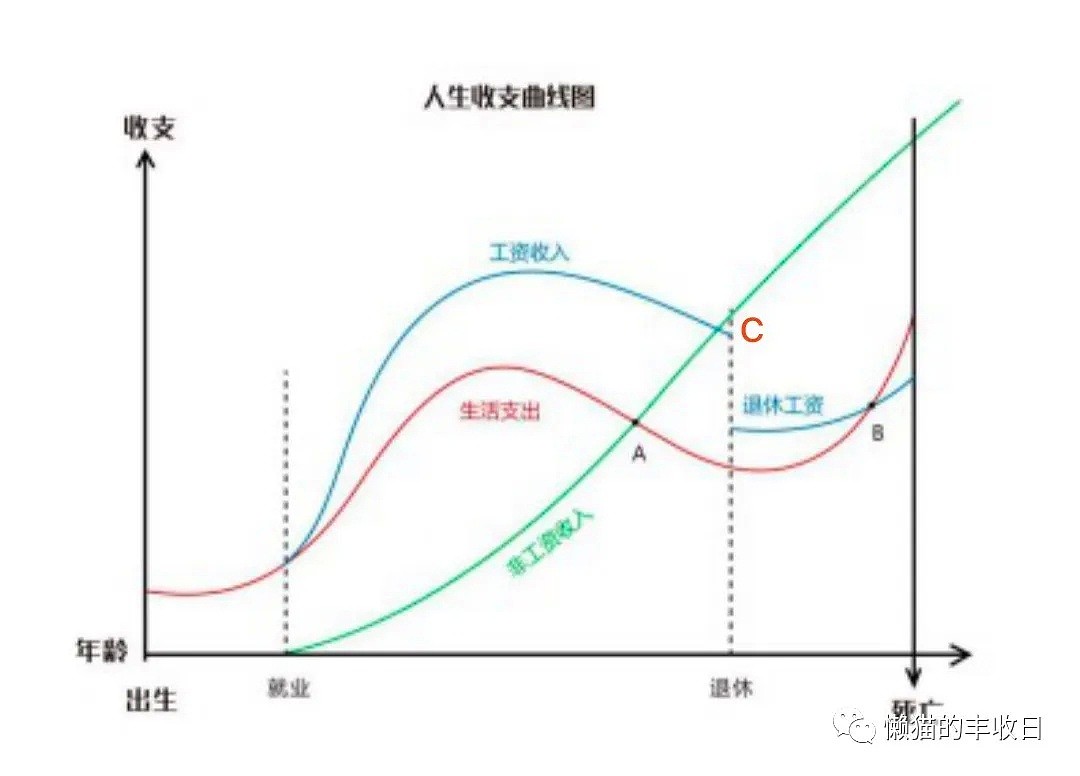

真正的自由,先是“不想干什么,就不干什么”,然后才是“想干什么,就干什么”。就像上面这张图,当被动收入超过工资收入(上图C点),甚至就可以退休了。

要做到这一点,不外乎需要三个条件:聪明的头脑,勤奋的品质,外加一点点好运气。运气这个事情我们无法左右,不是每个人都能赶上炒房这趟车,但可以学着怎么变得聪明,学会把握机会。

买余额宝,你是跑不赢通胀的

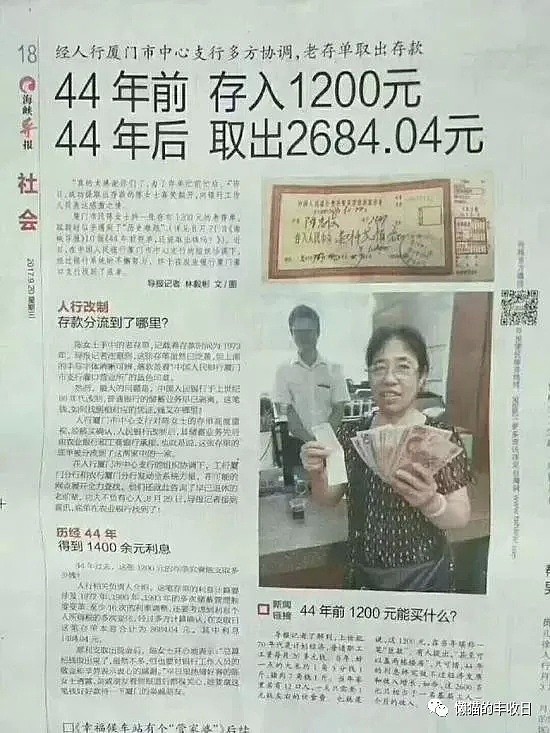

怎样才能躺着赚钱?把存款放在银行吃利息吗?结果很可能就是这样:

1973年存入银行的1200元巨款,按照当时普通职工每月20多元的工资来算,相当于5年的工资总和,如果用现在厦门的人均工资换算,怎么着也值30万以上,结果只取出了2684元,中间差了100多倍。

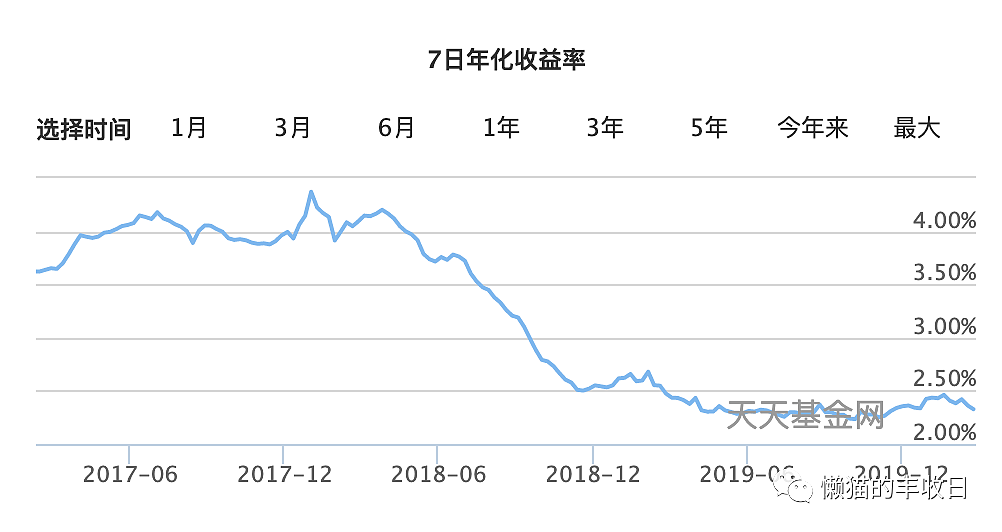

存银行利率低,所以很多人把暂时用不到的闲钱,全部放进了余额宝,但你知道现在宝宝类基金收益率跌到什么程度了吗?

2.3%!前几年货币基金收益率还能达到4%甚至更高,但近来已经一年不如一年,看看这条曲线,未来随着经济增速的放缓,央行还有可能下调利率走廊中枢,货币基金的投资利率可能更低。

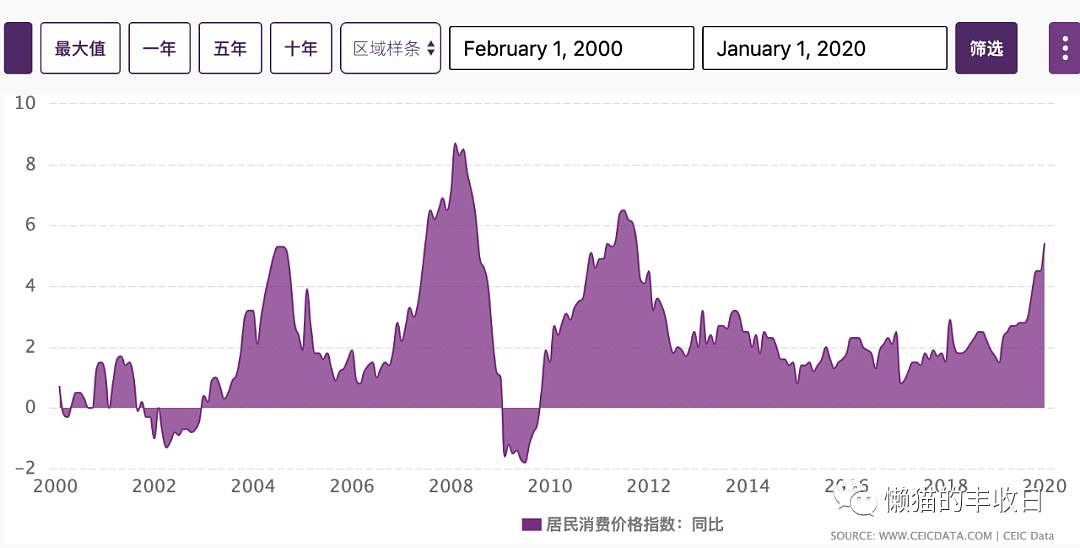

再来看看通胀,投资跑不赢通胀,手里的积蓄变得越来越不值钱。根据统计部同步的数据,2019年我国的CPI同比增速为2.9%,今年1月受到春节和疫情的影响,飙升到5.4%,2月依然维持在5.2%的高位。

CPI作为一个国民平均数,其实很难准确反应每个人实际生活的物价水平。前几年住房相关的占比较低,CPI可能低估了房价和房租对通胀的影响。

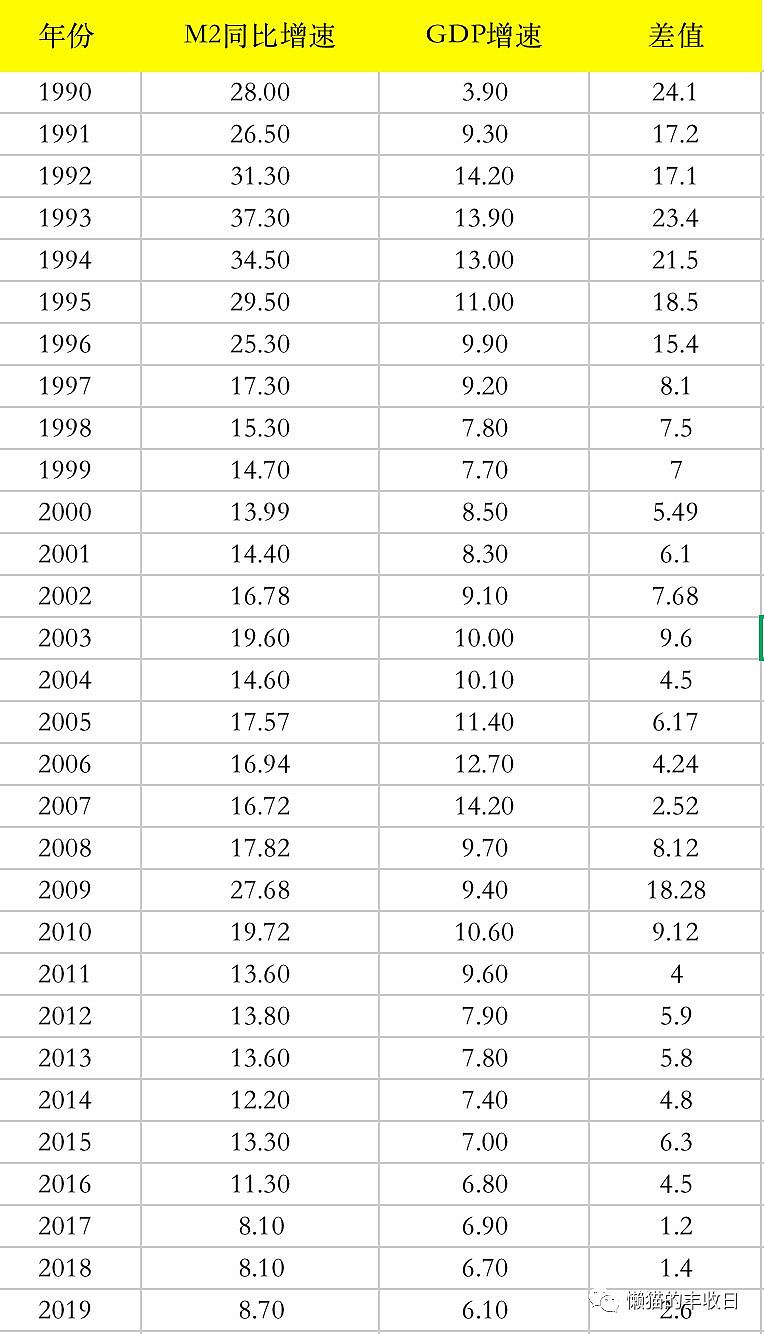

我们换个角度来看看通胀,简单套用费雪方程式:MV=PT。M为流通中的货币,V为货币周转速度,T是商品和劳务交易总量。换算一下,通胀率可以用M2增长率-GDP增长率来计算看看。

未来随着房价越来越稳定,这部分的干扰因素会降低。现在的100万,即便是按照2%的CPI通胀率来算,30年后大概值多少?只剩下55万,财富直接缩水一半。如果按照5%呢,很抱歉,只有21.5万了。

通胀这台超级收割机,正在悄无声息的收割那些只吃低利息的人的财富。只有正确的承担风险,正视风险,获得风险补偿收益,才能保卫财产。

节流

想要打赢资产保卫战,第一步并不是马上炒股、买基金、买保险,而是学会节流。

要认清哪些东西是需要的,哪些东西是想要的。折扣再大,如果不是需要的,就算一块钱也不要买。节制消费、形成储蓄是一切的大前提。

为什么很多年轻人工作了三五年,依然月光?除了收入增速赶不上物价,最重要的还是花的太多,对自己太好。

看领导不爽,拍拍屁股就不干了,工作太累,就来趟说走就走的旅行,颜值即正义,化妆品护肤品统统都要贵妇级,新开的店排队也要去吃,新款的包包砸锅卖铁也要去买,实在不行还有借呗花呗白条和裸贷。

我们静下心来好好想一想,买回来的一堆东西真的有必要吗?有多少支口红涂过一次就放到过期?有多少件衣服没穿过一次被永久闲置?冲动之下做出的决定,多少次追悔莫及?

现代商业社会运转的基本逻辑,就是通过各种手段刺激消费欲望,没有欲望也要创造欲望,甚至让你误以为,你消费了什么,就代表了你是谁。

这么高级的玩法已经近似于宗教,用消费主义的教义,让信徒们相信,通过买买买就能过上幸福美好的生活,并且从此消费上瘾,欲罢不能,信消费,得永生。

我们生活在一个广告、种草和网红带货的时代。合理消费,对个人和经济发展都有好处,但过度超前消费,只能肥了商家和消费贷,瘪下去的只有自己的钱包和干枯的人生。

所以,只有控制消费欲,才能掌握驾驭金钱的力量。实在控制不住,那就先学会记账吧,亲测有效,回看我之前写过的记账软件大测评。

开源

我们来重点说说开源。对普通人来说,扩大收入来源只要三种途径,一个是努力工作,升职加薪,成为行业专家,一个是利用闲暇时间搞点副业,没准还能把副业变成主业,比如写网文迎来自己高光时刻的大神们。最后一条路,找到适合自己的投资方法,在金融市场获得稳定收益。

前两条路是千人千面,唯有投资理财是所有人都可以参与和学习的。

但不要一开始就指望通过理财一夜暴富,投资不是投机,投机是把市场当赌场,而普通人投资的目的是获得稳定收益,让资产保值增值,这需要长期的耐心和智慧。

如果只想投机赚大钱,到最后恰恰亏得最惨。

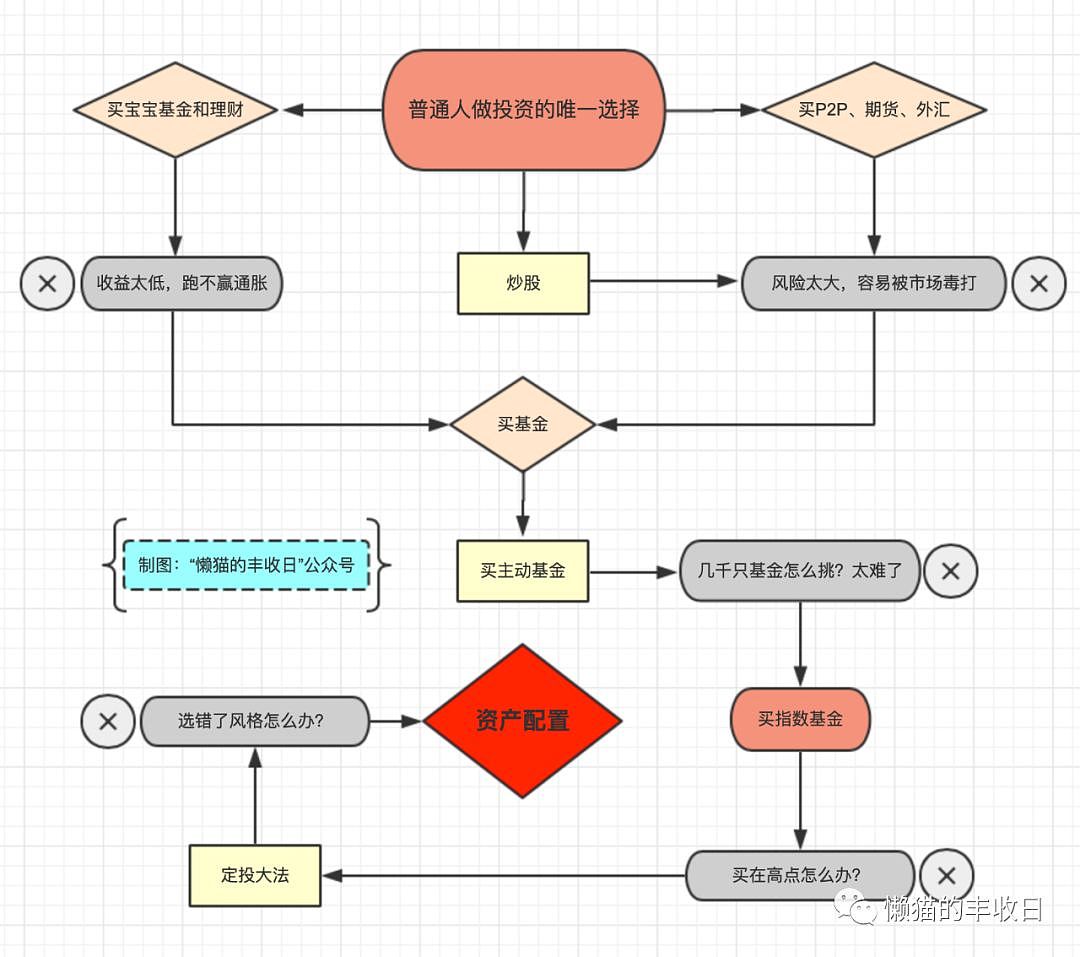

怎样才能过关斩将,保住财富果实呢?摆在小白面前的投资之路,到头来,其实只有一条。

首先,大家的首选肯定是宝宝类基金和银行理财,这类产品规模大,安全性高,流动性好,但货币基金的收益率已经跌到2-3%区域,可以替代存款作为流动性管理的工具,但仅通过货币基金想跑赢通胀也不太现实。

银行理财的收益率会稍高一些,一年期收益率集中在4-5%之间,当然起投门槛也更高。根据资管新规,资管产品不得保本保收益,银行理财产品也都在进行净值化改造,以往闭着眼买理财的日子已经过去了。但由于有银行的信用背书,目前这类产品实质上还是刚性兑付,也是居民理财的主要渠道之一。

未来,随着中国经济换挡降速,未来整体利率水平将长期处于低位,上述两类低风险的投资产品收益率可能会继续下行。

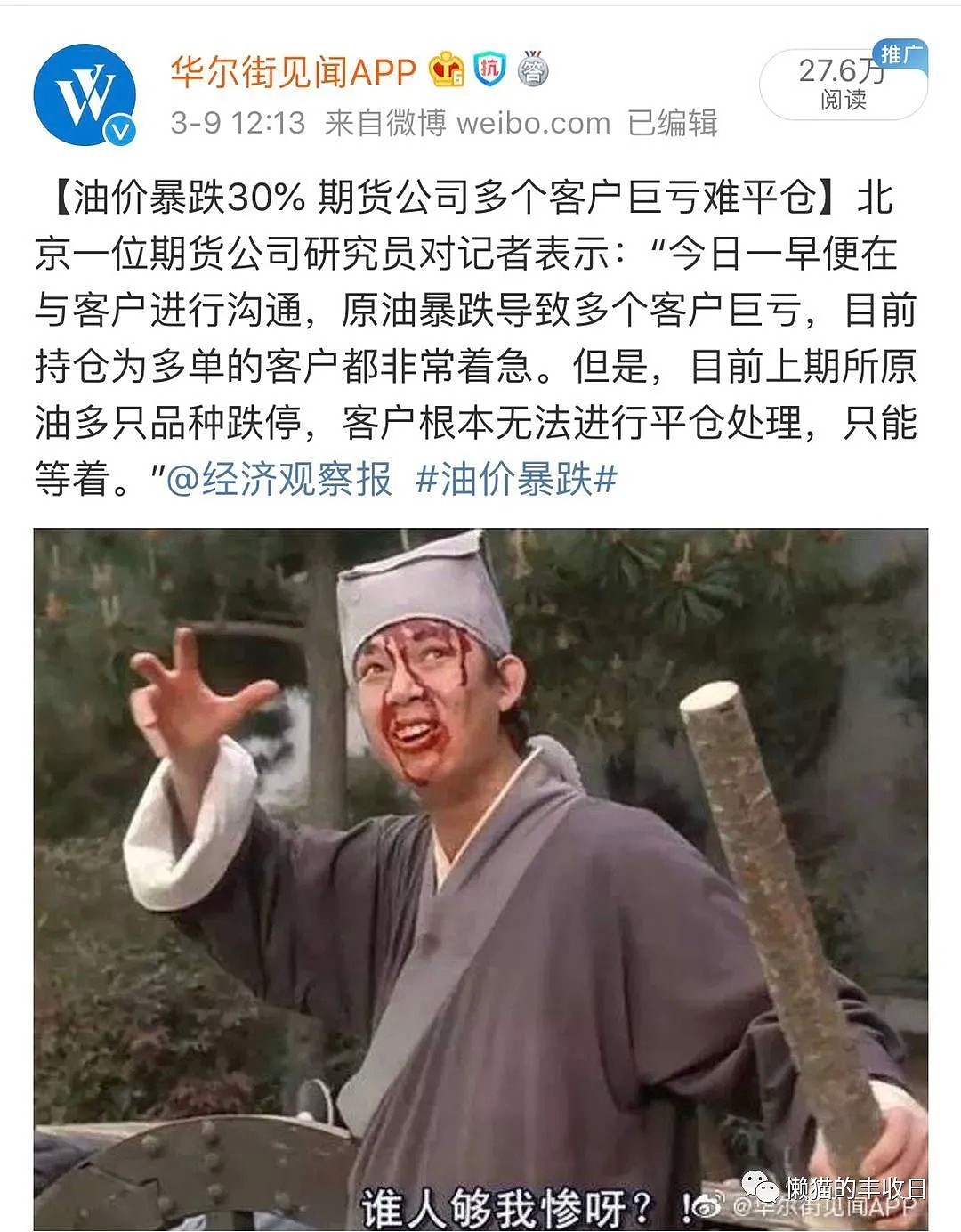

在高收益这一端,也不乏期货、期权、外汇和数字货币等金融产品,但背后的高风险和高波动却并不适合普通人,杠杆上的太快,一旦遇到黑天鹅,本金可能在顷刻间灰飞烟灭。

早几年,大家还可以买房、买信托、买P2P来获得高收益,但在“房住不炒”的政策主导下,楼市已经没有大涨的基础,信托产品收益率大不如前,互联网P2P频频爆雷,大量失联、跑路、倒闭事件后,不少人积攒了一辈子的养老钱血本无归。

以上这几条路都被卡死,想提高稳定收益,只剩下股票和基金了。长远来看,股市的长期回报远远超过其他资产,但在市场博弈中,散户大都沦为了炮灰和韭菜。

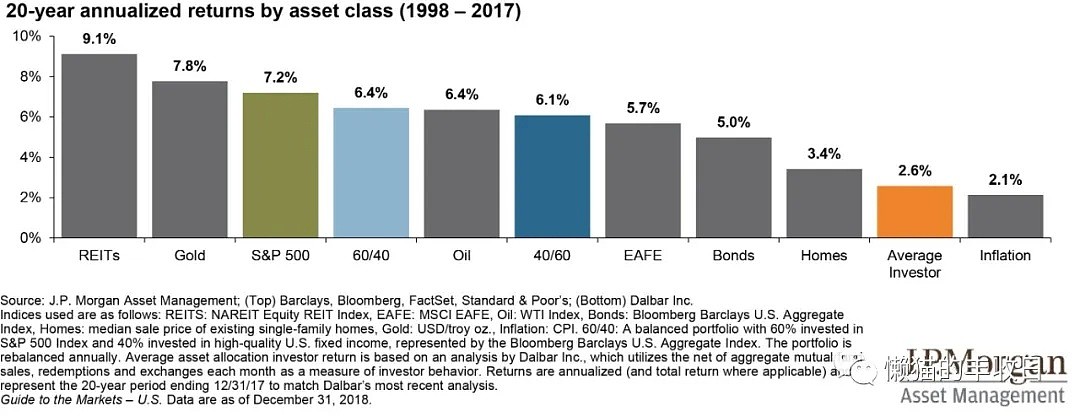

股市常有“七亏二平一赚”的说法,10个散户中,只有1个是赚钱的、2个不亏不赚、7个都是亏损。不止中国,全世界的韭菜都差不多。

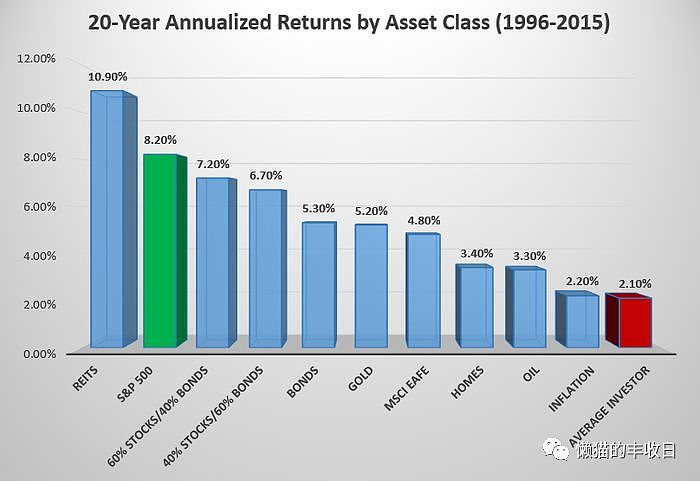

即便是成熟度更高的美股市场,散户依然跑不赢市场。摩根大通资管团队的一张统计图显示,在截止2017年的20年时间里,美国散户的年化收益只有可怜的2.6%,仅仅跑赢了通胀,远不及标普500指数的7.2%,连债券都追不上。

换个时间点统计年化收益率,美国散户连通胀都跑不赢,在所有资产类别中直接垫底。

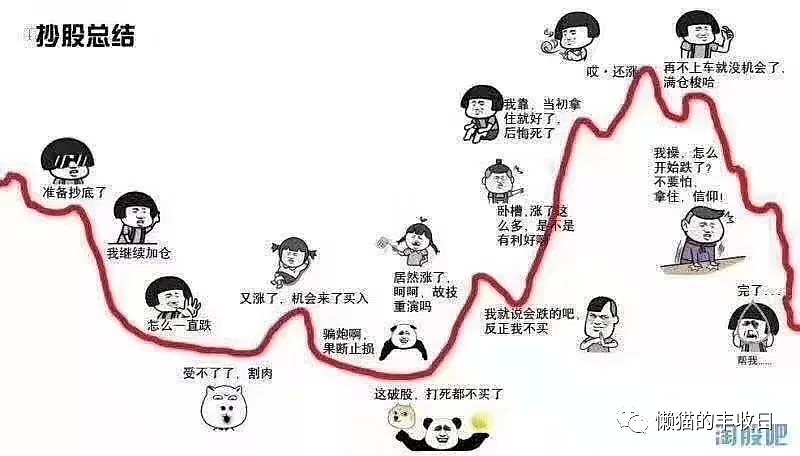

天下韭菜一般绿,这是一张典型的散户炒股心态图,也解释了为什么散户容易亏钱。

说白了,就是“追涨杀跌”,一买就跌,一卖就涨,散户更容易被情绪驱动,一有风吹草动就频繁地短线交易,手续费和佣金都被交易所和证券公司赚走。

新手在炒股的时候,容易变得“过度自信”,自认为研究水平高于同行,能比其他人更准确的预测市场。

在预测市场这件事上,那些顶级名校毕业、在金融行业混了十年的策略分析师都经常被打脸,市场上多的是聪明人,你凭什么认为自己有能力战胜专业人士?

买基金,是普通人最好的

选择散户这条路被排除,只剩下唯一的选择了——买基金。毕竟专业的事情要交给专业的人打理,这也很好理解。

起码人家有专业的研究团队,还有庞大的卖方提供投研服务,另有职业炒股的老司机若干枚,资金有托管,信息会披露,比起自己一只一只的研究股票要轻松的多,只要像选男朋友一样,挑准几位浓眉大眼的基金经理,妈妈再也不用担心我不会择股了。

但当我打开基金平台,瞬间傻眼...上市公司也就3000多家,但基金有6000多只!到底要怎么选?

套用主动基金选基常用的“4433”法则,也就是最近一年业绩排名前1/4,2年、3年、5年和今年以来的业绩排名前1/4,最近6个月收益排名前1/3,最近3个月业绩排名前1/3,我拉出来一个表单,即便如此,待选的基金还有100多只。

如果把最近一年、三年、五年甚至十年的偏股类基金做个排名,你会发现,每次登榜的前十名基金变动非常大,能连续上榜的屈指可数。

每个基金经理都有自己的能力圈,有的擅长价值投资,有点偏向成长,还有的会来个风格漂移,碰上蓝筹起飞的年代,这类基金经理脱颖而出,碰上创业板牛市,又换了一批基金经理霸榜。所谓“时也命也”。

在行情好的时候买入,跟高抛低吸的散户有什么区别?过去涨的好,未来不一定涨的好,而且一只基金在不同市场风格下都涨的好,风格肯定漂移了,对于爱“变心”的基金经理,我们真的放心吗?

去年拿下公募大满贯的基金经理刘格菘,旗下的基金在2018年排名却是倒数,有几个人能预料到他在2019年能咸鱼翻身?

我不禁陷入了沉思,基金代有才人出,各领风骚一两年。想挑到一位优秀的基金经理,并不简单。除了考察以往每个时间段的排名,还要拆解收益风险比,市场大跌的时候,控制好回撤,行情来了,还要兼具进攻性。

基金经理业绩的稳定性和连续性也很重要,择股能力、择时能力、板块配置能力、风格捕捉能力缺一不可,甚至包括基金公司本身的实力、费率,方方面面都要仔细考察,才能放心托付,比挑老公还难~

花了老半天研究清楚了,打开软件,基金限购!我摔!

好在作为一个平凡人,还有一个更简单的选择摆在面前——指数基金(感谢约翰伯格!)不用择股,跟着大盘吃点肉就心满意足,只要相信国家经济能持续发展,企业盈利就会不断提高,股市也一定会给投资者带来更高回报。

况且,指数基金费率低啊,场内ETF买卖,券商佣金基本只要万分之二或万分之三,场外指数基金的总费率中位数在0.65%左右,而主动基金的申购费、管理费、托管费和赎回费加起来,中位数在1.75%,有的基金要收到4%。

连巴菲特都说,个人投资者的最佳选择就是买入一只低成本的指数基金。“你买入一只指数基金就相当于同时买入了所有的行业。”

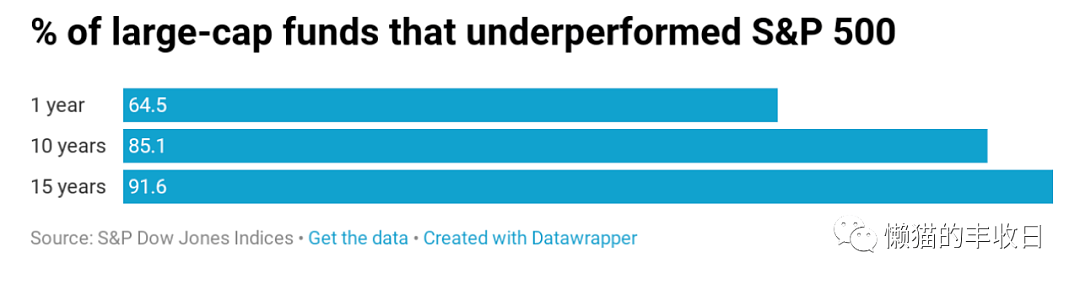

在美国,主动基金跑根本不赢标普500指数。近一年美国市场只有不足40%的主动管理型基金成功跑赢了基准指数,而过往十年跑赢基准的比例更不到15%。

但在中国,情况稍微有点不一样,我们研究了过去十年的数据发现,国内的基金经理经常能跑赢大盘,最近一年,超过90%的股票基金涨幅超过了沪深300。

即便是单年看业绩,以沪深300和中证500为例,过去12年中,只有两三年的时间,这两个指数能跑到全市场前三分之一分位。

| 股票基金跑赢大盘占比 | 混合基金跑赢大盘占比 | 沪深300涨跌幅 | |

| 最近一年 | 324/359=90.3% | 2023/2622=77.2% | 10.88% |

| 最近三年 | 148/219=67.6% | 1152/1845=62.4% | 22.06% |

| 最近五年 | 62/71=87.3% | 592/734=80.7% | 19.14% |

| 最近十年 | 6/6=100% | 294/334=88% | 29.41% |

基金经理之所以能战胜大盘,主要源于信息优势和分析优势。在以机构为主体的成熟市场中,这种优势越发不明显,超额收益也就越难以赚取。

但在国内,投资者以散户居多,专业人士相对较少,无论是仓位控制、板块配置,还是选股方面,单兵作战的散户都不是职业操盘手的对手,在震荡市中基金经理的优势尤为显著。

我们不妨设想,随着中国金融市场逐渐成熟,指数可能越来越难以战胜。

说千道一万,如果小白搞不定怎么选主动基金,还是老老实实买指数吧。

这时候会有一个让人头疼的问题——择时,到底应该什么时候买入什么时候抛售呢?

A股历来波动大,牛短熊长。

如果不小心在顶点一把梭,说不定站岗十年都不能回本。

普通投资人在面临40%左右的浮亏时,心理防线基本会被击破,最后被迫割肉离场。

别急,巴菲特老爷子还有一句话没说完,普通人买指数基金,要在一段时间里保持持续定期买入。

“如果你坚持长期持续定期买入指数基金,你可能不会买在最低点,但你同样也不会买在最高点。”

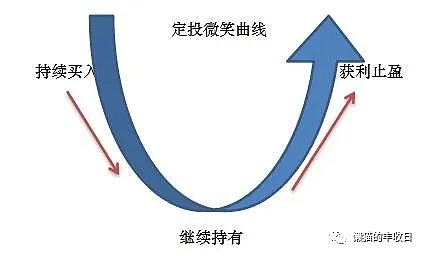

这条微笑曲线很多人看过,这也是定投策略最有效的区间——熊市吸筹,牛市止盈。

在市场下跌的过程中,有规律的捡便宜筹码,一旦进入牛市,收益会让你叹为观止。

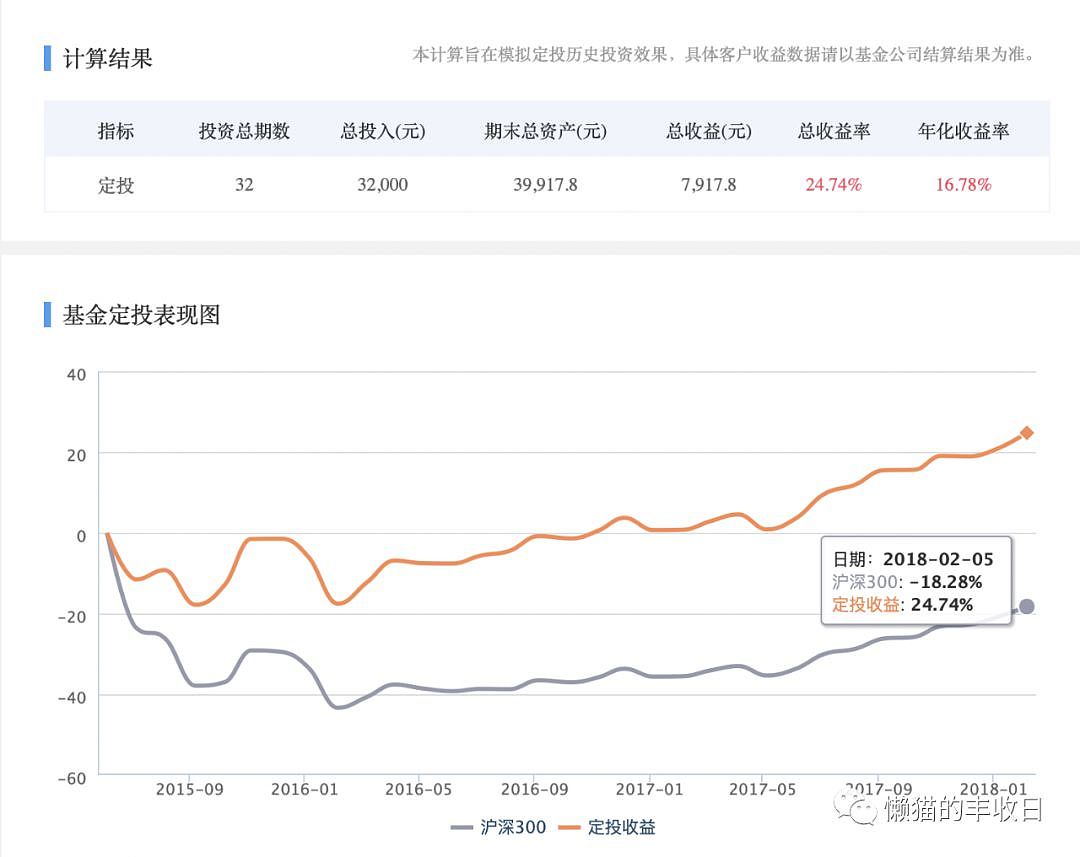

例如在A股2015-2016年剧烈波动中,如果能在市场暴跌时买入,持续定投三年在大涨期间抛售,总回报率会超过24%,年化收益率16.8%,而同期沪深300指数跌幅却近20%。

但定投并不像很多人说的那么神奇,只赚不亏。上面这个微笑曲线说到底还是择时,如果我彻底放弃抵抗,随机选择会怎样呢?

我拉了下最近1年、2年、3年...至7年的数据,发现了一个很多大V都不会说的事实,在大多数情况下,定时定额定投根本跑不赢沪深300。

牛市期间,定投会因为提前获利止盈,或者建仓成本越来越高,而损失更多收益,在震荡市期间,定投也不一定能赚钱。

熊市定投虽然有效,但对小白来说却是最难熬的阶段,很长一段时间账户都在“亏钱、亏钱、亏更多钱”,中途很容易放弃,熬不到牛市的黎明曙光就功亏一篑了。

为什么还要推荐定投呢?

因为相较于跑输大盘,这种策略能帮助小白战胜恐惧,就凭这个优势,就足以弥补几个点的投资损失了。

投资是反人性的,不管市场是涨是跌,只要坚定信心按时操作,其他时间不要看账户,能最大程度避免散户心理,战胜人性的弱点。

在择时过程中,想要做到“别人贪婪时恐惧,别人恐惧时贪婪”是很难的,这需要准确的判断和坚强的意志,更简单更轻松的办法是坚持长期定投,用纪律性来击败恐惧,更何况,定投策略还在自我完善,能通过动态平衡弥补定时定额定投的缺陷。

所谓的动态平衡,是指根据估值高低,在指数处于历史低估区间时,加大买入份额,当估值来到高位区间,要减少定投份额,甚至逐渐清仓。

当账户获得目标收益时,要及时卖出落袋为安。

资产配置最终章A股在不同时间段会有强烈的风格偏好,选对风格甚至是能否跑赢大盘的决定性要素。

一旦押错了风格,一两年的收益可能会很惨,这对小白来说是一个更大的难题。

例如,2016年10月开始,A股风格切换,大票跑赢小票,持续了数年的创业板行情终结,周期、消费和白马领跑市场,2018年1月甚至出现了罕见的上证50十九连阳,代表中小盘的中证500指数估值不断走低。

这两年时间里,押错指数是非常难受的,只能看着别人吃肉,连汤都喝不到,还得承受长时间的亏损。

再比如,股票和债市一般会呈现此起彼伏的跷跷板效应,股票跌的时候债券涨,反之亦然,前两年的债券牛市中,买债券混合基金年化可以做到10%以上,而股市收益为负。

投资不能只关心收益率,风险管理同样重要,每承受一单位的风险所带来的收益,才是真正稳健的收益。把鸡蛋放在不同篮子里是古老的智慧,分散投资,才能最大程度上优化风险收益比。

1952年,经济学家哈里-马科维茨提出的均值方差模型,奠定了现代投资组合理论的基础,他证明通过多种资产的组合,比单一资产更能降低非系统性风险。

对普通人来说,需要配置的资产一般包括:房产、股市、债市、黄金、商品,以及类现金资产。

股市又分为国内股市、海外股市,大盘股和中小盘股。

我们可以通过判断各类资产的估值和性价比,来定期进行动态调整和行品种轮换,以期在长期获得超额收益。无论是股债轮动,还是美林时钟,选择风格都需要比较高的研究水平。

比较简单但知名的资产配置方案是股债60/40策略,用60%的资产配置股票、40%配置债券。

当某一资产价格下跌,60:40比例出现偏移,投资者可以更多买进该类资产,通过再平衡保持投资组合中各类资产的市值权重不变,从而起到更好的风险分散作用。

更多的资产配置模型,援引徐杨的研究成果如下:

用1973年到2017年的数据做了历史回测和夏普比率对比后发现,资产配置确实大幅降低了投资风险。

每个人的风险偏好不同,但对普通人来说,通过长期、稳定的收益来实现资产保值增值是最终目的。

在无法准确地预测市场的情况下,不要盲目买入,每一次判断之前做好充分的准备,减少交易次数,通过指数基金降低择股风险,通过定投减少择时,同时学会控制风险、分散投资,唯有如此,才是小白理财的终极之道。

至于怎么选择主动基金?怎么选择债券基金?宽基指数到底定投哪个?

我们会在后续的文章中陆续写到。

· 怎么选择股票开户平台,看这里

· 怎么选择基金购买平台,看这里

· 怎么进行可转债打新,看这里

· 理财入门书单,看这里

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64