野村辜朝明:美联储要做“通胀斗士”,不仅要缩表还要提速!

尽管美联储主席鲍威尔在近日的听证会上明确表示,会给出缩表决定的时间点,但野村证券首席经济学家辜朝明认为,美联储不仅要进行缩表,其节奏还要比计划的速度更快。

最新数据显示,美国12月CPI同比上涨7.0%,增速再次加快,是自1982年6月以来最快的涨幅。

通胀也推动了工资上涨。美东时间1月12日,在经济调查报告“褐皮书(the Beige Book)”中,美联储表示,一些地区强调了与非工资福利相关的劳动力成本的额外增长。许多地区的报告指出低技能工人的工资增长特别强劲,各行业、各工人群体和各地区的报酬增长远远高于历史平均水平。

在去年年底的FOMC会议上,美联储正式宣布加快Taper的速度。鲍威尔表示美联储已经处于2022年3月中旬结束Taper(减码QE)的正轨之上,将比之前的计划要提前几个月时间。

美联储此前明确表示,只有当经济状况达到两个条件——通胀超过2%和实现最大化就业水平时,才能开启货币政策正常化进程。

但在就业方面,美国12月的失业率为3.9%,失业人数为631.9万,比2020年2月的571.7万增加了60.2万人;2020年2月的失业率为3.5%,而当时的通胀率明显较低。

这些数据表明,美国经济是否已达到最大就业水平仍有争议,这可能是美联储决定暂时继续QE和零利率政策的原因。

辜朝明从通胀的助推因素、此次政策转变与2015年的差异以及此轮量化紧缩的节奏等角度进行阐述,认为美联储作为坚定的“通胀斗士(inflation fighter)”,在政策转变的同时,不仅要按照鲍威尔的表态进行缩表,甚至还要加快缩表的节奏。

01

美联储低估了由供应短缺推动的通胀水平

辜朝明认为,美联储需要加快缩表的节奏,很重要的一个原因在于美联储、经济学家甚至是市场都低估了供应链混乱导致的通胀水平。

鲍威尔认为疫情只是一种“自然灾害(natural disaster)”,但自然灾害通常只发生在特定的地理区域,而不会对其他地区造成严重伤害。

然而这一次,全球都受到了疫情的冲击,使得多样化生产或替代生产变得更加困难。

供应链的压力使得美国港口的拥堵问题已经持续了数月:目前,洛杉矶、长滩港口等待泊位的集装箱船数量达到创纪录水平105艘,其他港口等待的船只也创下新高,总的来看美国三大海岸线上等待泊位的数量达到146艘;抵达美国港口的货运量比2019年创下的纪录高出了约20%。

美联储在褐皮书中指出,虽然供应问题导致的商品短缺正在逐步得到解决,但预计在短时间内仍然无法彻底解决;随着奥密克戎毒株继续蔓延,短期内情况可能进一步恶化。

在这种强烈的不确定性中,加上对近期通胀强劲程度的考虑,辜朝明认为,美联储在3月份结束QE后至少会加息一次。

美联储官员和市场参与者预计,2022年将加息3至4次,每次25个基点。辜朝明指出,无论美联储如何应对通胀,“我们需要记住,最近的通胀主要是由供应方面的因素驱动的。”

02

鲍威尔突然转鹰,市场持怀疑态度

就在六个月前,鲍威尔还坚定不移地声称,通胀只是“暂时性”的。

但在1月11日参议院的听证会上,鲍威尔宣布,美联储可能在第一次加息后,最早于2022年下半年开始清理流动性——这一过程被称为量化紧缩(QT)。

对于目前正在实施量化宽松政策的美联储来说,暗示几个月后可能会采取与之完全相反的行动,是极不寻常的。

辜朝明认为,突然转鹰的态度,不仅表明美联储实际上非常担心通胀,也是为了给美联储树立“通胀斗士(inflation fighter)”的形象。

如果目前的通胀是由过度需求导致的,那么加息将是非常有效的举措。但一旦供应问题得到解决,目前的通胀预期就会消退,各国央行可能希望避免出现“大幅提高政策利率后再度降息”的情况。

如果市场参与者认为美联储在通胀方面的表现已经落后了,他们可能会开始抛售债券以保护自己免受通胀影响,从而推高长期利率。

如果美联储作为“通胀斗士”的高大形象以这种方式被摧毁,长期利率可能会飙升,在价格企稳之前就破坏经济;届时将需要大量时间和更多努力使市场恢复信心,并将长期利率拉低。

基于此,辜朝明指出,美联储认为,最好的办法就是控制长期利率。美联储需要强调其对抗通胀的决心,尽早采取鹰派立场,以防止出现这种情况。

美联储要重新树立“通胀斗士”的形象,不仅需要加息,还需要宣布其准备在相对较短的时间内开始清理过剩的流动性(这就意味着加快缩表的节奏)。那么,货币政策正常化就意味着银行准备金的收缩。

03

需要更快地清理流动性,控制私营部门的信贷创造

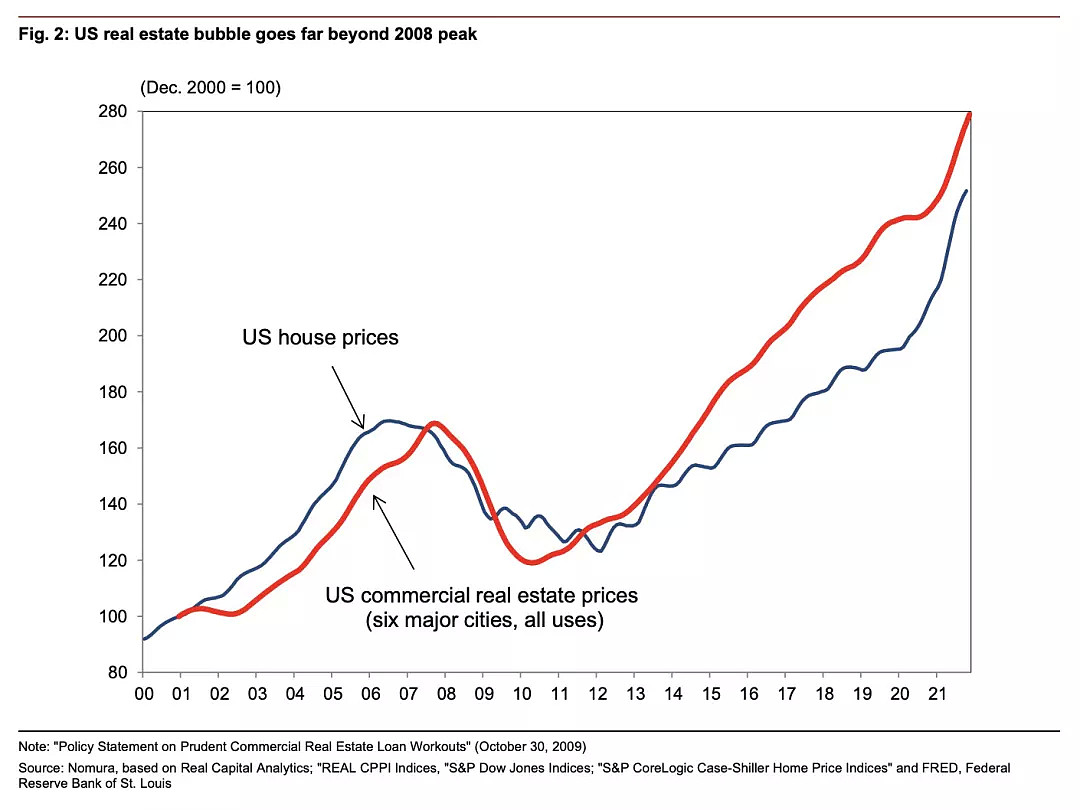

从资产价格的角度来看,房地产价格的暴涨也加速了货币政策正常化的进程。

美国商业地产的价格已经比之前的历史高点高出了65%,住宅地产的价格也比上一次泡沫时期的高点高出了48%。辜朝明认为,这突显出目前市场的泡沫性质。

除了近期通胀在很大程度上归因于供应方面的瓶颈之外,美联储被批评在总体价格和资产价格方面“落后于曲线(behind the curve)”。

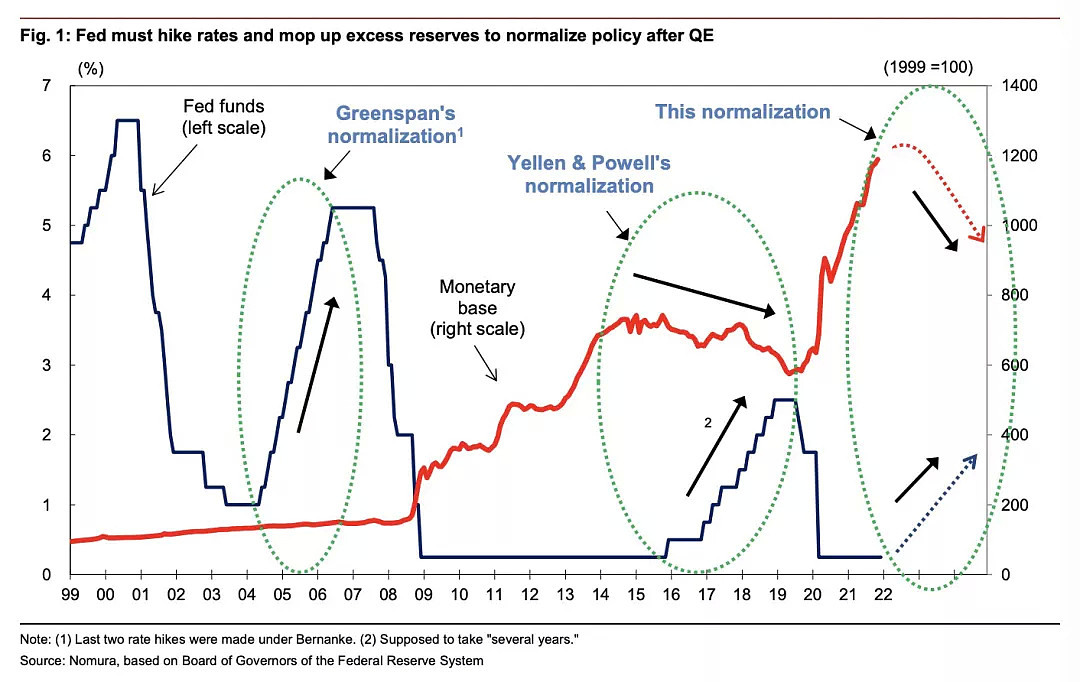

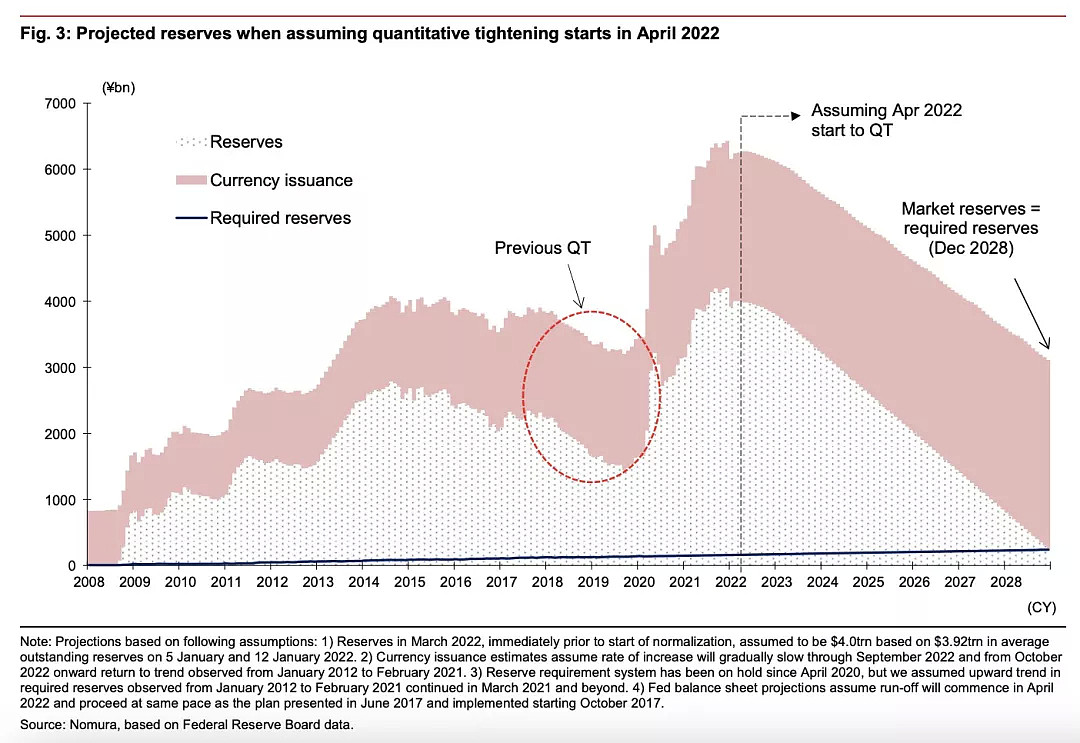

辜朝明指出,正如鲍威尔所承认的那样,这意味着通往货币政策正常化的道路将是漫长的。根据时任美联储主席的耶伦在2017年6月发布的时间表,在上一个QT阶段,美联储计划在45个月——也就是不到4年时间内吸收所有超额准备金。但这一次,假设QT从2022年4月开始,并以同样的速度进行,它将需要6年8个月的时间来吸收所有的超额准备金,该过程将在2028年12月结束。

辜朝明认为,在通胀率已经达到7%的情况下,花六年半的时间来使货币政策正常化显然是不可接受的。这意味着美联储可能不得不更快地进行缩表,并增加每月吸收的准备金数额。

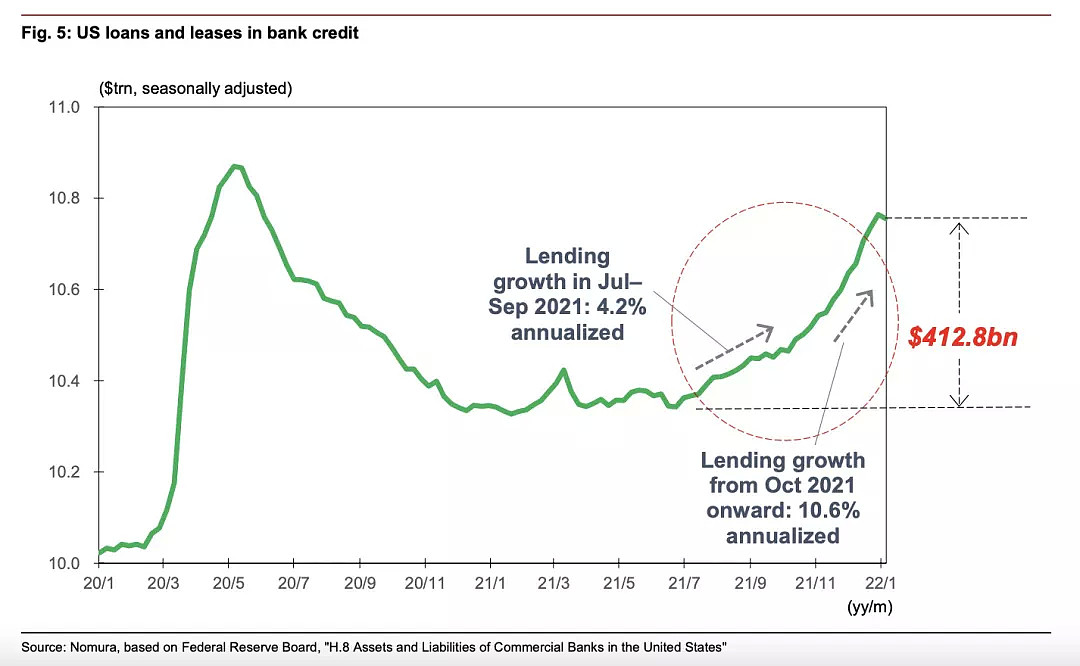

与此同时,私营部门对资金的需求愈发强劲。

美国资金流动数据显示,到2021年第三季度,美国私营部门一直保持着巨大的财务盈余,但最近的银行贷款数据表明,这种情况正在改变:银行贷款自去年10月以来一直以10.6%的年化速度增长。

在通胀高企的情况下,超额准备金不能留在银行系统中,因为会导致其进行无止境地放贷。

如果这一重大趋势的确存在,那就意味着通胀可能会从这一来源加速,这是美联储需要密切关注的问题。在量化宽松政策下,能够为贷款融资的超额准备金已从雷曼兄弟破产时的18亿美元,飙升至目前的约4万亿美元。

尽管目前不断上升的通胀主要被归因于供应方面的瓶颈,但银行贷款的大幅增长将增加货币供应,这可能会从需求方面刺激通胀加速。

04

与2015年有很大不同

美联储的精心准备也避免了市场混乱

在2015年12月,在美国失业率降至5.0%(在当时被认为相当低)后,尽管通胀率远低于2%的目标水平,美联储还是开始加息。

2017年10月,在政策利率被提高到1%以上,为市场提供了充足“减震器”后,美联储正式开始了QT,这中间有1年零10个月的准备期。

从那时到2019年上半年,美联储总共加息了9次。

美联储给出这22个月的准备时间,是因为作为世界上第一个结束大规模量化宽松计划的央行,美联储希望创造一个能够吸收任何可能出现的风险的金融环境。

但那时,对美联储进行量化紧缩的预期引发了债券市场的“缩减恐慌(taper tantrum)”,使得美国长期利率飙升,引发了新一轮市场动荡,最终花了近一年的时间才稳定下来。

美联储在上次实施QT时,货币基础约为3.9万亿美元,但这一次接近6.5万亿美元,大约是上次的1.5倍。

同时,在上次QT的整个过程中,通胀率保持在2%以下,而美国如今的通胀水平已经飙升至7%;上一次QT时期的失业率是5.0%,而这一次已经下降到3.9%。

这一次财政刺激的规模如此之大,以至于民主党的关键人物和前美国财政部长劳伦斯·萨默斯也发出了对通胀的警告。除了已经实施的刺激计划外,拜登政府还打算进一步推出一项1.7万亿美元的刺激计划——“重建更好(Build Back Better)”法案,但该计划在去年年底遭到了民主党参议员乔·曼钦(Joe Manchin)的否决。

辜朝明认为,鉴于从如今和2015年之间经济环境的这些明显差异,货币政策正常化进程将必须尽快实施。在美联储正式开始加息之前,它没有时间像之前那样来创造一个所谓的市场“减震器”;鲍威尔也表示,美联储在首次加息后,将考虑立即启动QT程序。这表明美联储不太可能像上次那样等待20个月。

这一次的QT,不仅经济环境与2015年时有很大不同,而且美联储也进行了精心的准备:

在去年11月,美联储宣布每月减少购买100亿美元的美国国债和50亿美元的机构住房抵押贷款支持证券(MBS)。

在去年12月,taper的步伐进一步加快:美联储宣布每月减少购买200亿美元的美国国债和100亿美元的机构住房抵押贷款支持证券(MBS)。

辜朝明认为,这种相对“谨慎”的节奏取得了成效,也避免了大的市场混乱。这一次,由于已有足够或超量的财政刺激措施,绝对没有必要继续实施量化宽松。理论上,它应该尽快结束。

如上所述,基于以上各种原因,辜朝明指出,这次必须非常小心地执行货币政策正常化进程,并且必须以更快的速度完成。但如今和2015年的情况有一个共同点,那就是美联储仍是第一个进行货币政策正常化的主要央行,要领先于日本央行和欧洲央行。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64