遭受三重打击,澳洲“保险三巨头”的股价还保险吗?

近期澳大利亚资本市场最大的新闻,恐怕就是澳新银行(ANZ)为了扩大昆士兰州的业务,宣布要以现金交易的方式,斥资49亿澳元收购Suncorp的银行部门,并且每年还会支付1000万澳元的品牌使用费给Suncorp,维持五年时间。

而Suncorp在这次交易过后,将会100%专注保险业务。Suncorp主席Christine McLoughlin也表示,拆分业务对于投资者来说更有意义,也能够为股东创造价值。

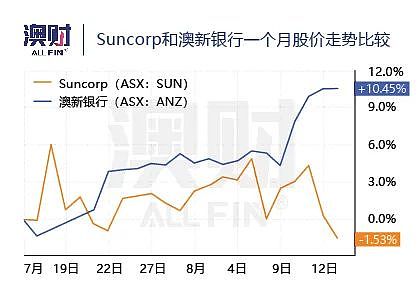

在正常情况下,一旦有收购消息传出,通常被收购公司股价会出现上涨,而收购方股价则可能会有所下降。但澳新银行收购Suncorp消息曝出后至今,却是Suncorp股价下跌,澳新银行股价上涨。可见市场并不认为Suncorp这笔“买卖”赚到了。

为什么市场会有如此反应?主要源于澳洲各家保险公司的艰难处境,以及Suncorp本身的业务表现。

近年来,保险公司的日子并不好过,先后遭遇了三重打击。首先就是澳大利亚近两年发生的多次重大自然灾害,而保险公司的盈利能力和财务状况会直接受到这些灾害的巨大影响。

例如2019年末-2020年初的山火,造成了超过16.5亿澳元的损失,2022年昆士兰州、新南威尔士州的洪水,造成的损失预计超过20亿澳元。不断的索赔成本导致再保险的价格上升,最后又通过保费转嫁给投保人,这就导致在特定地区,保费价格过高,甚至出现消费者的购买成本高于资产的实际价值。这使得保险的需求端上出现了实质性的减少。而自然灾害发生的不确定性,也增加了保险公司定价与评估风险的复杂性。

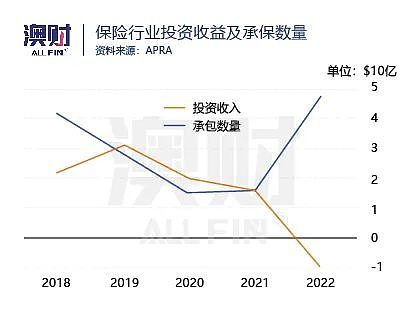

第二重打击是央行的加息。保险公司获得的资金大部分都用于投资固定收益产品。在不断加息的情况下,较高的利率可以让保险公司获得更多的利息收益,但是也会降低债券的价格,进而影响保险公司资产状况。

目前,澳大利亚的保险行业整体收入较去年同期已有16.7%的增幅,承保收入翻了3倍。然而多数保险公司收入增长被近期投资损失所抵消,在2022年的第1个季度,净资产收益率为-5.7%,较2021年底下降7.1%,但是仍比去年同期高0.4%。

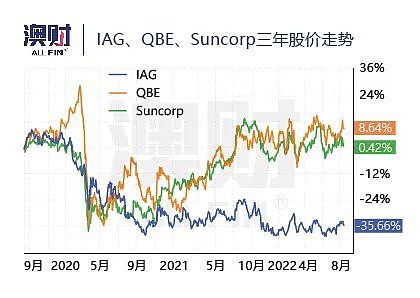

而第三重打击来自于疫情,事实上,澳大利亚保险行业自疫情以来就进入了“寒冬”,由于社会经济活动的减少,保险行业的营收均出现不同程度的下降。澳洲三大保险集团——Suncorp、IAG、QBE的股价在疫情之初都下跌了至少三成。

不过,随着社会经济活动的恢复,市值前两位的QBE和Suncorp的股价已较底部明显反弹。

近期,这三家保险巨头相继发布财报,正是审视这些公司运营情况和投资前景的好时机。

Suncorp:

为何卖掉最赚钱的银行业务?

作为当前保险业的“瞩目焦点”,Suncorp 集团(ASX: SUN) 本次财报并不理想。

这家总部位于昆士兰的大型保险企业,为澳大利亚和新西兰的零售、企业和商业部门提供一般保险、银行、人寿保险和养老金业务。

与上财年相比,公司保险业务净税后收入下滑47.4%,银行业务净税后业务收入下滑16%。净利润增长为负,运营表现不佳。新西兰保险业务净税后收入下跌22.5%,主要受人寿保险业务的萎靡,净利润下降2100万澳元。

在2022上半年,澳大利亚保险部门贡献了收入的四分之三,但是税后净收入的比例仅21%左右。保险部门将利润率下滑的主要原因归咎于投资市场的波动以及自然灾害事件。

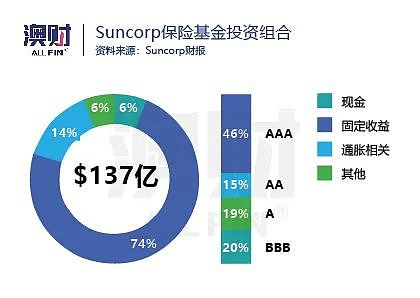

投资角度来看,Suncorp保险部门74%的资金用于投资固定收益类产品,然而收益率的上升、信贷利差扩大、股市下滑导致投资业务净亏损1. 9亿澳元。

自然灾害事件也使得公司的保留成本增加1. 01亿澳元。整体来看,保险部门利润受金融环境的影响和自然灾害的影响较大,波动性较大。但是整体部门的业务处在增长阶段,毛保费增长了6.6%,前景可观。

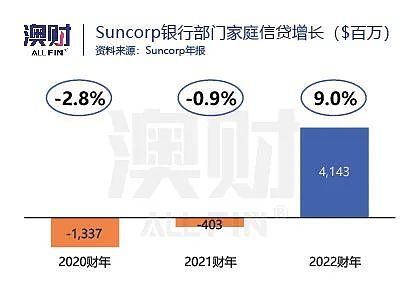

Suncorp澳大利亚的银行部门的收入仅占总收入10%,但税后净收入比例的竟高达57%。2022财年对于银行部门来说,不管是家庭信贷还是商业信贷,都迎来显著增长,贷款总额与前一期相比增长了7.8%。

不过,贷款增长带来的收入增加被战略投资支出和利润率的压缩所抵消。导致银行部门的净利润率从2.07%降低到1.93%。公司财报也指出,战略支出主要目的是提高公司业务增长速度、更好的定价策略、数字化的转型以及同类最佳索赔等。而利润率的压缩主要是受加息影响,固定利率产品的利润率下降,以及竞争者持续的竞争压力。

也就是说,银行部门的收入较为稳定,贷款总额逐年上涨,部门收入减少的原因主要是针对未来发展的投资增加,短期内使得利润承压,但是有助于长期的发展。

不难看出,Suncorp的银行部门不管是利润率还是稳定性都要胜过保险部门,对于这家市值近150亿澳元的公司,以49亿澳元的价格出售一个贡献税后净收入超一半的部门,显然可能低估了它的价值。那么究竟为何Suncorp要出售银行部门呢?

第一大原因可能是公司整体战略发展的需求。Suncorp最新上任的首席执行官(CEO)史蒂夫·约翰斯顿(Steve Johnston)一直在强调“simplify(简化)”。自他上台后,Suncorp这个大型金融集团就一直在出售非核心的资产。比如人寿业务Australian Life、RACT Insurance中50%的股权,以及财富管理业务等。

其次,澳大利亚政府对于银行业务的监管增强,增加了企业的监管成本,例如核心准备金不断提升。与此同时,公司还面临着激烈的竞争环境,利润空间不断被压缩,因此对银行业务增长空间的预期较低。相对而言,保险行业的市场仍然有很大的增长空间,并且是顺周期行业,在经济恢复阶段,增长预期高,利润反弹快。因此Suncorp全额押注保险行业,也不无道理。

总体而言,虽然出售银行部门价格低于市场预期,但是Suncorp依然具有一定的投资价值,随着经济周期的恢复,公司业务仍可能有所提升。

IAG:行业龙头地位不保?

相比Suncorp,占据澳大利亚保险行业市场份额最高的Insurance Australia Group (ASX: IAG) 股价在疫情后就一蹶不振,股价较疫情开始已经跌去四成。

这家总部位于悉尼的保险公司,在新西兰、马来西亚和印度等地都有业务,主要提供一般性保险服务,包括个人及商业保险产品、车险和财产险等。

IAG的主营业务情况与Suncorp大同小异。受益于二手车市场的火爆以及建筑成本的上升,投保人更有可能选择更高额度的保险产品,从而增加保险公司收入。车险和家庭财产险贡献了保险部门收入超七成。因此如果单单看承保业务的话,IAG的毛保费较去年同期依然是保持了增长。

与此同时,保险理赔数量的增加,也在一定程度上抵消了收入的增长,因为2022财年净索赔率和总索赔金额都较上财年有所上升。

我们可以引入能够衡量股息、费用和损失的综合比率来判断承保业务是否盈利。当综合比率低于100%时,证明承保业务有利润;如果高于100%时,就证明亏损。而IAG本次的综合比率为89.6%,承保总利润为5.86亿澳元,说明承保业务增速高于索赔率增速,实现盈利。

但在加入了保险投资收入之后,IAG保险部门的利润率就由上个财年的13.5%降低至本次的7.4%,主要原因是投资收益亏损5%。净资产收益率由去年同期10.3%降低至4.3%。由于现金储备的提升,虽然承保收入增长,但是保险部门整体税后净利润较去年同期下滑。

不过,IAG作为行内的龙头企业,仍然展示出了强大的资本管理能力。在2022财年,该集团的规定资本金额(PCA)倍数为1.8,一级普通股权益 (CET1) 倍数为0.97,虽然较上财年略有下降,但是均维持澳大利亚审慎监管局 (APRA)标准之上。

公司当前市盈率为58.4,远高于26.4的行业均值。如果通过市盈率估值法,这意味着IAG的股价可能被远远的高估。不过,需要注意的是,这种情况是由投资损失带来的每股净收益大幅下跌造成的,并非持续性的因素。实际上,该公司过去十年中市盈率一直与行业均值相当。

因此仅以当前用市盈率估值来计算公司的股价并不准确。相信随着经济周期的恢复,该公司每股净收益的增加,市盈率会逐渐修复到正常水平。

IAG股价目前低于每股5澳元,为近五年来的低点。如果能在多重利好的宏观环境下,不断改善内部管理,发挥出龙头的市场优势,公司股价有望回探。

QBE:全球布局优势显现

在三大保险巨头中,尽管QBE insurance Group (ASX: QBE)在澳的市场份额占比最小,市值却是三者中最高的。公司股价在2020年疫情刚开始时跌去一半,但其后震荡上行,目前已经反弹30%之多,回到2019年下半年水平。

从业务结构看,QBE从事一般保险和再保险承保业务的同时,也为个人和企业客户提供一系列的非寿险解决方案。

根据最新财报,公司总承保额较去年同期增加了17%,但税后净收入降低了将近3亿澳元,主要原因还是由投资的亏损导致。这使得公司整体利润率还是出现了小幅下跌。

通过财报可以看到,QBE在加强内部资产管理以及提高运营效率方面取得了进展。该公司拥有较高的保留资本,显示其强大的支付索赔的能力。并且,该公司的资本水平也同样远高于澳大利亚审慎监管局(APRA)的要求。

此外,QBE正通过各种战略措施来扩大其业务,例如成立合资企业、推出新的保险产品等方式,使得作为核心业务的农业险优势逐步扩大。在北美地区,公司不仅可以提供保险业务,还可以提供地区服务用以辅助农民,降低损失自留额。逐步建立起农业险领域的护城河。

澳大利亚市场占QBE公司收入仅20%左右,北美以及全球市场各占40%。公司业务也比较多元化,没有单一的险种占总收入的比例超过30%。所以,市场和业务的分散性实际上给予了QBE极大的抗风险能力,降低了公司对于重大自然灾害事件的赔付风险敞口,任何单一市场的波动很难对集团的整体财务状况造成重大影响。

本次财报显示QBE的北美市场保险业务首次扭亏为盈,综合运营率逐年下降,本次降至95.6%。这也让集团实现承保业务各个地区全部盈利。公司自身也表示对未来充满信心。博满澳财分析师认为,公司之后3年业绩趋于稳定增长,当前股价略被低估,依然有反弹空间。

写在最后:保险业估值或已触底反弹

除了财产业务外,IGA、QBE与Suncorp都还留有人寿保险业务。二战后1946年至1964年是全世界婴儿潮时期,这一时期出生的人口数量较大,目前这一人群正在逐渐步入老年。

并且,澳大利亚老年人的财富增长速度实际上高于年轻人财富增长速度,老年人拥有更多的财富之后,更愿意追求更好的医疗条件、以及更有品质的生活。这一人口结构的变化导致对健康险、人寿险的需求也随之增加,市场规模很有可能会进一步扩大。

站在当前后疫情时代的节点上,保险行业的估值已经触底,呈现出反弹趋势。随着经济周期的变化,估值有望进一步修复。IAG、Suncorp、QBE作为保险行业内的头部企业,拥有更充足的资本、更强的抗风险能力,更能在后疫情时代进行一系列的修整,在保护核心业务的同时,调整企业策略与投资组合,进而实现通过投资扩大企业优势。

对于投资者来说,短期内考虑到疫情的反复及利率上升的影响,保险公司的股价依然会有所震荡。但长期而言,公司业务收入有一定的增长空间,而抗风险能力较强的QBE,以及行业龙头IAG可以成为长线关注的标的。当然,投资者仍需要注意美国、澳大利亚等地的自然灾害发生所可能导致的业绩不佳情况。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64