AGL与Origin双双“暴雷”!澳洲两大供电商谁能率先走出泥沼?

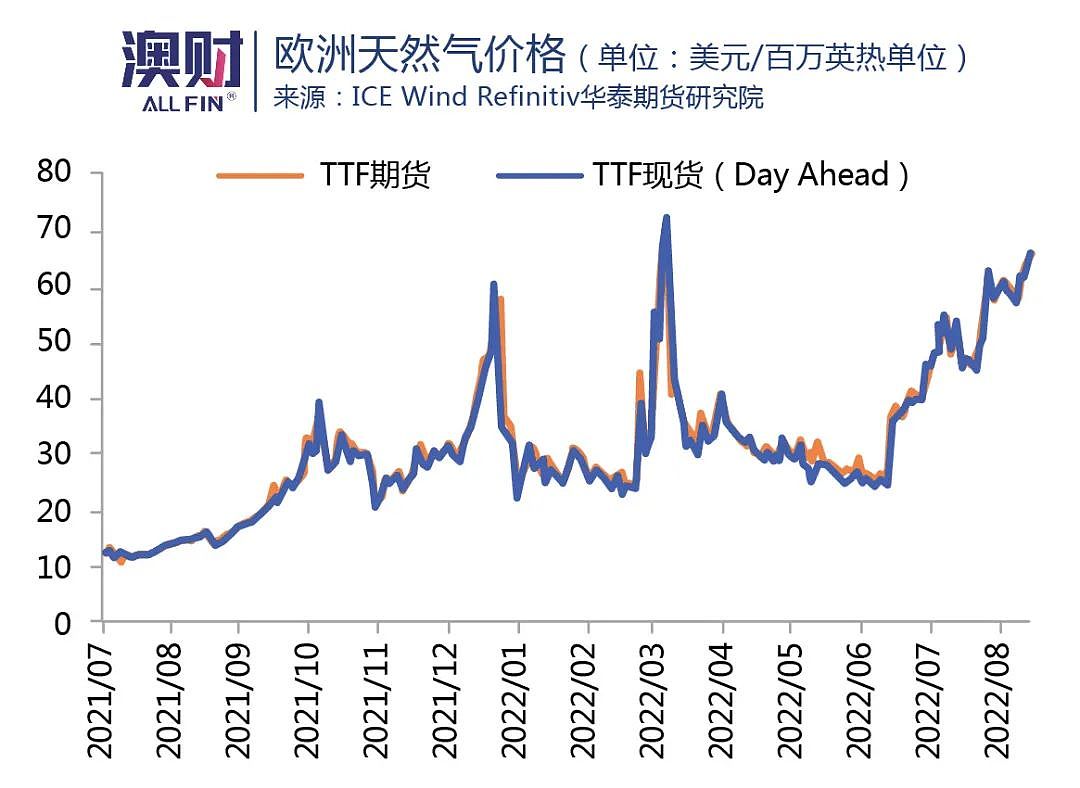

由于国际能源价格飙升,上半年的澳大利亚能源市场简直可以用“大规模混乱”形容——天然气价格飙升、电价上涨3倍。

不仅广大消费者的钱包受到了影响,供电公司的日子也不好过。

本地家喻户晓的两家能源供应企业——AGL与Origin在上周发布了财报。

不出意外,因为发电成本的大幅上升,两家公司的盈利能力受到了极大挑战。

而且因为未来的种种不确定性,这两家能源巨头都没有发布未来的盈利指导(earning guidance)。

而今年上半年的澳大利亚能源市场之所以会出现乱象,最核心的原因便是东欧地缘冲突下的欧洲能源危机加剧。

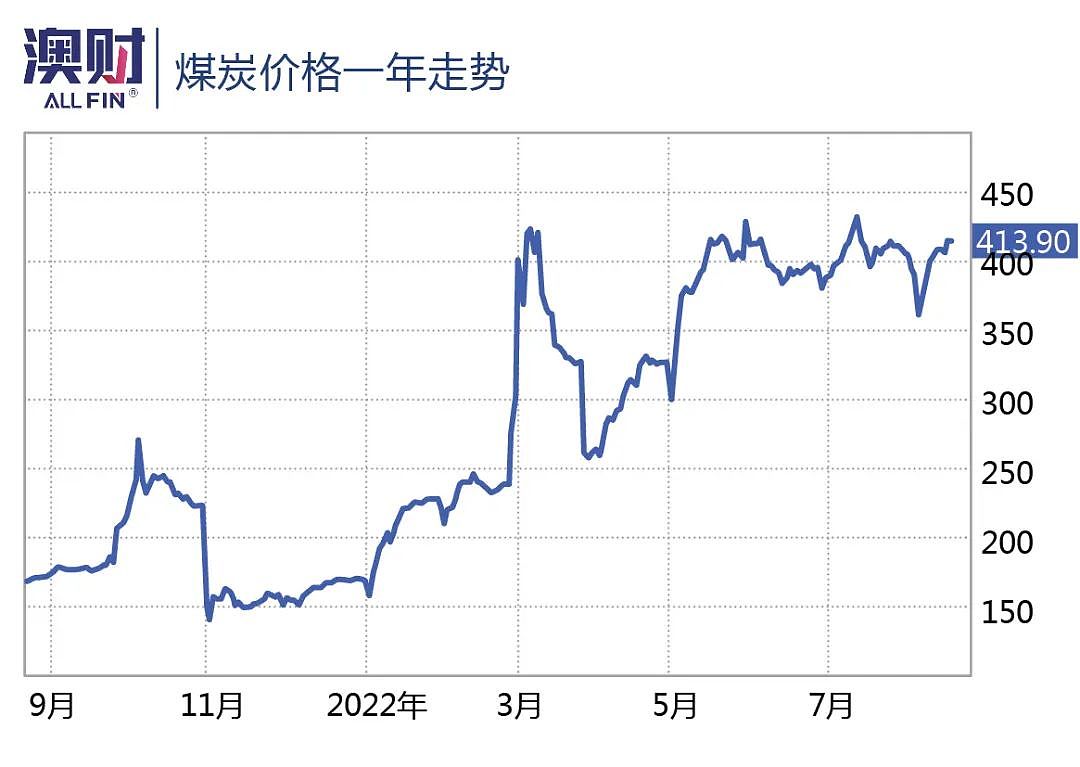

面临“断气”威胁的欧洲各国,被迫重新启用“脏能源”——煤炭。

煤炭价格在年内翻了倍,并且连带澳大利亚国内的火力发电厂受到了成本压力。

Origin公司计划在2025年关闭

澳洲最大的煤炭发电厂—Eraring发电厂

原本,天然气可以成为发电能源替代品,可上游的天然气供应商也没有特别大的增产幅度以稳定本地价格,最终形成了在澳大利亚这样一个气、煤生产大国,煤价、气价与电价一同暴涨的“奇观”。

本文将从澳大利亚最大的两家电力供应商、经常和普通消费者“打照面”的AGL与Origin的财报出发,观察距离市场最近的能源企业对未来的看法及布局,展望两家公司的发展方向和投资前景。

欧洲要“断气” 澳大利亚受影响

讲述这个能源故事,源头还是要回到欧洲。

自从东欧冲突爆发以来,连接俄与欧洲大陆的北溪天然气管道就成为“牵动世界能源格局的主要神经”。

目前,全新的北溪二号仍在关停状态,北溪一号的能源输出则已经降至去年同期的20%。

北溪二号的路线图

这意味着即使德国、英国等国“硬扛”高企的天然气价格,即使非常努力地增加储备,也很可能要面对“断气”风险。

因为天然气比起煤炭具有一大天然劣势:运输和存储的难度——无法像煤炭可以直接船运,随意堆放。

天然气长途运输需要先转化为液化天然气(LNG),再由专用船只运送至专门的接收及存储设施基建设施。所以天然气相关基建的缺乏问题是短时间内无法解决的。

根据德国官员的说法,虽然目前德国已经将天然气库存提升至存储上限的75%,但如果出现断供,国家的储备将只能维持2.5个月的使用,该情况也是欧洲整体的真实缩影。

为了在短时间内能够保证国家能源安全,原本已经准备完全停用煤炭发电的欧洲,被迫开始重新将火力发电厂重启或延长运营时间, 顺理成章地,欧洲也在2022年大幅增大了煤炭进口量,而且,得从涉及战事之外的国家进口。

在这种情况下,澳大利亚煤炭生产商自然是“受益匪浅”。

今年上半年欧洲从全球主要煤炭出口国美国、澳大利亚、哥伦比亚、南非及印度尼西亚进口的煤炭高达4100万吨,几乎达到2021年全年的的进口量。

其中澳大利亚的“贡献量”仅次于美国,达到1300万吨,上周兖煤澳洲表示,他们出口到欧洲煤炭量增长了900%。

然而,澳大利亚煤炭大量出口国外的同时,煤炭价格上涨也传导进来,并且转化成了国内发电商的生产成本,让他们无利可图。

AGL:

发电厂停运,营业利润腰斩

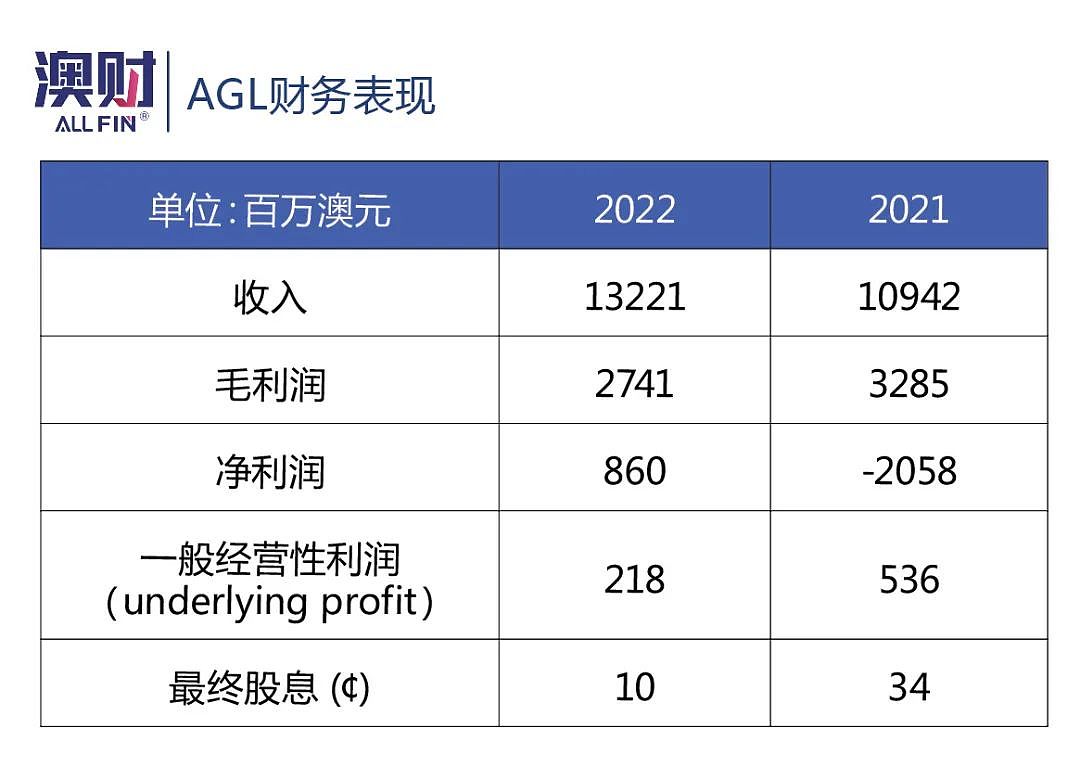

几家能源公司中给出最令人失望财报的当属澳大利亚最大煤炭发电公司AGL Energy(ASX:AGL)。

该公司经历了比其他任何同行都要“精彩”的上半年:

Loy Yang发电厂,图/AGL

2月底战争开始后,煤炭价格飙升,并维持高位至今,大大推高了发电企业的成本。22财年发电厂业务毛利率由36%降至20%。

3月,公司先是拒绝了Brookfield财团的收购邀约,随后噩耗不断。

4月,供应着维多利亚州三分之一电量的Loy Yang A煤电站发生故障;一波未5月,公司已经提出一年的分拆计划受到了包括Mike Cannon Brookes(Atlassian创始人)在内的大量股东的反对而被迫终止,CEO兼董事长随后离职,引发市场一片哗然;

6月,Loy Yang A煤电站修复进程不顺利,将原本8月完成的计划延长至9月。

在如此高强度折腾下,AGL财报不佳的表现似乎也合乎情理。

2022财年虽然收入上涨约21%,但毛利率从30%下滑至20%。

净利润虽然扭亏为盈,看似情况不错,但如果剔除掉不可持续的收入,一般经营性利润(underlying profit)腰斩,一般经营性利润率更是由4.89%下降至1.64%。

在AGL的不可持续性收入中,我们可以看到一大部分是来自于亏损合同(onerous contract)的价格重估,这些亏损合同在上财年的财报中被记为亏损,AGL也拨备了资金作为损失的准备。

但本财年能源价格上涨,这些合同亏损的数额降低了,因此公司也调回了部分资金作为利润,净利润才扭亏为盈。

那么这些亏损合同又是什么来头呢?

经过深挖,我们可以了解AGL在上财年从多家清洁能源发电公司处购买了大量虚值能源购买协议(out-of-the-money power purchase agreement),这些协议便是到能源企业为了满足政府的可持续发展相关法规而产生的支出(类似于碳证carbon credit)。

*备注:国家能源市场(NEM)为了鼓励新能源发展,制定了实现可再生能源目标(RET) ,从而对各能源企业碳排放制定了限制,对AGL这类企业有约束作用的是RET中的大规模可再生能源目标(LRET)。

如果碳排放过高,则需要购买大规模发电证书(LGC)进行补偿。

使用清洁能源发电的发电厂,每发电一兆瓦时便可取得1个LGC,LGC可以当作产品在市场中交易,为新能源企业提供额外收入。

今年上半年发生的管理层变更后,公司目前还在寻找新首席执行官(CEO)。

即使公司表示其财务在2023财年进行了“对冲”,2024年将会受益于高批发电价,重新处在有利地位,但市场明显对这样过于被动的策略不买账,股价在财报发布后一度下跌6%。

AGL的Torrens Island发电厂

值得一提的是,AGL计划在2024年将目前已经被搁置多年的30MW的电池储能规模扩大至850MW,其中位于Torrens Island的250MW电池已经完工,作为储能主力的Loy Yang与Liddell两地的电池虽然还未确定,但也已经在计划中,等待最终投资决定。

另外并准备将分布式电网规模从215MW扩大至350MW。如果新能源方面扩张顺利,公司有望大幅度减少新能源相关的合规成本,增加盈利稳定性。

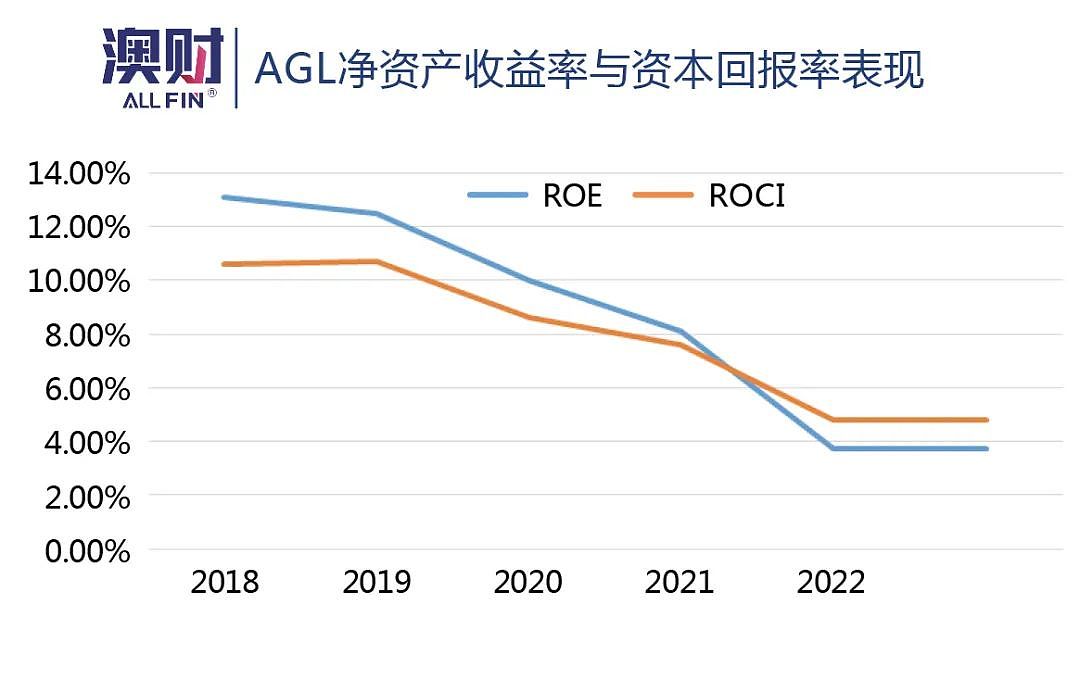

小结:回顾AGL的净资产收益率与资本回报率表现,我们不难发现这家拥有180年历史的澳大利亚的能源巨头一直未能找到合适的转型方向,其运营效率已经很长时间一直走在下坡路上。

博满澳财分析师认为,AGL目前管理层变更,运营效率持续下滑,未来发展方向未定,在新能源转型上已错失先机,不是很好的投资选择。

建议投资者在等待新管理层上任,并且确认分拆失败后的公司大方向后,再观察其前景变化。

Origin:

液化天然气业务成为救命稻草

图/Digital Sense

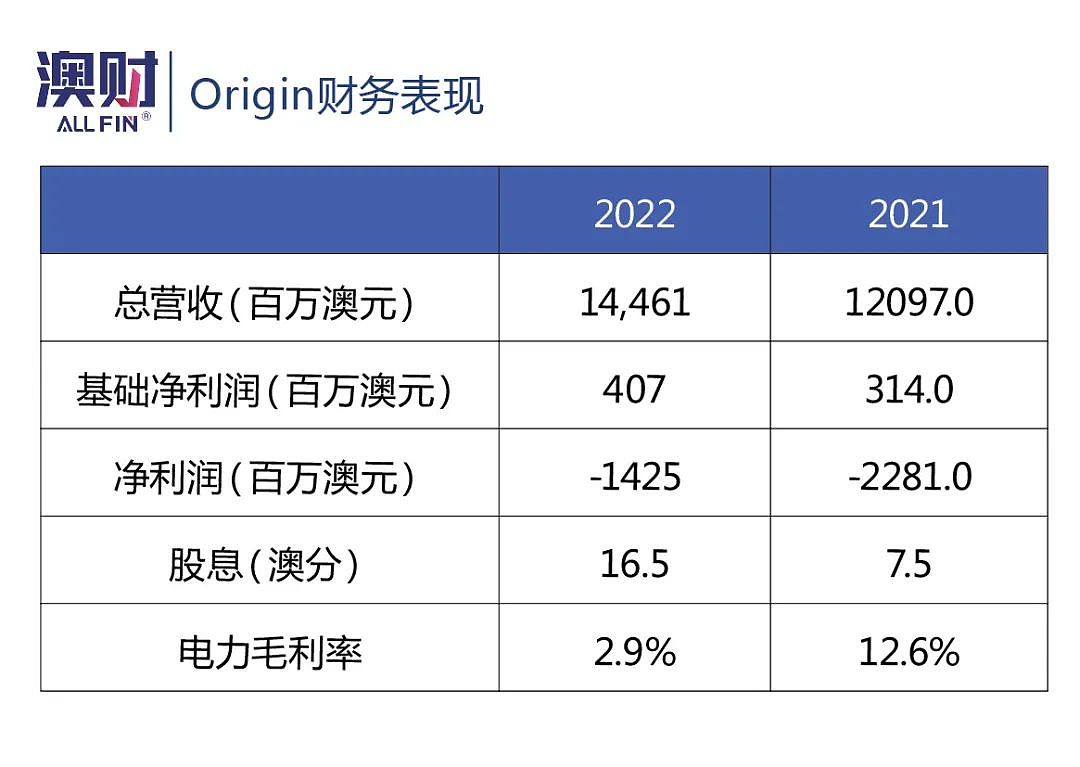

另一家电力供应大户Origin (ASX:ORG)面临的情况与AGL类似,发电成本上升成为了公司面临的最大挑战,能源市场业务的EBITDA下降了63%,发电业务承压严重。

但与AGL不同的是,Origin拥有37.5%股份的Australia Pacific LNG业务,这为母公司带来了巨大的营收贡献,这项供应东海岸、出口亚洲的天然气业务为公司带来了约16亿澳元的巨额现金分红,也让公司的营收在整个行业都极度困难的情况下有了好转迹象。

同时,Origin也积极降低自身债务,卖出了Australia Pacific LNG 10%的股权,将净负债从2021财年的46亿澳元缩减至28亿澳元。

在目前持续加息,市场融资成本升高,能源市场动荡的情况下,积极降低自身债务是明智的选择,有利于公司长期发展。

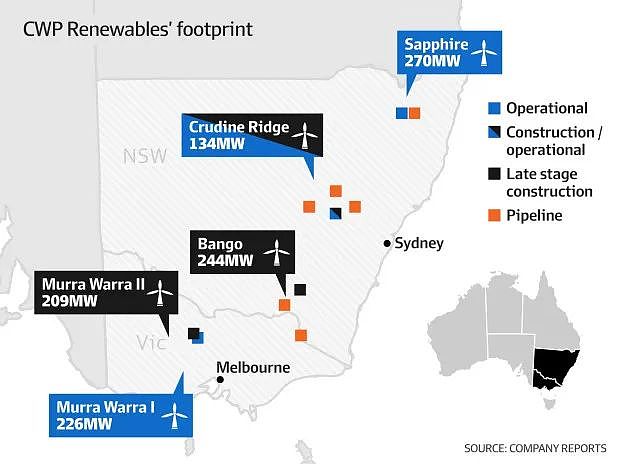

转型方面,Origin也在积极布局,比如与加拿大巨头CDPQ一同参与了价值40亿澳元的新能源发电公司CWP Renewables的竞拍,而CWP与包括悉尼机场、Telstra在内的多家澳大利亚大型企业签订了长期购电协议(加权平均合同期12年)。

CWP是目前市场上待售的最大新能源项目,如果Origin竞拍成功,毫无疑问的将在澳大利亚新能源市场占据领先地位。

CWP业务分布

小结: Origin虽然如AGL一样遭遇了核心业务承压,但因为其旗下业务的多元化,液化天然气业务让公司现金流情况良好,营收获得改善。公司获得现金流后也积极改善公司财务基本面,同时加大股息发放。随着澳大利亚能源市场逐步恢复正常化,Origin营收将更快地恢复,股价在同行业中将会相对坚挺。

写在最后:

Origin或更有转型前景

因为现在各能源企业都处在新能源转型的重要阶段,经历了能源市场的混乱后营收都受到重创。

因此不管是Origin还是AGL的估值都不高,其中AGL因为基本面的问题并不被市场看好因此享有更多的折扣,而Origin的估值更接近其历史平均水平。

总体来说,澳大利亚国内能源市场的乱局不会一直持续下去,电力及天然气供应及批发市场价格终将逐步恢复正常。

可以预见,两家公司的盈利能力很有机会在未来1-2个财年回到2019年水平,目前的低估值也许是不错的入场时机。

分别来看,由于澳大利亚政府向新的绿色电网转型意向非常明确,Origin对CWP的竞购值得投资者关注,一旦成功,Origin将在行业中抢占先机,公司也毫无疑问比同行更将被看好。

相反,AGL尽管在今年开始有一些向新能源转型的想法,但因为首席执行官的离职,很多计划目前还不能完全敲定,所以AGL的投资风险会更大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64