闲谈|金融股票市场预测(续):别去当那个“更大的傻瓜”

又是一个非常炎热的下午,朋友圈发来“中国澳洲冰火两重天”的信息。这几天懒洋洋地躺在悉尼的海滩欣赏朋友圈上的北国风雪,或者躲在咖啡店里,吃着baked cheese cake 闲谈。

(照片摄于悉尼 Chef’s Palette Coffee)

前面谈到投资理财不能靠“预测”的方法管理(回顾前篇:《闲谈|金融股票市场预测:分享三个投资诀窍》),有人说过这样的话:“我已经看到了未来,但是它不起作用” (I have seen the future and it doesn’t work )。也就是说,很难用“短线交易” (Short-term Trading)致富。

明确清楚地认识到这一点会省掉你很多烦恼。

哲学就是认识论,没有比较就没有认识。研究和比较各种资产类别,致力于打造更科学的资产项目组合管理(Portfolio management),虽然不用对资产项目组合做经常性的调整,但是,知道市场是否已经接近“太阴”或者 “太阳”,对投资者来说就是极为重要。这种情况不是经常出现,因此抓住时机调整资产配置是最佳投资策略(Portfolio rebalancing sounds boring, but it’s a powerful investment strategy )。我们的所谓“预测” 是从这种意义上来讲的。

前篇谈到了我们比较喜欢用的三个方法,来观察市场是否接近“红灯区”。下面再补充三项。

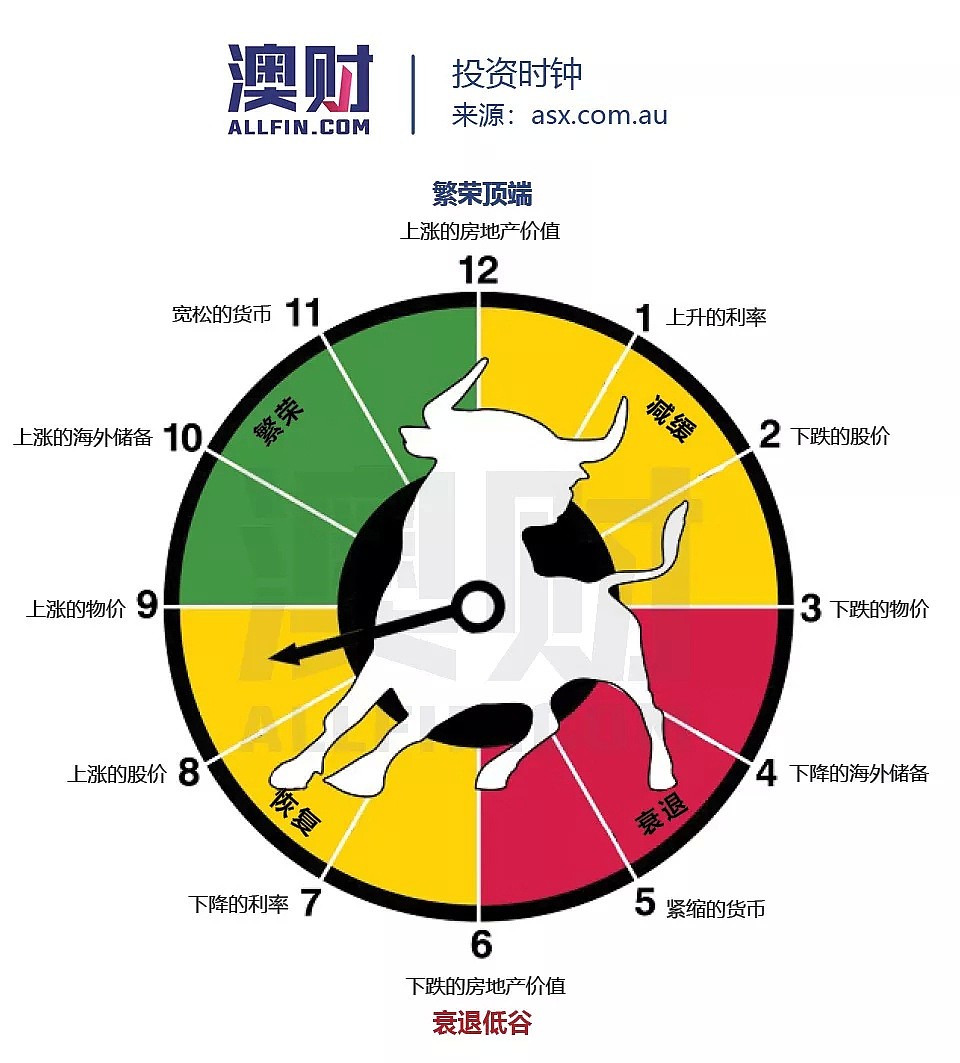

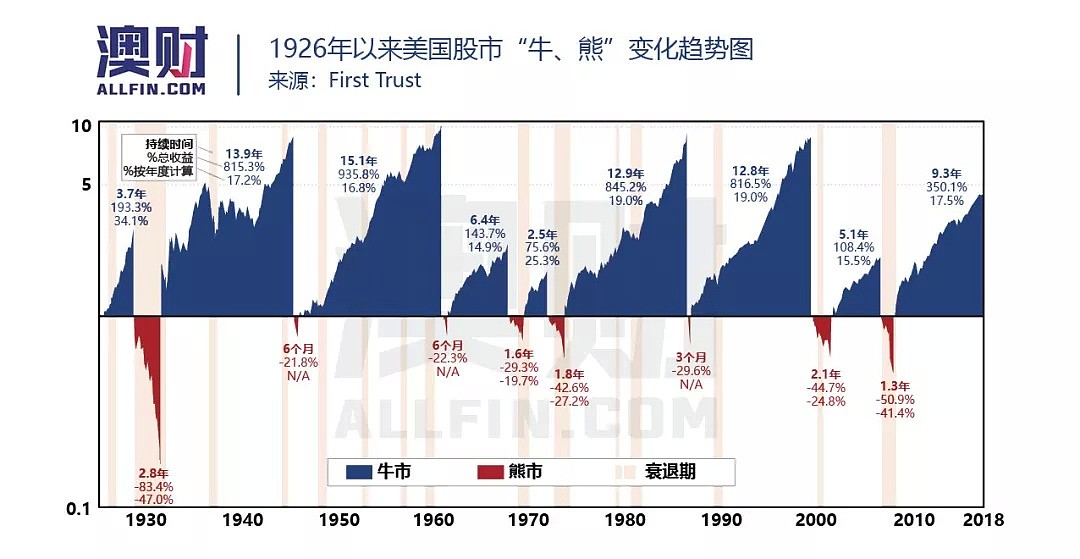

景气循环(Business cycle)

我们这里只谈经济景气大循环。“祸兮福所倚,福兮祸所伏”,牛市与熊市也是相互依存,互相转化。

任何资产都有它的“价格”,请问“钱”的价格是多少 (what is the Cost of money)?钱的 “价格”就是“利息”,利息低了“钱”贱,利息高了“钱”贵。“钱贱”的时候,其它资产如房地产,股票就贵,“钱贵”的时候,其它资产就便宜- “贱”。这就是为什么利息长期徘徊在历史性新低会导致资产泡沫。

美国总统川普前些天骂美联储主席鲍威尔,抱怨说:日子过得好好的,你这家伙为什么跟我过不去?闲着没事提高利率,搞得股票市场不稳定。

在普通人眼里看到的都是欣欣向荣,而美联储主席看到的到处都是泡沫,于是长痛不如短痛,没有不散的宴席。

关注央行的利率政策,可以了解景气趋势。

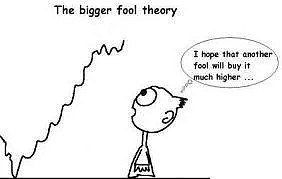

“更大的傻瓜”理论 (greater fool theory)

某人稀里糊涂犯傻,人云亦云地买入,然后希望高价卖给比他更大的傻瓜。比特币市场现象就是个例子。

市场交易中如果你看不出谁是傻瓜,那么你自己就是傻瓜。

(图来源于 Mazedon.com)

这些傻瓜似乎暂时都发大了大财的时候,整个市场就出现了“非理性繁荣”。这个时候非常危险!因为你亲眼看见你的朋友和邻居发达得欢天喜地,你自己内心深处也蠢蠢欲动,迫不及待地要大捞一把。

正是因为你害怕错过了发财的机会,所以你不但没发财反而被套牢。沉迷的时候谁也不愿离去,终究被“斩”。

“How much I missed, simply because I was afraid of missing it.” ― Paulo Coelho

墨菲定律 Murphy's Law

相信大家都知道墨菲定律: “凡是可能出错的事就一定会出错”。另外一个说法是:“面包落地的时候,永远是抹黃油的一面著地”。

如果你认为自己独具慧眼,去赌市场一定发生什么——并且万一你的预测不发生,你就会非常惨,那么,你的预测就一定不会发生。这就是金融市场预测的墨菲定律 Murphy's Law。

很多投资者都是买入的时候充满期望,卖出的时候满怀失望。

人容易认为自己的愿望就是事实(people believe what they hope for)。希望自己的孩子好,就认为自己的孩子真的比别人的好。买入的时候看到的都是好的一面,卖出的时候想的都是坏的一面。

我们应用墨菲定律 Murphy's Law,在投资的时候检查一下将来所有都可能发生的事情,在最恶劣的情况(worst-case scenario)下你都会有充分的心理准备。

结束语

我们不对市场未来形成固定的主观看法,就是我们对金融市场的看法。牛市也好,熊市也好,都是有机会。

关键的问题是我们要对投资的项目了解,识货。前提是投资者要清楚自己的“能力圈”。这个圈的大小不重要,重要的是你要知道它的边界,什么是圈内,什么是圈外。

巴菲特的“能力圈”原则,也就是孔子说的:“知之为知之,不知为不知,是知也。”

人之所以犯错误,不是因为他们不懂,而是因为他们自以为什么都懂。我们研究思考的所谓“预测”,就是预防投资者可能犯的各种错误。

"Good judgment comes from experience, and experience comes from bad judgment." ― Rita Mae Brown, Alma Mater

"Experience is what you get when you didn't get what you wanted. And experience is often the most valuable thing you have to offer." ― Randy Pausch, The Last Lecture

关于作者

Frank Liu

在悉尼有30多年的股票市场投资经验,自由投资人,在澳洲政治、经济,澳洲上市公司以及公司管理方面有独到的研究和理解。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64