房贷业务遇“滑铁卢”! “澳洲第一大行”要与NAB决战商业贷款

利率、房价、通胀……近期热门的关键词都与银行的业务息息相关。而作为澳大利亚四大行之首,联邦银行(后简称CBA)的财报自然是吸引了不少投资者的目光。

在财报还未公布之时,各大机构便纷纷发布了财报前瞻,烘热了市场气氛。多数机构预测其营收情况将超过预期,股价也在财报发布前的一个月完成了一波9.4%的涨幅。

8月10日一早,联邦银行的2022财年报告如期发布。在此次财报中,CBA的成绩单喜忧参半,收入、净利润虽然有不错表现,但其业务增速却让人大跌眼镜。股价也在开盘后下跌1%,直到收盘也未能挽回跌势,小幅下挫0.28%至101澳元。

作为澳洲经济的晴雨表,CBA给出的当前信息和对市场的前瞻对于投资者而言尤为重要,本文就为了投资者来深入解读这份加息周期中的年度财报。

营收与业务:

净利润高速增长,但可持续性存疑

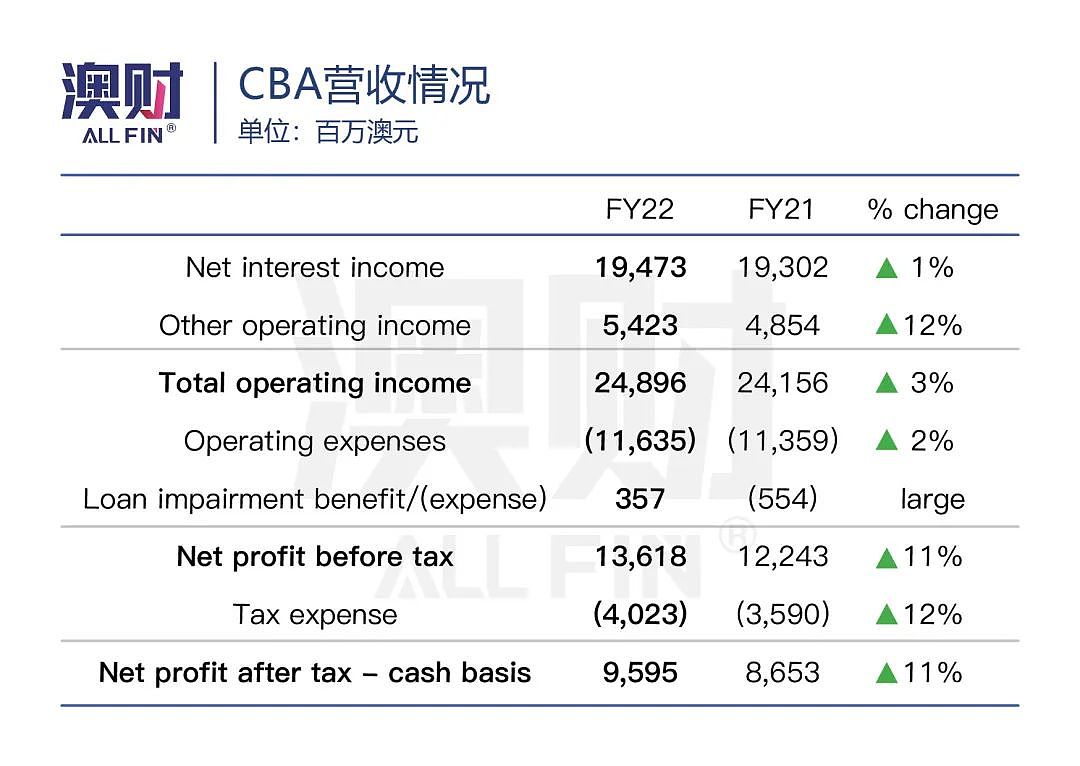

单从营收情况来看,本次CBA的财报并不糟糕,甚至小幅超出了市场的预期——本年度公司现金净利润录得10.9%的增长,达到95.95亿澳元。

但是营收数字并不能完全代表CBA目前的业务情况,因为利润增长中核心业务的贡献微乎其微,公司净利息收入仅增长1%,而贡献较大的是其他运营收入以及贷款减值效益两项。

在其他运营收入中,主要分为佣金、贷款手续费、交易收入、风控目的使用的衍生品收入,子公司或合资公司的股权收入等。本年度之所以有非常高的其他运营收入,主要原因有二:

风控目的使用的衍生品收入从2021财年的2300万飙升至了4.2亿澳元;

今年3月,CBA将杭州银行10%的股权以18亿澳元的价格卖给了杭州政府,因此股权收入从21财年的5.99亿升至10.12亿。

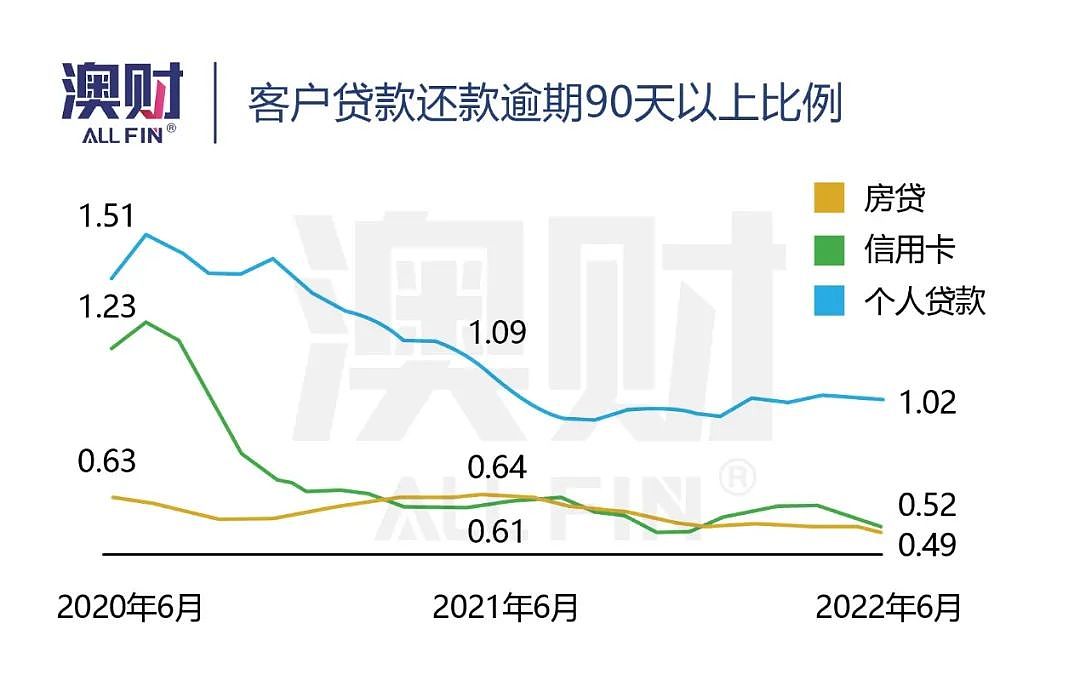

贷款减值效益这部分的收入则来源于高质量的贷款发放,以及澳大利亚整体就业环境的良好。公司在2021财年录得5.54亿澳元的贷款减值损失(支出),而本财年为3.57亿澳元的收益,此消彼长,营收数据的增速自然会非常好看了。

贷款减值覆盖率能否持续降低更加依赖整体的经济大环境,目前澳洲虽然通胀水平较高,但失业率处于历史最低位。一定程度支撑了零售客户有较好的还款情况。

而在加息周期中,经济是否能稳定住该失业率水平会是非常大的挑战。澳大利亚7月的失业率数据尚未公布,但新西兰的劳动力市场已经出现了一些不好的苗头,失业率似乎已经开始回升(第二季度较第一季度上升了0.1%),因此博满澳财分析师预测,未来财年中贷款减值将不再会贡献如此高额的收益。

小结:本财年CBA主要的盈利增长都是来自临时性的其他银行业收入,不管是衍生品、售卖股权,还是贷款损失减值都无法持续为CBA贡献利润,因此在核心业务收入大幅降低的情况下,本财年的利润质量大不如前。

住房贷款:

竞争依旧激烈,

加息影响还未传导到位

贷款是银行的核心业务,主要的盈利方式是通过融资与放贷之间的利息差赚取利润。因此影响净利息增长的毫无疑问就是银行的净利差(NIM)指标了。而净利差会受到融资成本与贷款利率影响,本财年净利差1.9%,同比下降0.18%,符合预期。

融资成本方面,因为澳联储(RBA)已经多次加息,银行的融资成本正在不断提高。而贷款利率方面,最受关注的房贷市场一直是“兵家必争之地”,处于高度竞争状态,甚至在之前的财报中CBA曾评价说这个业务板块已经到了恶性竞争的地步,并且自己不愿意加入其中,结果便是这一业务板块的增速连年放缓。

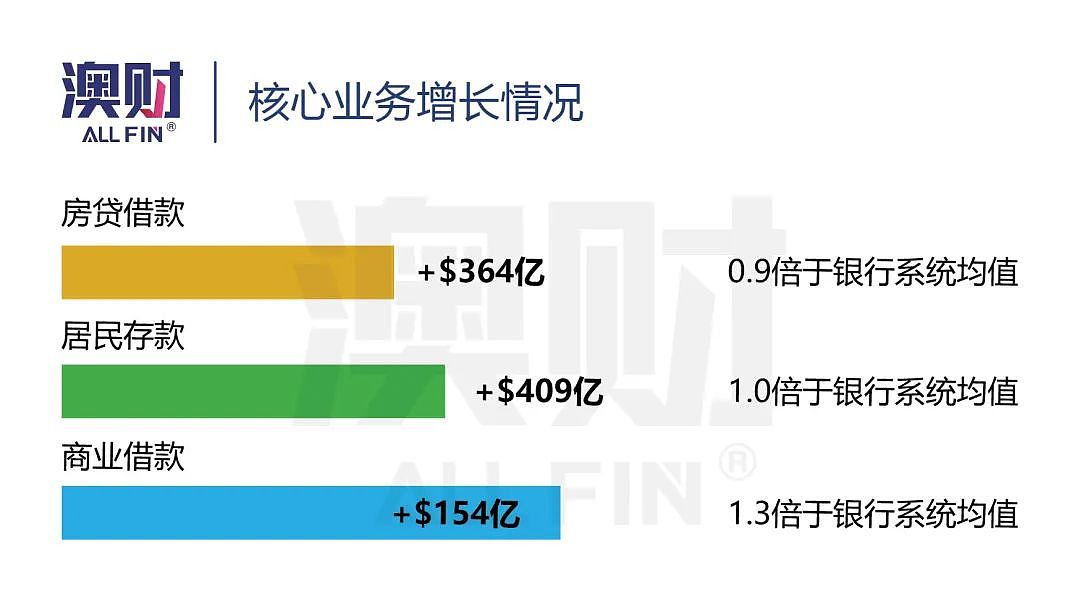

CBA在房贷的增量虽然有364亿澳元,但低于市场平均水平10%,之前连续超出市场增速的吸储能力也在本财年降至了与市场持平。

贷款利率方面,我们之前CBA相关的文章中曾经提到加息对此会有提振作用,但在本次财报中CBA透露,目前加息的传导还未完全实现。所以也许需要在23财年的财报中才能看到净利差的回升。

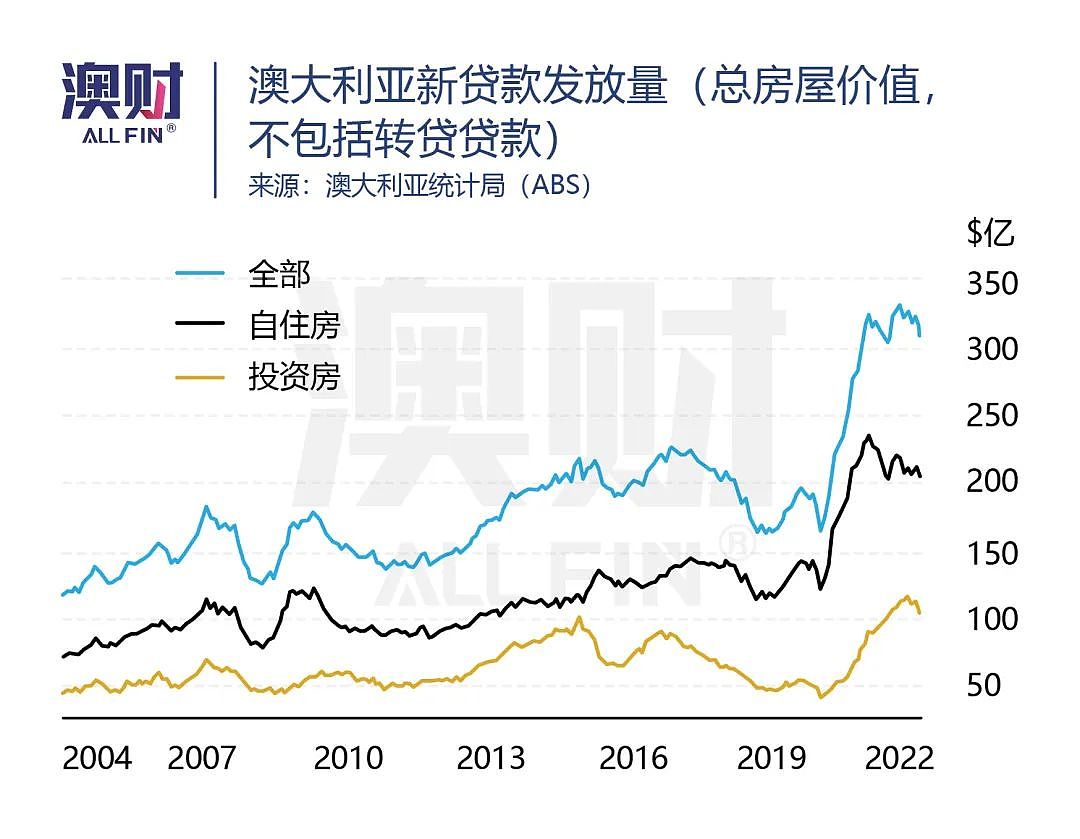

小结:住房贷款市场仍然竞争激烈,23财年加息影响会传导至下游,净利差有望提高,但房贷市场整体增速放缓,根据澳大利亚统计局数据,6月新增房贷量出现下滑。总体来说,短期内CBA未来在房贷业务端将面临较大挑战。

商业贷款:

CBA瞄准下一个主战场

因为不想参与房贷市场的恶性竞争,CBA将更多的工作重心转移到了其他方面。所以,本次财报中虽然住房贷款及居民存款增速令人失望,企业端的业务增长数字却令人欣慰。本财年CBA商业贷款增速高于市场平均30%,同比增长13.6%。商业存款同比增加15%,增速是市场的1.4倍。

这样的转变确实是合理的,因为利率的不断增长会让房贷市场的整体增速降低,而高度的竞争,又让其中的利润空间并不高。

与之相对的是,澳大利亚屡创新低的失业率,代表各行业都有着比以往更多的商业需求。而在商业贷款市场中,CBA并没有在房贷市场中的“王者”地位,根据澳大利亚审慎监管局(APRA)的数据,国民银行(NAB)在该领域的市场份额达到20%,排名第一,CBA为17.7%。

关于如何在这个市场中复制自己房贷市场的成功,CBA首席执行官马特·康明(Matt Comyn)给出了答案。

众所周知,CBA在居民存款方面的吸储能力一直是全澳第一,因此获得了融资成本优势,而面向企业的商业银行业务只能排到行业第二,并没有居民存款吸储那样的优势。Comyn表示,2019年时CBA的商业贷款比商业存款要多380亿澳元。

CBA首席执行官马特·康明(Matt Comyn)

可是随着CBA不断地深化与客户关系,提高用户体验,非常多的企业客户愿意将企业账户移至CBA,这意味着带来了更多的商业存款。上个财年时,CBA的商业存款在高于行业增速30%的情况下,商业存款规模达到了比贷款高出30亿澳元的水平,因此商业贷款的利润也有着不错的增长趋势,商业银行现金利润同比增长6%,并且带来了更大的用户粘性和更多交叉销售的可能性。

小结:CBA转向在商业贷款端发力的决策合理,目前经济形势适合开发对企业的业务。需要警惕的是,虽然目前澳洲整体商业情况良好,但仍需要警惕连续加息造成的经济紧缩和整个商业贷款市场的放缓。投资者需要密切关注澳大利亚经济、就业市场的数据。

博满澳财分析师认为,如果澳大利亚整体经济情况没有出现迅速恶化的情况,CBA在企业端的业务仍会在下半年有明显的增长,特别是在农村地区的商业贷款中(本财年增加15%)会有不错的表现。

资本结构:

仍然强劲,有能力应对风险

为应对可能到来的全球金融危机,CBA严格的资本要求也保证了公司的地位。普通股一级资本率CET1 ratio远高于2008年金融危机之前,同时监管机构要求四大行必须保证CET1百分比在10.5%以上,来满足“毫无疑问的强劲”(Unquestionably Strong)。

本财年CBA的CET1 ratio依旧保持在11.5%,相较2020-21财年降低了1.6%,主要原因是本财年的股票回购,且仍然保持非常健康的状态。

写在最后:

尽管CBA有着合理的转型规划,净利差在未来有望提高,但贡献了CBA近半数利润的房贷市场,整体出现了紧缩是无法否认的事实。另外,本财年的净利润大幅增加多数来自于不可持续的临时性收入,最重要的核心业务有所停滞。

因此博满澳财分析师认为,中短期而言,包括CBA在内的整个银行业都会感受到业务压力,现在的股价偏高,市盈率高于历史平均值,并不是入手银行股的最佳时机。

不过长期来看,考虑到CBA强劲的抗风险能力,以及未来在商业客户业务上的增长性,依然可以继续看好公司前景,如果其股价受消费和房产市场下滑影响,在下半年出现了明显回调,则可以考虑进行长期布局。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64